Уникальная ситуация на рынке ВДО: доходность может вырасти в двух случаях

Вслед за повышением ключевой ставки цены на облигации федерального займа (ОФЗ) и корпоративные облигации пошли вниз, а их доходность, наоборот, начала расти. Однако уникальная ситуация складывается на рынке высокодоходных облигаций (ВДО). Несмотря на невысокие показатели кредитных рейтингов, спред между ними и остальными видами облигаций снижается. Цены на них падают меньше, чем на надежные облигации , а инвесторы, умиротворенные высокими купонами и отсутствием дефолтов , как будто забыли, что за риск полагается премия.

В чем риски высокодоходных облигаций

ВДО исторически вызывают высокий интерес у частных инвесторов. Доходность по ним, как правило, на 350–500 б.п. выше, чем у надежных корпоративных облигаций, а такого запаса хватает не только на то, чтобы сохранить капитал от инфляции, но и на теоретический заработок, которым может похвастаться далеко не каждая ценная бумага . Высокая доходность имеет свою обратную сторону: как правило, эмитентами ВДО выступают не самые крупные и стабильные компании, а их кредитный рейтинг и надежность несопоставимы с гигантами рынка.

С понижением рейтинговой группы риски кратно возрастают. Считается, что ВДО на рынке можно считать долговые расписки эмитентов без кредитных рейтингов либо с рейтингом до уровня BBB. По оценкам "Эксперт РА", вероятность дефолта по облигациям с рейтингом B на горизонте года составляет 7,86%, а категории BBB — 1,87%. По данным агентства НКР, вероятность дефолта в категории BBB в течение года составляет 0,86%, B− — 21,65%.

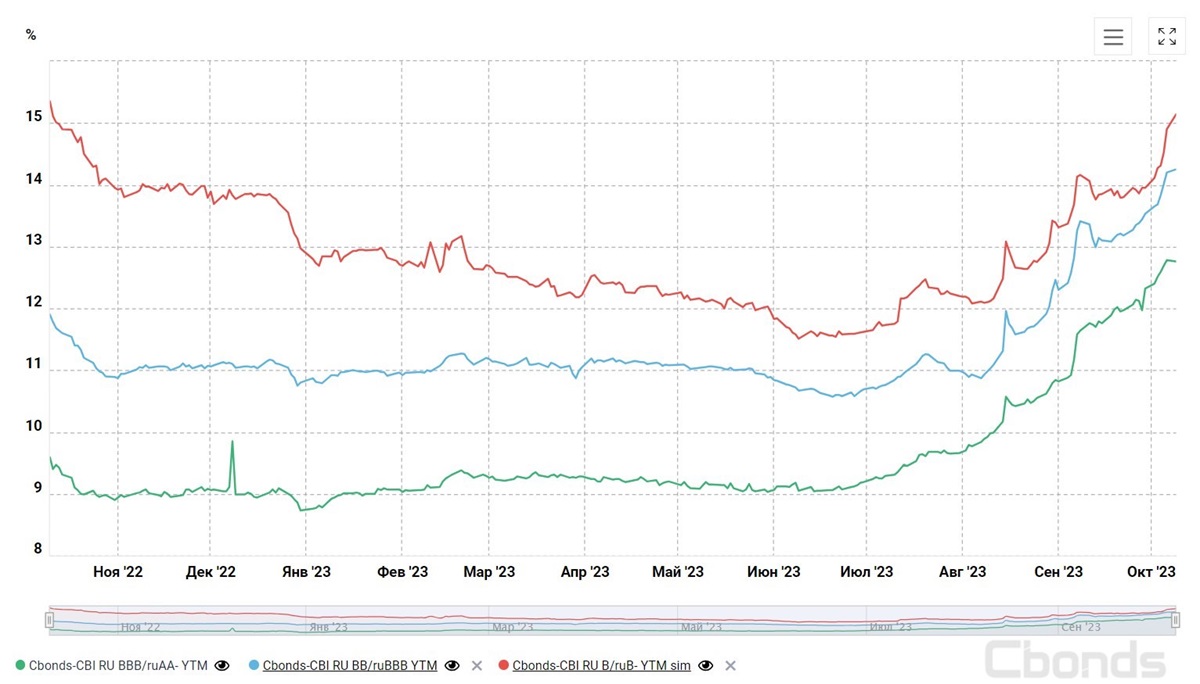

Как росла доходность облигаций с разным рейтингом

В июле 2023 года Банк России после почти годового перерыва начал цикл повышения ключевой ставки. Первоначально она выросла на 100 б.п., до 8,5%, спустя три недели — сразу до 12%. Месяц спустя, в сентябре, показатель поднялся до 13% годовых, а на последнем заседании 27 октября — до 15%.

Постепенно изменение ключевой ставки дало рынку возможность переоценить стоимость облигаций и привести ее к более справедливому уровню. Как правило, с повышением ключевой ставки цена облигаций, за исключением флоутеров, начинает падать, а доходность по ним — расти, поскольку банковские депозиты позволяют получить сопоставимую доходность при низких рисках.

Первыми на повышение ставки отреагировали ОФЗ, чья доходность начала расти и сейчас находится в районе 12–13%. Вслед за ОФЗ вверх потянулась доходность корпоративных облигаций с высоким кредитным рейтингом, к концу октября выйдя в коридор значений в 14–15%. Доходность по ВДО не выросла так сильно — на 3–4% — и сопоставима с доходностью бумаг с относительно высоким рейтингом. По большинству выпусков ВДО между рейтинговыми группами B− и BBB они стали очень близки. Есть отдельные выпадающие из групп по потенциальной эффективной доходности выпуски, но в целом проблематично определить осязаемые границы каждой рейтинговой группы. В общей сложности доходность у ВДО на текущий момент находится на уровне 16–18% и сопоставима с доходностью бумаг с относительно высокими рейтингами A−/AA−, при этом риск у этих категорий бумаг кратно выше.

Почему так произошло

Рынок ВДО не отличается большими объемами, здесь часто возникают искажения. Например, инвесторы периодически смотрят не на эффективную доходность, а на размеры купонов. А они могут различаться, поскольку итоговая доходность к погашению зависит от рыночной цены: она может быть как больше, так и ниже номинала, в объеме которого происходит погашение бумаги. Это делает рынок гораздо более спекулятивным. Дальнейшее развитие событий вероятно по двум сценариям.

В первом случае, вероятно, мы все же увидим пусть и отложенную, но ожидаемую реакцию рынка: последует плавный рост доходностей. Он может продолжаться до тех пор, пока спред не достигнет обычных для таких ситуаций значений. Для высоких рейтинговых групп сектора ВДО он составляет порядка 350 б.п. к надежным корпоративным облигациям, для облигаций диапазона BB−/BB+ 一 около 500 б.п.

Возможен и второй, более шоковый сценарий. Любой дефолт в секторе ВДО способен вызвать на неустойчивом рынке активные распродажи. Рынок пройдет пусть и болезненный, но достаточно быстрый путь к нормализации цен и доходности.

Оценка кредитоспособности компании или государства. Выставляется независимыми рейтинговыми агентствами и производится на основании оценочных анкет, которые преобразуют финансовые и нефинансовые показатели компании в баллы. Кредитный рейтинг позволяет оценивать рискованность вложения в ценные бумаги эмитента (компании) – чем выше рейтинг, тем ниже риск. Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Дефолт (от французского de fault — по вине) — ситуация, возникшая при неисполнении заемщиком обязательств по уплате или обслуживанию долга. Дефолтом считается неуплата процентов по кредиту или по облигационному займу, а также непогашение займа. Стоит отдельно выделить технический дефолт — ситуацию, когда исполнение обязательств было только временной задержкой платежей, как правило, по независящим от заемщика обстоятельствам. Дефолт служит основанием для предъявления кредитором иска о банкротстве заемщика Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании.