Сделал $1 млн в 25 лет и создал метод «черепах»: история Ричарда Денниса

Истории успешных трейдеров часто представляют собой одно сплошное движение наверх: талантливый парень постепенно учится и зарабатывает на бирже, затем проводит «сделку жизни» и становится легендой трейдинга, после чего либо уходит в тень, либо пишет автобиографию и обучающие книги.

Но путь Ричарда Денниса не был столь простым. Его карьера развивалась великолепно, однако печально знаменитый «черный понедельник» 1987 года едва не обанкротил его, ввел в тяжелую депрессию и заставил уйти с биржи — чтобы спустя годы вернуться победителем. А еще он вдохновил множество трейдеров и научил их зарабатывать на рынке.

Бросил учебу ради трейдинга и заработал $1 млн к 25 годам

Деннис начал заниматься трейдингом еще будучи тинейджером, в 17 лет он устроился посыльным на Чикагскую товарную биржу (CME) за $40 в неделю на лето. Поскольку лицам младше 21 года торговать запрещалось, сделки оформлялись от имени его отца, работавшего уборщиком коммунальной службы — формально Ричард числился его ассистентом. Деньги на торговлю он одолжил у него же — поддерживавший увлечение сына папа выделил $400.

После первого же часа торговли он потерял недельный заработок — это достижение он повторял не раз. Зато Ричард довольно быстро понял, что для высокой доходности нужна собственная стратегия. Впоследствии Деннис говорил, что «полученные тогда знания обошлись ему на удивление дешево».

После этого учеба стала ему не слишком интересна. Он продолжал торговать, заключая сделки по телефону. А как только Деннис стал совершеннолетним, бросил обучение в аспирантуре, получил место на Среднеамериканской товарной бирже и начал торговать небольшими контрактами. Для этого он занял $1,6 тыс. у родственников, из которых $1,2 тыс. ушло на покупку места и еще $400 стали стартовым капиталом. Торговал он в основном фьючерсами на сою.

Первый год торговли принес ему $3 тыс., а также научил избегать поспешных решений, непродуманных попыток отыграться и слепого стремления за мнением большинства — например, в один из дней он потерял треть депозита. К 1973 году его капитал вырос до $100 тыс., а в 1974-м он наторговал $500 тыс. — уже к 25 годам трейдинг принес ему первый миллион долларов.

Вскоре он понял, что может заработать больше, и перешел на Чикагскую биржу, а также основал фонд Drexel Fund. Он был одним из самых успешных и рос настолько быстро, что Денниса прозвали «королем фьючерсов» — когда он покупал актив, тот немедленно начинал расти в цене. К началу 1980-х Деннис заработал уже более $100 млн. По легенде, его отец после этого сказал: «Пожалуй, Ричи действительно неплохо раскрутился на те $400».

Деннис стал знаменитым благодаря уникальной стратегии, сделавшей миллионерами ее последователей

Успех Денниса объясняется его стратегией торговли, которую он держал в секрете. Но впоследствии она получила мировую славу благодаря знаменитому эксперименту.

В 1983 году Ричард и его приятель — трейдер и миллионер Уильям Экхарт — разошлись во взглядах на необходимые для успешного трейдера качества и заключили пари на $1. Если Экхарт считал, что торговать могут лишь люди с сильной интуицией, то Деннис был уверен, что прибыльным трейдером может быть каждый при наличии базовых знаний, правил и дисциплины, которая поможет им следовать.

Уильям не верил, что трейдингу можно научить без врожденных способностей и инстинктов. Но Деннис решил доказать ему обратное.

Ричард разместил объявление в Wall Street Journal и New York Times и предложил любому желающему возможность обучиться трейдингу, причем пообещал зарплату. Резюме соискателя должно было ограничиваться одним предложением, в котором объяснялось желание заниматься трейдингом.

После нескольких тестов и собеседований он отобрал 13 человек, среди которых были люди самых разных профессий — от охранника и карточных игроков до дизайнера фэнтезийной игры и финансового консультанта. Также среди них была одна женщина — трейдеры женского пола в те времена были большой редкостью.

Он две недели учил их стратегии «черепах» — так он назвал свою группу. Ее суть в том, чтобы открывать новую сделку с разворотом тренда вверх и закрывать ее, как только рынок разворачивается вниз, не дожидаясь больших убытков. При этом реагировать на краткосрочную волатильность не нужно, цель — максимальный охват долгосрочного повышающегося тренда.

После этого обучения он дал каждому из них $1 млн из собственных средств. Правила были четкими: ученики не могли использовать никакие другие деньги и имели право заключить максимум 12 сделок за месяц. Зато в выборе инструментов их никто не ограничивал. 85% прибыли отчислялось Ричарду, 15% ученики могли оставить себе.

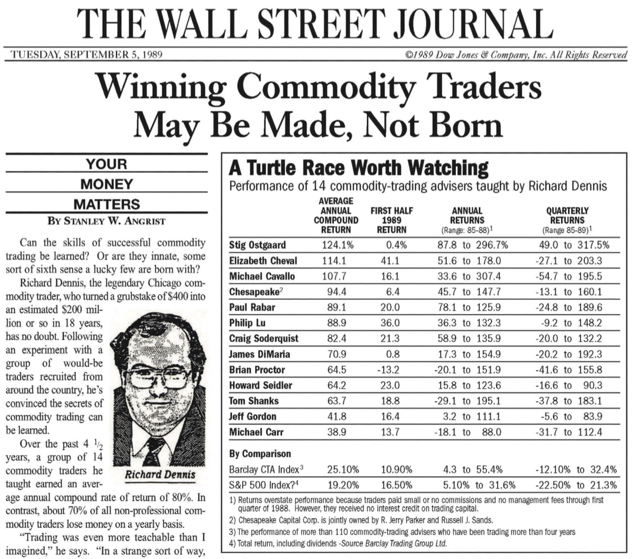

Пари Деннис выиграл: почти сразу 10 из 13 «черепах» добились доходности в районе 100%, трех неудачников «отчислили». Через год они с Экхартом собрали вторую группу из десяти человек, которые также стали стабильно зарабатывать. Всего 23 «черепахи» за пять лет суммарно обогатились на $175 млн.

Стратегия «черепах» была секретной: все участники эксперимента подписали соглашение о конфиденциальности, срок действия которого истек лишь в 1992 году. А в 2007-м один из них — самый молодой из учеников Куртис Фейс — написал книгу «Путь «черепах». Из дилетантов в легендарные трейдеры», где подробно рассказал о том, чему их научил Ричард. Однако даже он не раскрыл всех тонкостей и секретов Денниса.

«Черный понедельник» принес гигантские убытки Деннису и едва не сломал его карьеру

В 1986 году Деннис заработал $80 млн — но его карьера вовсе не состояла из сплошных удач. Знаменитый «черный понедельник» 1987 года стал по-настоящему черным для Ричарда и его фонда. В тот день 19 октября произошло самое большое падение индекса Dow Jones за всю его историю (-22,6%), обвалившее фондовые рынки по всему миру.

Внезапно Деннис сам отклонился от собственной стратегии и предпринял несколько рискованных сделок. А они себя не оправдали и принесли убыток на десятки миллионов долларов (около 50% его активов) — Ричард потерял и собственные деньги, и деньги клиентов.

Drexel Fund пришлось закрыть — на тот момент в рамках эксперимента трудилось 14 «черепах», оставшихся без работы. Впрочем, полученные знания помогли им начать полностью самостоятельную торговлю, основать собственные фирмы и закончить даже тот год в плюсе. В течение следующих нескольких лет некоторые «черепахи» даже входили в число лучших трейдеров. Фактически ученики превзошли своего учителя.

А сам Деннис впал в депрессию, взял большой перерыв в торговле и навсегда отказался от управления средствами инвесторов. Большая часть потерь Денниса в 1987 году пришлась именно на чужие активы — инвесторы были настолько недовольны Ричардом, что подали на него иск по подозрению в мошенничестве. Но в итоге Деннис доказал, что злого умысла в его действиях не было.

Вернулся на биржу спустя годы и снова стал сверхуспешным

Хотя Ричард поклялся больше никогда не приближаться к бирже, на рынок он все же вернулся — но лишь в 1994 году и с новой стратегией. Трейдер сделал ставку на механические торговые системы, когда сделки совершает написанная человеком компьютерная программа. Он называл это «единственным способом выигрывать на фьючерсном рынке».

Поначалу получалось не слишком успешно (+8% по итогам 1994-го), но в следующие два года торговые роботы принесли ему 108% и 112% доходности соответственно. К 2000 году он заработал уже $300 млн — напомним, начинал он в 1970-м со $400.

Успехи избавили Ричарда от депрессии, и хотя он снова торговал, сам он называл себя не трейдером, а рыночным исследователем.

Деннис не уходил на отдых вплоть до самой смерти: работал президентом Dennis Trading Group Inc, а также занимал высокие должности в Cato Institute и C&D Commodities. Также он был младшим редактором в журнале Economic Review и писал статьи для крупнейших финансовых изданий вроде New York Times и The Wall Street Journal. А еще он стал автором множества обучающих текстов и программ.

Он много жертвовал на политические и благотворительные цели. А еще он был очень замкнутым и стеснительным человеком, который так и не женился.

Деннис умер от рака 17 сентября 2012 года. Но точно прожил жизнь не зря — его стратегия «черепах» не просто стала популярной, а мотивировала множество людей начать торговлю на бирже и доказала, что успешным трейдером может стать любой.

Больше новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Изменчивость цены в определенный промежуток времени. Финансовый показатель в управлении финансовыми рисками. Характеризует тенденцию изменчивости цены – резкое падение или рост приводит к росту волатильности. Подробнее