«Атон» назвал восемь российских акций для долгосрочного инвестирования

«Атон» назвал восемь акций, наиболее подходящих для долгосрочного инвестирования на российском рынке. В подборку попали как аутсайдеры, так и лидеры роста на рынке, однако все они в будущем могут обеспечить хорошую доходность, следует из стратегии брокера (есть в распоряжении «РБК Инвестиций»).

Восемь акций на долгий срок

На фоне ослабления рубля «Атон» снова отдает предпочтение компаниям, ориентированным на экспорт, — ЛУКОЙЛу, АЛРОСА, «Русалу» и «Северстали». Их акции неоправданно отстали от рынка и, возможно, в скором времени смогут наверстать упущенное, в том числе за счет объявления дивидендов, считают аналитики.

К наиболее привлекательным для инвесторов компаниям, ориентированным на внутренний рынок, аналитики отнесли Ozon, «Яндекс», МТС и Сбербанк. Несмотря на то что некоторые бумаги сильно выросли с начала года, они по-прежнему остаются интересными в долгосрочной перспективе, уверены в «Атоне».

Сбербанк

Акции Сбербанка выросли более чем на 100% со своих сентябрьских минимумов благодаря сильным финансовым результатам и неожиданно большим дивидендам (₽25 на акцию). Аналитики назвали три причины, по которым бумаги все еще остаются интересными для долгосрочного инвестирования:

- бизнес-модель «Сбера» и источники его доходов очень устойчивы;

- дивиденды будут расти в следующие годы;

- банк все еще недорого оценивается по мультипликаторам.

Учитывая это, в «Атоне» ожидают продолжения роста котировок акций Сбербанка в этом году.

ЛУКОЙЛ

«Российская нефтяная промышленность переживает непростые времена, переориентируясь на новые рынки. Эффект от экспортных ограничений еще не проявил себя в полной мере, но текущие сигналы весьма позитивные — дисконт российской нефти Urals постепенно снижается к $25 за баррель, а производство в России остается на высоких уровнях», — отметили авторы стратегии.

По их мнению, наибольшей популярностью в секторе будут пользоваться бумаги с высокой дивидендной доходностью. Дивиденды ЛУКОЙЛа, согласно прогнозу, в следующие 12 месяцев могут составить ₽621, что соответствует доходности около 14%.

АЛРОСА

В стратегии АЛРОСА была названа темной лошадкой в секторе из-за отказа от раскрытия какой-либо информации по продажам и цене реализации продукции. Вместе с тем эксперты «Атона» отметили, что глобальный рынок алмазов и бриллиантов сейчас весьма силен, рост цен на драгоценные камни в последние месяцы ускорился, а сезон праздников в США оказался удачным.

«Мы считаем, что АЛРОСА может быть интересна как отставшая от сектора бумага, дающая экспозицию на сильный рынок», — заключили стратеги.

Они также ожидают, что в будущем компания может возобновить выплату дивидендов. Выплаты являются важной составляющей бюджета Якутии, которая владеет 25% в АЛРОСА.

«Северсталь»

Внутренний спрос на сталь остается сильным, что отражается в росте цен на металл на внутреннем рынке. Так, цены на горячекатаный прокат в марте выросли более чем на ₽10 тыс. за тонну и достигли ₽68 тыс. На зарубежных рынках цены на сталь и сырье также растут благодаря восстановлению китайской экономики.

Если «Северсталь» опубликует финансовую отчетность за 2022 год, это может стать драйвером роста для акций, считают в «Атоне». Авторы стратегии также ожидают — с достаточно высокой долей вероятности — выплаты дивидендов, доходность которых может составить до 10% (при условии «консервативной» выплаты около 50% от свободного денежного потока за прошлый год).

«Русал»

В стратегии «Русал» назван основным бенефициаром ослабления рубля из-за низкой для металлургического сектора маржинальности бизнеса. Аналитики отметили, что положительный эффект от этого в отчетности будет виден лишь во втором полугодии (причина — удлинение логистических цепочек). При этом результаты за первую половину года, скорее всего, будут весьма слабыми.

В то же время акции компании торгуются с 50%-ным дисконтом по мультипликатору EV/ EBITDA к средней у глобальных производителей алюминия.

Мультипликатор EV / EBITDA показывает, сколько прибылей до уплаты налогов, процентов и амортизации нужно заработать компании, чтобы окупить свою рыночную стоимость. Чем меньше этот показатель, тем лучше, так как выше вероятность, что компания недооценена.

Кроме того, аналитики указали, что завершение цикла повышения ставок в США и восстановление спроса в Китае из-за снятия коронавирусных ограничений должны способствовать восстановлению цен на алюминий. Кроме того, запасы алюминия на Лондонской бирже металлов (LME) продолжают снижаться и находятся сейчас на уровне 2018 года, что предполагает высокую чувствительность металла к изменениям в макроэкономике.

МТС

По оценке авторов стратегии, МТС сохраняет устойчивые показатели основного бизнеса в условиях непростой экономической ситуации. Это обеспечивает компании сильный операционный денежный поток, который в 2022 году вырос на 33%, до ₽190 млрд. Уверенный рост демонстрируют также финтех (+40% г/г по выручке) и новые направления бизнеса (+61%). Аналитики также отметили, что МТС поддерживает на высоком уровне базу абонентов мобильной связи (80 млн на конец 2022 года), в то время как у некоторых ее публичных конкурентов наблюдается отток клиентов.

Ключевым фактором в инвестиционном кейсе МТС является вопрос новой дивидендной политики (компания еще не представила ее). Предыдущая версия документа предполагала выплаты не менее ₽28 на акцию.

«Яндекс»

«Крупнейшая компания в российском технологическом секторе с доминирующими позициями в ключевых сегментах (60% «Поиск», 66% «Такси»), сложившейся экосистемой и успешным опытом развития новых направлений», — объяснили аналитики свой выбор.

Они отметили, что уход иностранных конкурентов с российского рынка (в первую очередь — рынка интернет-рекламы) оказывает сильную поддержку «Яндексу», что отражается в его финансовых результатах. Так, выручка в прошлом году подскочила на 46%, а чистая прибыль составила ₽47,6 млрд против убытка в ₽14,6 млрд за 2021 год.

По мнению аналитиков, перспективы переоценки «Яндекса» связаны с успехами в развитии новых быстрорастущих бизнесов в составе холдинга (онлайн-торговля, доставка еды, финтех). При этом последние сообщения о реструктуризации говорят о том, что «Яндекс» планирует выделить все прибыльные российские подразделения в отдельную компанию и оставить ее публичной — возможно, через смену страны регистрации бизнеса. Все денежные потоки, скорее всего, останутся в России, однако риски, связанные со сменой регистрации, все же сохраняются, предупредили в «Атоне».

Ozon

«Быстрорастущий лидер на динамично развивающемся рынке онлайн-торговли. Ozon является одним из основных бенефициаров цифровизации и точкой притяжения параллельного импорта, что должно поддержать рост его оборотов в долгосрочной перспективе, а эффект масштаба и оптимизация расходов позволят наращивать денежный поток», — уверены авторы стратегии.

По их словам, выход на прибыльность по EBITDA по итогам второго и третьего кварталов доказывает состоятельность бизнес-модели компании и ее возможность самостоятельно финансировать свое развитие. Драйвером роста для бумаг может стать улучшение рентабельности при сохранении высокой динамики оборота.

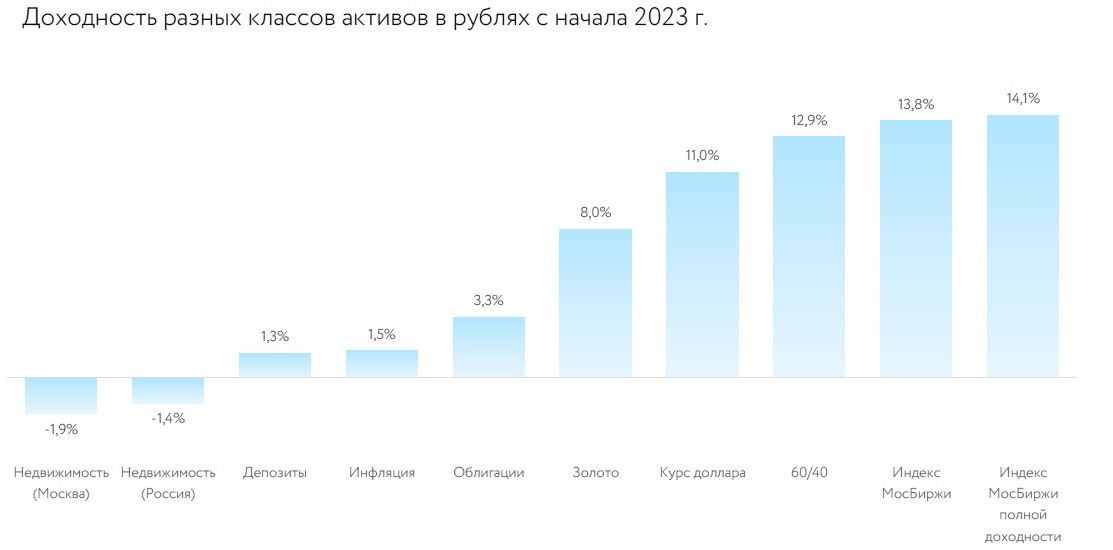

Про рынок в целом

Российский фондовый рынок восстанавливается, несмотря на сохраняющуюся геополитическую напряженность, при этом большинство компаний все еще торгуются ниже своих исторических средних значений по мультипликатору P/E .

Мультипликатор P/E показывает соотношение рыночной стоимости компании к ее прибыли.

В «Атоне» допустили продолжение роста рынка в ближайшие несколько месяцев. При этом положительным фактором будет движение индекса Мосбиржи на максимумы 2022 года, которые расположены выше 2500 пунктов. Дополнительными драйверами роста могут стать объявление результатов и дивидендов за 2022-й и позитивных планов на 2023 год.

Авторы стратегии предположили, что дивдоходность большинства представителей сырьевого сектора в 2023 году будет на уровне 10–15%.

Ожидаемая дивидендная доходность бумаг на горизонте 12 месяцев:

- «Газпром нефть» — 15%;

- ЛУКОЙЛ — 14%;

- «Газпром» — 13%;

- «Татнефть» — 12%;

- «ФосАгро»* — 12%;

- МТС — 12%;

- Сбербанк* — 12%;

- НЛМК — 10%;

- «Роснефть» — 10%;

- «Северсталь» — 10%.

*Эти компании уже рекомендовали дивиденды.

В будущем вернуться к выплате дивидендов могут и металлургические компании, полагают аналитики. Своими дивидендными фаворитами они назвали бумаги ЛУКОЙЛа, «ФосАгро», «Татнефти», МТС и Сбербанка.

Однако аналитики предупредили, что препятствовать дальнейшему росту рынка может усиление геополитических рисков, которые трудно прогнозировать, или глобальная рецессия , которая способна привести к существенному снижению цен на сырьевые товары.

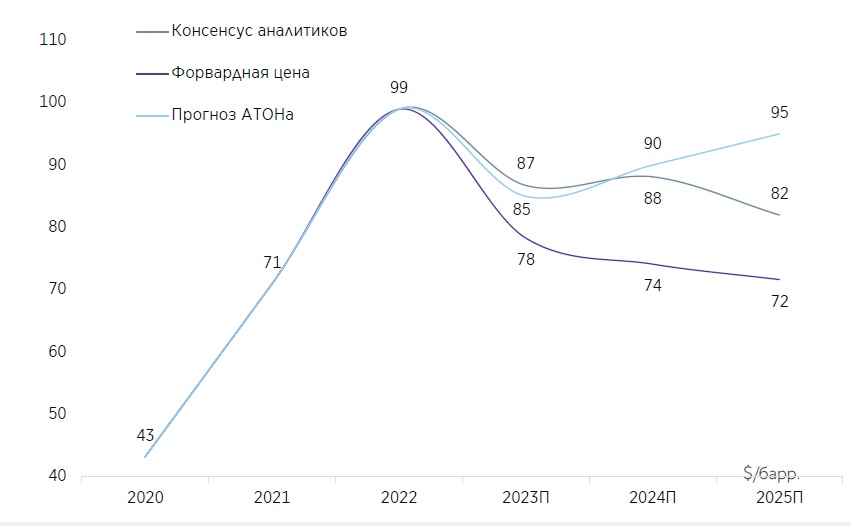

Макроэкономические прогнозы

На фоне повышение ставок ФРС и неопределенности относительно скорости восстановления китайской экономики «Атон» снизил прогноз по цене нефти Brent. В 2023 году, как ожидается, нефть этого сорта в среднем будет стоить $85 за баррель.

Что касается российской экономики, то по итогам 2023 года она может вырасти примерно на 1% при сохранении трендов последних месяцев. Курс доллара к рублю в этом году в среднем будет на уровне ₽77–78, спрогнозировали в «Атоне».

Свободный денежный поток. Средства, оставшиеся у компании после уплаты всех операционных расходов. Макроэкономический термин, обозначающий значительное снижение экономической активности. Главный показатель рецессии – снижение ВВП два квартала подряд. Аналитический показатель, указывающий на объем прибыли до вычета расходов по выплате процентов, налогов, износа и амортизации. Несмотря на свою популярность, комиссия по ценным бумагам США (SEC) не считает его частью Общепринятых Принципов Бухгалтерского Учёта (GAAP). Расчетный показатель. Позволяет оценить уровень недооцененности или переоцененности активов рынком. Считается как отношение показателя, содержащего рыночную стоимость актива (капитализация, цена акции, стоимость бизнеса) с отчетным финансовым показателем (выручка, прибыль, EBITDA и др.). Недооцененность или переоцененность актива оценивается при сравнении значения мультипликатора с мультипликаторами конкурентов. Соотношение капитализации компании к ее чистой прибыли. Популярный показатель для оценки стоимости акций и поиска недооцененных и переоцененных компаний Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее Фондовый рынок — это место, где происходит торговля акциями, облигациями, валютами и прочими активами. Понятие рынка затрагивает не только функцию передачи ценных бумаг, но и другие операции с ними, такие, как выпуск и налогообложение. Кроме того, он позволяет устанавливать справедливое ценообразование. Подробнее