Цены растут по всему миру: как защититься от инфляции в 2023 году

Какой будет инфляция в 2023 году: факторы и прогнозы

Инфляция в России в 2023 году

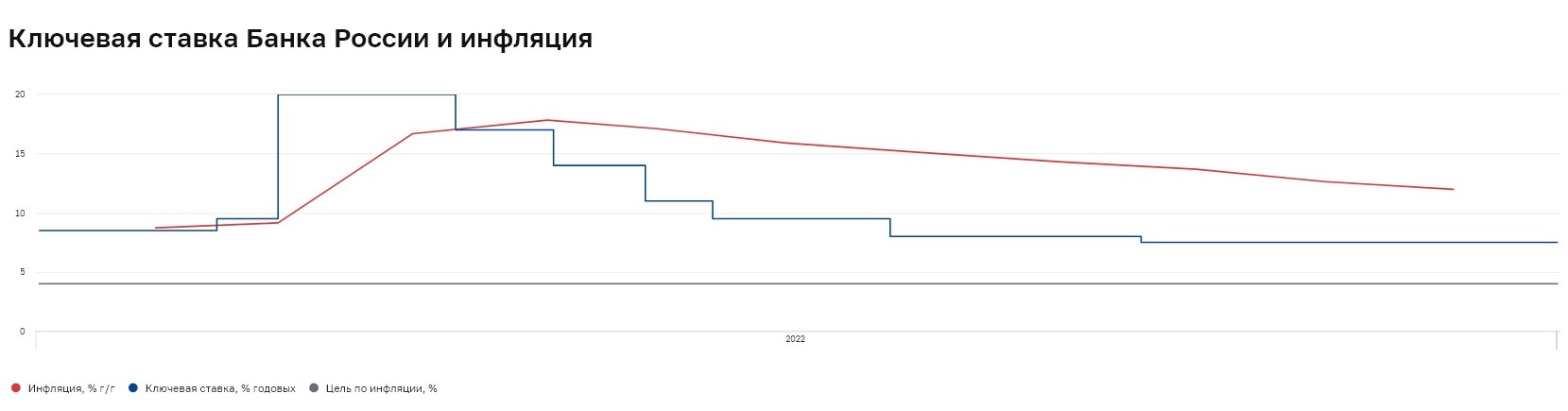

В 2023 году Банк России в базовом сценарии ожидает снижение темпов инфляции до 5–7% и ее возвращение к целевым 4% в 2024 году. Однако на декабрьской пресс-конференции по итогам заседания совета директоров ЦБ глава регулятора Эльвира Набиуллина отметила, что в последнее время появились признаки усиления ценового давления.

«Среди проинфляционных факторов выделю повышенные инфляционные ожидания, нехватку рабочей силы в отдельных секторах, ограничения на стороне предложения, расширение бюджетного дефицита, а также ухудшение условий внешней торговли», — сказала председатель ЦБ.

В ближайшие 12 месяцев граждане ожидают инфляцию в 12,1%. Ценовые ожидания предприятий на три месяца вперед продолжили повышаться. Средний ожидаемый предприятиями темп прироста отпускных цен в ближайшие три месяца составил 6,5% в годовом выражении.

По данным на 26 декабря 2022 года, инфляция составила 12,19% год к году.

Пик инфляции в 2022 году был зафиксирован в апреле на уровне 17,83% год к году. Это самый высокий показатель за последние 20 лет — выше инфляция в последний раз была в январе 2002 года на уровне 18,96%.

Несмотря на стабилизацию ситуации, есть риски роста инфляции до 6,5–7% в 2023 году, говорит управляющий директор «Газпромбанк Private Banking» Егор Сусин. «Это обусловлено нестабильной внешней ситуацией и рисками турбулентности в мировой экономике и финансовой системе, реализации сценария рецессии на фоне ужесточения денежно-кредитной политики. Бюджет пока останется стимулирующим, а дефицит рабочей силы будет поддерживать повышенное давление на цены со стороны зарплат», — привел факторы влияния на инфляцию Сусин.

Главный аналитик ПСБ Денис Попов считает, что инфляция в России будет заметно меняться в течение 2023 года. «Во втором квартале прогнозируется уход индекса потребительских цен ниже инфляционного таргета ЦБ (4%). Во втором полугодии на фоне восстановления розничного спроса, постепенного ослабления курса рубля и продолжительного дефицита бюджета, вероятно, реализуются инфляционные риски, которые могут быть усилены неудачным сельскохозяйственным сезоном. По нашему прогнозу, к концу 2023 года инфляция снова заметно отклонится вверх от таргета — до 7,5% год к году», — говорит Попов.

Инфляция в мире в 2023 году

США

Потребительские цены в США (CPI) по итогам ноября 2022 года выросли в годовом исчислении на 7,1%, что ниже прогноза аналитиков в 7,3%. Базовая инфляция, которая не учитывает цены на продукты питания и энергоносители, по итогам ноября составила 6%, сообщило Министерство труда США.

В июне годовая инфляция в США выросла на 9,1% в годовом выражении, хотя аналитики прогнозировали рост на 8,8%. Это стало рекордом с ноября 1981 года. Базовая инфляция, то есть без учета роста цен на продукты и энергоносители, составила 5,9%.

«В США второй год инфляция находится на крайне высоких уровнях, за два года цены выросли почти на 15%, ужесточение политики ФРС и слабый рост экономики могут способствовать снижению инфляции, но вернуться к цели вряд ли удастся и инфляцию можно ожидать в районе 4–5%», — полагает Егор Сусин.

Евросоюз

Годовая инфляция в еврозоне достигла пика в октябре 2022 года на отметке 10,6%, после чего замедлилась в ноябре до 10,1%. Европейский центральный банк значительно пересмотрел прогнозы по инфляции, считая, что она останется выше своего целевого показателя в 2% вплоть до 2025 года. Средняя инфляция, по мнению регулятора, в 2023 году ожидается на отметке 6,3%, в 2024 году — 3,4%, 2025 году — 2,3%.

«В ЕС 2022 год характеризовался резким всплеском инфляции, цены за год вырастут почти на 11%, в ряде стран ЕС инфляция превысила 20%. Но стоит учитывать, что даже этот рост в немалой степени сглажен за счет огромных энергетических субсидий, на которые страны Европы потратят в общей сложности около €0,7 трлн. Но бюджетное субсидирование цен на энергию будет ограничено в 2023 году из-за ухудшения ситуации в экономике, роста ставок и ужесточения политики ЕЦБ, потому инфляция в ЕС в среднем останется повышенной в районе 6–8%», — считает управляющий директор «Газпромбанк Private Banking» Егор Сусин.

Китай

В КНР инфляция оставалась ниже 2% большую часть 2022 года. «В 2022 году Китай оставался по большей части в режиме антиковидных ограничений и негативных тенденций на рынке жилья, потому внутренний спрос был крайне слабым», — так Егор Сусин объяснил низкую инфляцию в КНР на фоне других стран. По его мнению, в 2023 году можно ожидать восстановления внутреннего спроса и роста инфляции до 3–4%.

В целом мировая экономика адаптировалась к новым геополитическим реалиям, говорит руководитель отдела экономического и отраслевого анализа ПСБ Евгений Локтюхов. «В отсутствие новых шоков мы ждем развития тренда на поступательное снижение темпов роста потребительских цен в развитых странах: уже к концу 2023 года темпы роста ИПЦ в США и еврозоне способны вернуться к уровням 2–2,8% год к году», — обобщает эксперт.

Он называет два ключевых фактора, которые будут способствовать этому:

- замедление темпов роста мировой экономики с ожидаемым вхождением экономик Европы и США в малоамплитудную рецессию;

- уход логистических постпандемийных шоков с возвращением стоимости морских перевозок на уровни 2019 года и тенденцией к нормализации цен на товарных рынках (в первую очередь на энергоносители) после резких взлетов 2022 года.

Как защититься от инфляции в 2023 году: инструменты

По сути, не существует одного универсального защитного инструмента от инфляции, говорит Егор Сусин. «Многое зависит от горизонта, валюты инструмента и многих других факторов, так как в ситуации турбулентности мировой экономики, структурных изменений и фрагментации мировых рынков риски далеко не всегда будут соответствовать доходности, а высокая волатильность может стать нормой. В подобной среде консервативный подход более соответствует сложившейся ситуации. Учитывая, что текущая ситуация крайне неустойчивая, переходная, нужно все же не искать один инструмент, а диверсифицировать свои инвестиции », — считает управляющий директор «Газпромбанк Private Banking».

Облигации

Смогут ли инвестиции в облигации компенсировать или обогнать рост потребительских цен, по сути, зависит от двух параметров — величины инфляции и доходности, которую принесут вложения в долговые бумаги, говорит начальник отдела анализа долгового рынка брокерской компании «Открытие Инвестиции» Владимир Малиновский.

«Инвестор может рассчитывать, что к погашению облигации получит ту доходность, с которой он ее покупал. Если же держатель решит продать свои облигации ранее даты погашения, то результат от такой операции может быть различным. Мы можем уверенно говорить о доходности, которую принесут инвесторам облигации срочностью порядка одного года. В зависимости от кредитного качества эмитента — от государственных ОФЗ до долговых бумаг корпоративных заемщиков с рейтингом А- — доходность на конец декабря 2022 года составляла примерно от 7% до 11% годовых», — подчеркивает Малиновский.

ОФЗ

Для защиты от инфляции лучше всего подходят ОФЗ-ИН — гособлигации, номинал которых индексируется на инфляцию, плюс по ним выплачивается фиксированная ставка купона в размере 2,5% годовых, считает главный аналитик ПСБ Дмитрий Монастыршин.

«Сейчас в обращении есть четыре выпуска ОФЗ-ИН с разными сроками погашения на горизонте 2023–2032 годов. Выпуски с длинными сроками погашения торгуются немного ниже номинала. Эти гособлигации без риска позволяют получить доходность на уровне «инфляция плюс 2,5–3,2 п.п. годовых», — приводит расчеты Монастыршин.

Владимир Малиновский соглашается, что доход по ОФЗ-линкерам отражает рыночные ставки и вне зависимости от темпов роста инфляции позволит инвесторам получить сопоставимый доход. Но напоминает, что если, например, инфляция будет снижаться, то будет сокращаться и получаемый держателями таких бумаг доход.

«В то же время ОФЗ с фиксированной ставкой купона срочностью более трех лет торгуются с доходностью 8,4–11% годовых — доходность становится больше по мере увеличения срочности. Если инфляция в 2023 году будет в диапазоне 5–7% и далее, в 2024–2025 годах, будет снижаться к 4%, то покупка ОФЗ с фиксированным купоном позволит получить доходность выше инфляции и выше, чем по ОФЗ-ИН», — обращает внимание Дмитрий Монастыршин.

Валютные облигации

Также защиту от инфляции могут предоставить валютные облигации, обращающиеся на Мосбирже. «Фиксированная доходность по таким бумагам находится в диапазоне 5–8% в долларах и евро. При ослаблении рубля такие инструменты принесут дополнительную прибыль. Полная доходность валютных облигаций в 2023 году может составить более 15% годовых в рублях», — прогнозирует Дмитрий Монастыршин.

Инвесторам, которым доступны покупки иностранных ценных бумаг , Егор Сусин напомнил, что долларовые TIPS (облигации с защитой от инфляции) дают премию 1,5–1,6% к инфляции в США.

«Принимая во внимание возможные риски, считаем, что начинать 2023 год стоит с достаточно консервативным портфелем, с тем чтобы впоследствии адаптировать его в зависимости от развития ситуации. Такой портфель может включать относительно короткие облигации срочностью около года качественных корпоративных эмитентов с рейтингом А и выше, выпуски ОФЗ с переменным купоном (ОФЗ-ПК) и линкеры (ОФЗ-ИН), а также замещающие облигации в долларах или евро», — заключил Владимир Малиновский.

Золото

Перспективы золота эксперты расценивают неоднозначно в качестве инструмента, который может дать достаточную для покрытия инфляции доходность.

Старший аналитик инвестиционного банка «Синара» Дмитрий Смолин считает, что цена на золото может снизиться в 2023 году до $1700 за унцию. Эксперт полагает, что стоимость золота по-прежнему выглядит завышенной по сравнению с реальными и номинальными курсами, а также по отношению к доллару США, что подразумевает риск дальнейшего снижения.

«На 2023 год мы прогнозируем среднюю цену на уровне $1700 за унцию, что также частично отражает геополитические и рецессионные риски, а также вероятность того, что в следующем году инфляция останется высокой», — перечислил факторы, влияющие на цену золота, Дмитрий Смолин.

Цены на золото в марте 2022 года на фоне вспышки геополитической напряженности поднимались выше $2000 за унцию, но быстро снизились. Котировки падали до начала ноября, и снижение приостановились у минимумов с марта 2020 года. Драгоценный металл перестал пользоваться спросом, несмотря на разгар мировой инфляции и геополитическую напряженность.

РБК Pro: Почему инвесторы разочаровались в золоте и что ждать в 2023 году

Аналитик ИК «Велес Капитал» Елена Кожухова считает, что инфляция в США и еврозоне, скорее всего, останется высокой и, возможно, еще не достигла своего пика, что предвещает стагфляционные тенденции и может обеспечить возвращение инвестиционного спроса на золото в качестве защитного актива. Спрос на золото в Китае и Индии при этом, вероятно, останется высоким, а в КНР будет расти по мере снятия антиковидных ограничений.

Стагфляция — явление, которое сочетает в себе три фактора: вялый экономический рост или его отсутствие (стагнация), высокую инфляцию и безработицу.

«При «бычьем» сценарии цена на золото в перспективе ближайшего полугода может закрепиться выше $1900 за унцию и стремиться в район $1950–2000. Подтверждающим сигналом для покупателей станет стабилизация выше $1810 за унцию. Отскок от $1810 за унцию предупредит о рисках краткосрочной просадки с важной среднесрочной поддержкой у $1720 за унцию», — привела свой прогноз Елена Кожухова.

Наиболее позитивно золото оценивает аналитик «Золотого монетного дома» Дмитрий Голубовский. «Если ФРС не станет «жестить» (повышать ставку. — «РБК Инвестиции»), золото станет хорошим выбором для следующего года, потенциал роста 10% и выше, то есть выше $2000 за унцию. Еще лучше может показать себя серебро, потенциал роста 20% и выше», — говорит аналитик. Он оговаривается, что во втором полугодии многое будет зависеть от ФРС, которая высокой ключевой ставкой может спровоцировать глубокую рецессию и жесткую посадку всей глобальной экономики. Тогда к концу года инфляция может резко снизиться, товарные и фондовые рынки рухнут, полагает Голубовский.

Акции

В «ВТБ Мои Инвестиции» рассчитывают, что к концу 2023 года индекс Мосбиржи вырастет на 11%, до 2361 пункта. Дивидендная доходность ожидается на уровне 7,9%. В результате совокупная доходность российского рынка акций в 2023 году составит 18,9%.

По оценке инвестиционного банка «Синара», индекс Мосбиржи к концу следующего года вырастет на 40%, до 2950 пунктов.

Среди компаний, которые могут выиграть от инфляции, аналитики «Синары» выделяют ретейл. «Последние опубликованные результаты подтверждают, что ретейлеры, ориентированные на массовый сегмент, лучше справляются с сегодняшними сложностями за счет своей способности перенести инфляцию в цены на полке и эффективно разрешать любые сбои, возникающие в цепочках снабжения», — говорит старший аналитик инвестиционного банка «Синара» Константин Белов.

В «БКС Мир инвестиций» полагают, что у индекса Мосбиржи есть хороший потенциал роста в 2023 году: «Мы установили целевой уровень по индексу Мосбиржи на конец 2023 года на уровне 2800, что предполагает потенциал роста в 33% и соответствует рекомендации «покупать», особенно принимая во внимание дополнительные 8% в виде дивидендов в течение 2023 года. Вместе с дивидендами цель по индексу Мосбиржи сейчас составляет 2950, а потенциал роста — 40%».

В SberSIB считают, что индекс Мосбиржи к концу 2023 года достигнет 2600 пунктов — примерно на 20% выше текущих уровней. Это подразумевает полную доходность около 30% с учетом дивидендной доходности 11–13%, пишут эксперты. Они отметили, что при снижении геополитического риска в 2023 году сократится премия за риск инвестиций в российские акции — сейчас она составляет 14,5%. В этом случае вложения в акции могут принести более высокую доходность, чем облигации.

Недвижимость

Доходность аренды жилья редко превышает 5%, а инфляция в России, как правило, выше. Но если прибавить динамику роста самого актива, то доходность становится положительной, говорит председатель совета директоров «Базис Инвестмент Компани», эксперт по личным финансам Дмитрий Лебедев.

«Недвижимость растет в цене, и только этот рост гарантированно обгоняет инфляцию. Несмотря на то что рост стоимости нерегулярен, на длительном промежутке времени, в районе десяти лет, поступательный рост гарантирован. Это подтверждает и российская, и мировая статистика. В своих расчетах я использую среднюю годовую динамику роста недвижимости в 10%, а аренда дает порядка 5%. Следовательно, доходность жилья составляет примерно 15% годовых», — объяснил Дмитрий Лебедев.

Управляющий партнер компании «Метриум» Надежда Коркка приводит ретроспективные данные роста стоимости первичного жилья в Москве за последние пять лет:

- 2018 год — +11,6% (инфляция 4,3%);

- 2019 год — +11,4% (инфляция 3%);

- 2020 год — +9% (инфляция 4,9%);

- 2021 год — +20% (инфляция 8,4%);

- 2022 год — +7,8% (инфляция 12,2%).

«Как мы видим, в последние годы рост цен на столичные новостройки превышал темпы инфляции. Однако в 2022 году данный тренд прервался из-за спада спроса, обусловленного внешнеполитической напряженностью. Кроме того, процесс удорожания сдерживает существенно возросший объем предложения, достигший в 2022 году рекордных показателей — 69 тыс. лотов», — говорит Надежда Коркка.

По ее мнению, в 2023 году цены на первичное жилье в столице вырастут примерно на уровне инфляции благодаря льготным ипотечным программам, которые поспособствуют восстановлению покупательской активности.

«Для инвесторов самым верным решением станут вложения в проекты на начальном этапе строительства, ведь квартиры в готовых домах стоят примерно на 25% дороже, чем на стадии котлована. Целесообразно вкладываться в новостройки рядом со строящимися станциями метро, так как их появление неизменно ведет к удорожанию квартир. Кроме того, теперь, когда расширяется семейная ипотека, желательно ориентироваться на покупателей с детьми и выбирать жилые комплексы в непосредственной близости от детских садов и школ. Инвесторам, которые нацелены на сдачу жилья в аренду, советую приобретать компактные квартиры и апартаменты с чистовой отделкой», — перечислила перспективные варианты Надежда Коркка.

Паевые инвестиционные фонды (ПИФы)

Девять из топ-10 по доходности открытых и биржевых ПИФов за период с 30 ноября 2021 года по 30 ноября 2022 года — это фонды на облигации, по данным Investfunds.ru. Пять из этих паевых фондов обогнали инфляцию.

Облигационные фонды могут обеспечить хорошую доходность и в 2023 году, уверен управляющий активами «МКБ Инвестиции» Антон Манаев. «Есть фонды, ориентированные на высокодоходных эмитентов, при этом в них достигнута оптимальная диверсификация и команда профессиональных управляющих обеспечивает проактивное управление. Такие фонды могут демонстрировать доходность, перекрывающую инфляцию», — говорит Манаев.

Руководитель отдела продаж УК «Первая» Андрей Макаров отмечает, что в 2023 году стоит рассмотреть ПИФы, которые инвестируют в рынок акций, так как ожидается, что в следующем году он будет восстанавливаться.

Генеральный директор управляющей компании «Арикапитал» Алексей Третьяков, в свою очередь, ожидает, что лучшую динамику могут показать фонды валютных активов. «Учитывая санкционные риски, предпочтительнее фонды внутренних валютных облигаций: суверенных российских еврооблигаций, замещающих облигаций, облигаций в юанях в случае выравнивания их доходностей с инструментами в долларах и евро», — полагает Третьяков.

В конечном итоге выбор конкретных активов в портфель зависит от совокупности факторов, а не только от одного желания переиграть инфляцию, напоминает управляющий активами «МКБ Инвестиции» Антон Манаев. В частности, он рассказал, что инвестору важно определиться, каких финансовых целей он хочет достигнуть, когда и в каком объеме ему понадобятся средства и сколько у него есть времени на инвестирование. В заключение Манаев напомнил, что чем выше доходность, тем, скорее всего, будет выше риск владения активом, который инвестор принимает на себя.