10 худших акций сентября: от российских нефтяников до соцсети Momo из КНР

Мы определили десять российских и иностранных акций из каталога «РБК Инвестиций», которые показали наибольшее снижение по итогам прошедшего месяца.

В сентябре мировые рынки сменили рост на снижение. Американский индекс Dow Jones упал на 2,28%, NASDAQ Composite — на 5,16%, а индекс Московской биржи — на 2,04%.

Десять самых подешевевших российских бумаг нашего каталога за месяц снизились в цене в среднем 13,5%. Десять худших иностранных акций подешевели за сентябрь в среднем на 21,14%

Потери на российском рынке

Среди лидеров падения преобладают акции нефтяных и золотодобывающих компаний. Из десяти мест российского списка по четыре позиции заняли акции нефтяников и золотодобытчиков. По одному месту досталось представителю транспорта и электроэнергетической компании.

Самыми подешевевшими бумагами сентября стали акции «РуссНефти». За месяц они потеряли в цене 24,84%. Основной причиной падения акций можно назвать снижение рейтинговым агентством Fitch кредитного рейтинга «РуссНефти» до уровня C. Согласно рейтинговой шкале Fitch, уровень C получают компании, близкие к дефолту. Агентство снизило рейтинг после того, как «РуссНефть» пропустила два платежа по кредитам.

Второе место нашего антирейтинга заняли привилегированные акции «Татнефти». За месяц они подешевели на 16,73%. Акции нефтяной компании начали дешеветь еще в середине августа. Тогда менеджмент рекомендовал выплатить дивиденды только по итогам первого полугодия 2020 года, так и не решившись распределить прибыль за 2019 год. Рекомендованные дивиденды в размере ₽9,94 давали на тот момент доходность только на уровне 1,7%, что и вызвало негатив у инвесторов.

В середине сентября по бумагам «Татнефти» был нанесен дополнительный удар. Госдума приняла в первом чтении законопроект о корректировке налога на добычу полезных ископаемых (НДПИ). Согласно законопроекту, льгота по налогу, действующая при добыче сверхвязкой нефти, отменяется. Отмена такой льготы в случае окончательного принятия документа сильно ударит по финансовым показателям «Татнефти».

Третье место российской части топа досталось акциям «Полиметалла». 17 сентября за одну торговую сессию бумаги обвалились на 6,5%. В последующие четыре дня продажи продолжились, и только за эти пять дней бумаги потеряли 14,9% стоимости. Причиной падения стала продажа 4% акций «Полиметалла» группой ИСТ, в результате чего доля группы в капитале сократилась с 28,01% до 23,99%. Всего за месяц акции компании потеряли 16,21% на Мосбирже. На Лондонской фондовой бирже снижение в сентябре составило 15,4%.

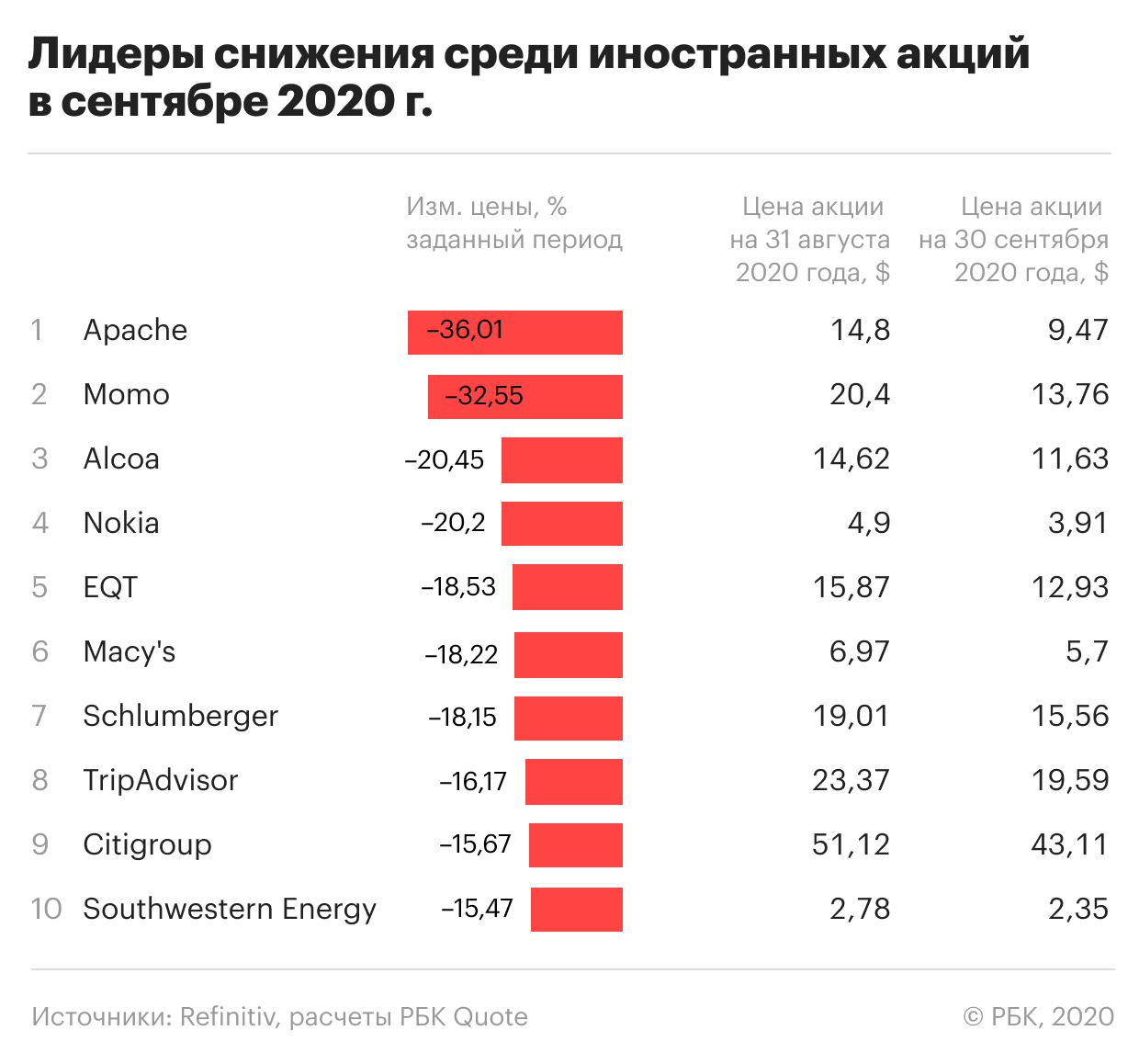

Иностранные лидеры снижения

В списке иностранных худших бумаг месяца трудно уловить отраслевую тенденцию, за исключением присутствия в топ-10 сразу четырех бумаг нефтегазового сектора.

Лидером снижения в сентябре среди иностранных бумаг стали акции американской нефтедобывающей компании Apache — котировки упали на 36% по итогам месяца. В первой декаде сентября нефть WTI подешевела более чем на 11%, с $42,6 до $37,6, потянув за собой акции других нефтяных компаний. Но акции Apache подешевели сильнее других при отсутствии значительных корпоративных новостей. Возможно, некоторые инвесторы предпочли получить прибыль и выйти из бумаги после того, как она подорожала за предыдущие пять месяцев в 3,5 раза — с $4,16 до $14,8.

Вторую позицию среди худших бумаг сентября занимают акции китайской социальной сети Momo. Котировки компании начали снижение 3 сентября обвалом на 15% после публикации отчетности. Momo показала прибыль почти в 2,5 раза меньше консенсус-прогноза аналитиков. Затем, практически в течение всего месяца, на рынке преобладали продажи акций компании. В итоге за сентябрь Momo обвалилась на 32,55%.

На третьей строчке иностранной части нашего антирейтинга — Alcoa. Бумаги подешевели в сентябре на 20,45% из-за снижения цен на мировом рынке алюминия. За последние пять месяцев стоимость металла выросла на 23%, а котировки Alcoa еще больше — на 137%. При снижении алюминиевого фьючерса в сентябре инвесторы поспешили распродать бумаги металлургической компании.

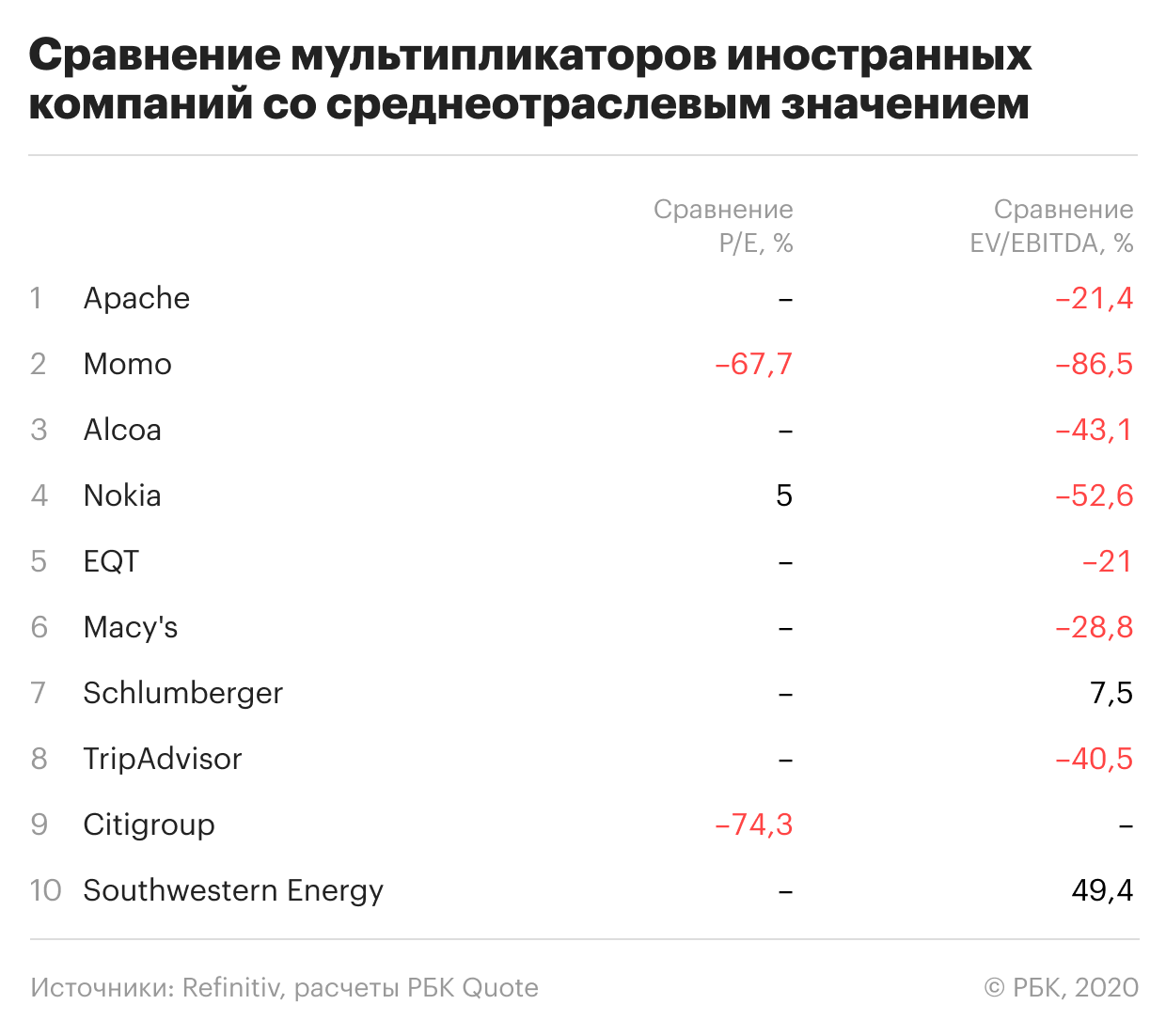

Дорогие или дешевые

Чтобы оценить уровень недооцененности или переоцененности акций после снижения, мы сравнили их мультипликаторы P/E и EV/EBITDA со средними показателями по соответствующему сектору. Мультипликаторы «Русснефти», «Татнефти», «Лензолота» и ТГК-2 имеют меньшие относительно конкурентов значения. Это говорит о том, что у этих бумаги, вероятно, есть достаточный потенциал роста.

При этом, согласно мультипликаторам, переоцененными остаются бумаги «Полюса»

Среди иностранных антигероев месяца потенциал роста накопился у акций Momo и Citigroup.

В то же время мультипликаторы указывают на сохранение переоцененности акций Schlumberger и Southwestern Energy.

В сервисе «РБК Инвестиции » можно купить или продать акции, облигации или валюту. Сделки проходят онлайн, вы не потеряете деньги на больших комиссиях, а в качестве партнера-брокера выступает банк ВТБ. Начните с открытия счета. Это займет не более пяти минут.