Догнать Apple: есть ли шанс у холдинга Баффета войти в «триллионный клуб»

Berkshire Hathaway — четвертая крупнейшая публичная компания в мире по версии Forbes. В рейтинге Forbes 2000 за 2020 год компания Баффета опережает всех четырех членов элитного клуба «компаний на триллион» — Apple (9 место в рейтинге), Microsoft (13 место), Alphabet (13 место) и Amazon (22 место).

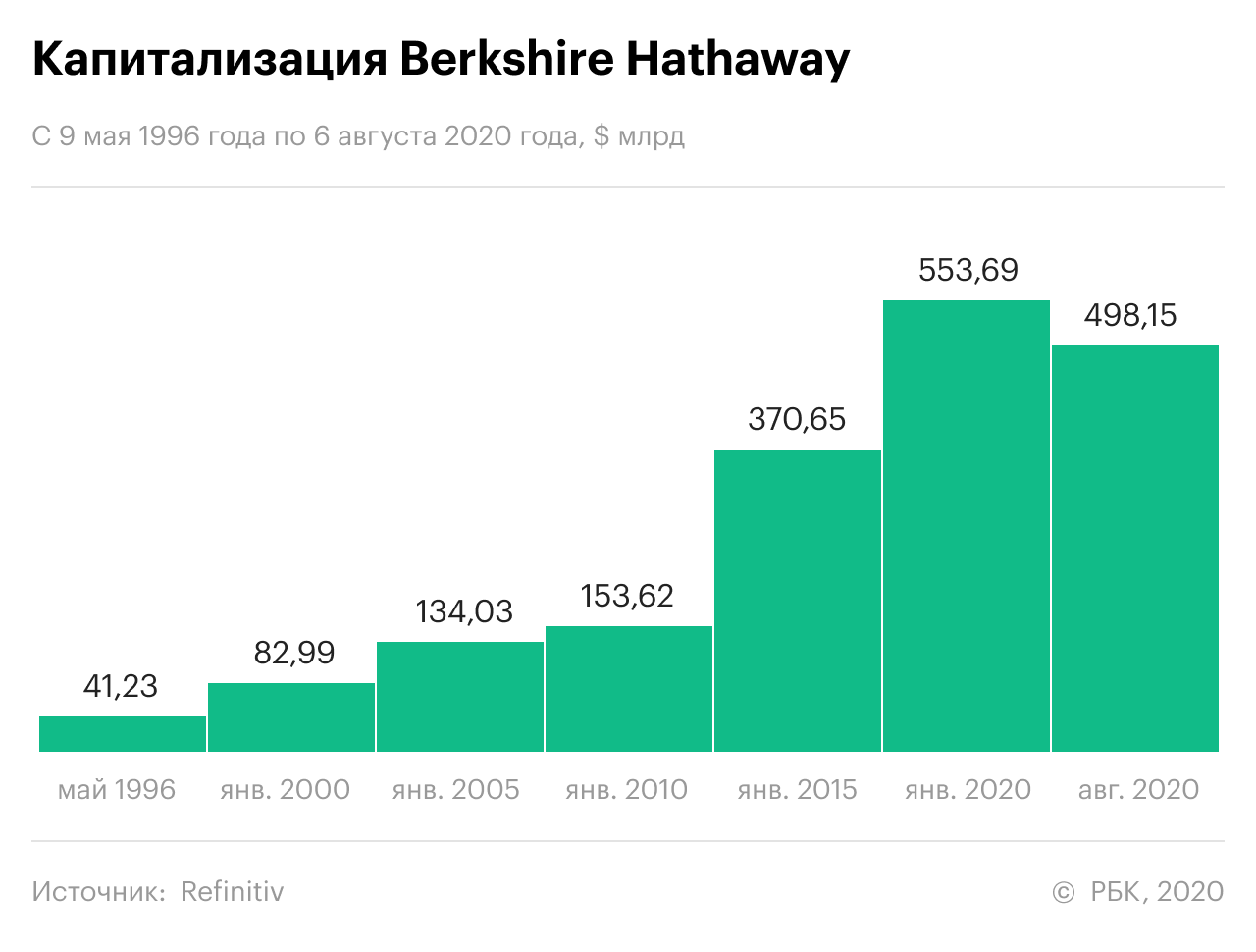

Однако капитализация Berkshire Hathaway по состоянию на 6 августа 2020 года составляет всего $498 млрд. Почему инвесторы недооценивают бумаги компании Баффета?

Уоррен Баффет приобрел контрольный пакет акций Berkshire Hathaway 57 лет назад. За эти годы он превратил разваливающуюся текстильную компанию в холдинг, который управляет предприятиями самых разных отраслей — от страхования и коммунальных услуг до железнодорожного транспорта и производства деталей для самолетов. Сейчас Berkshire Hathaway — это конгломерат с более чем 60 «дочками», который в среднем приносит акционерам более 20% годовых.

Важной частью бизнеса холдинга являются инвестиции в публичные компании. Любые изменения в портфеле Баффета широко обсуждаются в среде инвесторов. Однако в последние месяцы «оракула из Омахи» критиковали из-за бездействия — за то, что он не находит применения $137 млрд, которые осели на счетах Berkshire Hathaway.

Между тем квартальный отчет Berkshire Hathaway, опубликованный 8 августа, показал, что как раз новые инвестиции позволили холдингу достичь во втором квартале сильных результатов.

Бизнес в разгар пандемии замедлился, а прибыль выросла

Чистая прибыль Berkshire Hathaway во втором квартале подскочила в годовом выражении на 87% — с $14,1 млрд до $26,3 млрд. Холдинг нарастил прибыль за счет инвестиций, при этом бизнес из-за локдауна замедлился (под бизнесом в отчетности подразумеваются совокупные финансовые показатели дочерних компаний). Операционная прибыль Berkshire Hathaway снизилась на 10%, до $5,5 млрд.

От более сильного спада в бизнесе холдинг уберегли его страховая компания Geico и железнодорожный бизнес BNSF, отметил аналитик из Edward Jones Джим Шанахан. Инвестиционный бизнес принес Berkshire Hathaway $34,5 млрд нереализованной чистой прибыли.

За счет чего дорожает инвестпортфель Баффета

Инвестпортфель Berkshire Hathaway растет в цене благодаря восстановлению рынка после обвала в феврале-марте. В конце первого квартала портфель оценивался в $175,5 млрд. С учетом удорожания на $34,5 млрд к концу второго квартала его стоимость достигла $210 млрд.

Акции самого крупного актива портфеля — технологической компании Apple — подорожали в два раза с тех пор как достигли «дна» 23 марта. А пакет из 245 млн акций Apple составляет почти половину (46%) стоимости всего портфеля Berkshire Hathaway. Почти вдвое подскочили в цене и акции Amazon, которых в портфеле свыше полмиллиона.

Растут и акции Bank of America — второго фаворита Баффета. С марта они подорожали на 45%. Бумаги еще одного банка из портфеля, JPMorgan, выросли на 26%, акции US Bankorp. — почти на 30%.

Есть в портфеле Баффета и неприметные на первый взгляд бумаги — продавца мебели класса «люкс» Restoration Hardware и бразильской платежной системы StoneCo. Но они выросли с начала мая сильнее остальных бумаг в портфеле — Restoration Hardware — на 287%, а StoneCo — на 179%.

Во что еще вложился Баффет

В начале июля Баффет возобновил инвестиционную активность. Сначала он приобрел газовые активы Dominion Energy за $10 млрд, а в последние несколько недель стал скупать акции Bank of America, доведя долю в банке до 11,9%. А еще инвестор вложился в собственный бизнес, выкупив с рынка акции Berkshire Hathaway.

Выкуп акций в объеме $5,1 млрд более чем вдвое превысил предыдущий рекордный объем выкупа в $2,2 млрд в четвертом квартале 2019 года. В первые три месяца 2020-го Berkshire Hathaway выкупила своих акций с рынка на $1,7 млрд. Позже Баффет сказал, что считает обратный выкуп не более привлекательным, чем другие вложения. «Цена акций не упала до того уровня, чтобы мы сочли их покупку лучшим вложением наших средств», — объяснил тогда инвестор. Очевидно, с тех пор «оракул из Омахи» изменил свое мнение.

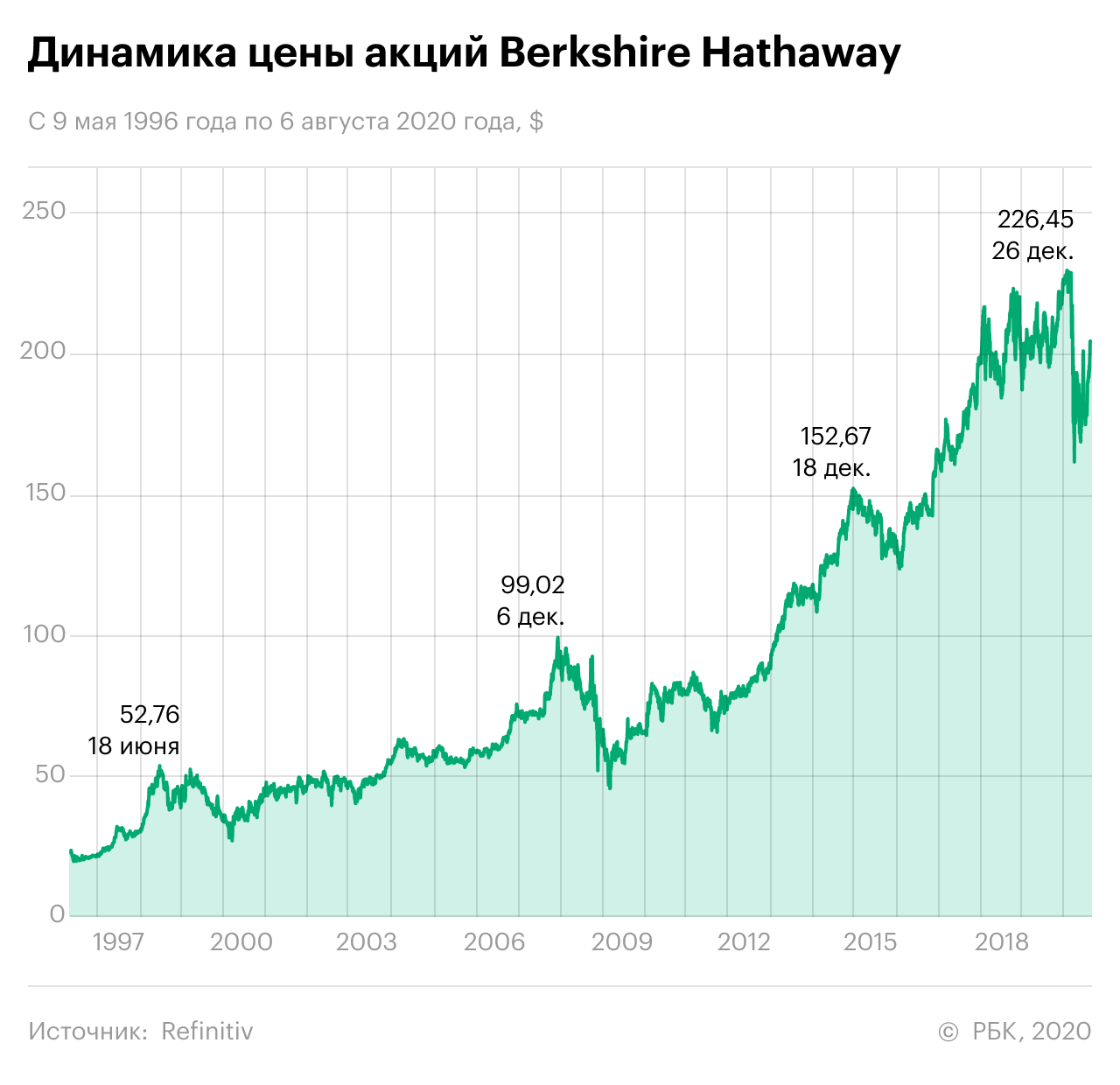

Похоже, инвесторы довольны тем, что Баффет возобновил активность на фондовом рынке — рост акций Berkshire Hathaway усилился. Обвалившись во время «коронавирусного» падения рынка на 29%, бумаги холдинга сейчас торгуются на 29% выше мартовского минимума. Причем более чем на 17% бумаги выросли за последний месяц — с тех пор, как Баффет снова начал покупать акции.

Что может подстегнуть рост акций Berkshire Hathaway

За двадцать четыре года, которые акции Berkshire Hathaway класса B торгуются на бирже, они подорожали почти в 10 раз. В феврале их рост прервала пандемия.

Сейчас аналитики, согласно оценкам Refinitiv, ожидают удорожания акций Berkshire Hathaway в течение года до $217,5 за штуку. Это всего на 3,3% выше текущей стоимости бумаг. «Акции Berkshire Hathaway остаются дешевыми, и дальнейший выкуп должен привести к повышению их рейтинга», — считает аналитик UBS Брайан Мередит.

По мнению эксперта по финансам Мэтью Фрэнкеля, который сотрудничает с The Motley Fool, инвесторов прежде всего заинтересуют новые инвестиционные идеи Баффета.

«Если Berkshire Hathaway сможет заинтересовать инвесторов, агрессивно разместив свои огромные денежные запасы в недооцененных акциях и предприятиях с потенциалом роста, то акции компании взлетят. Тогда и капитализация Berkshire Hathaway может достичь $1 трлн», — заключает Фрэнкель.

По его оценкам, даже если акции Berkshire Hathaway будут показывать доходность уровня индекса S&P 500, для достижения рыночной стоимости в $1 трлн компании потребуется менее восьми лет. Если портфель поднимется в цене на 50%, это добавит компании примерно $100 млрд рыночной стоимости, подсчитал Фрэнкель.

Больше интересных историй и новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Стоимость компании на рынке, рассчитанная из количества акций компании, умноженного на их текущую цену. Капитализация фондового рынка – суммарная стоимость ценных бумаг, обращающихся на этом рынке. Американский бизнесмен и один из известнейших инвесторов в мире. Основной владелец и CEO инвестхолдинга Berkshire Hathaway. Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее