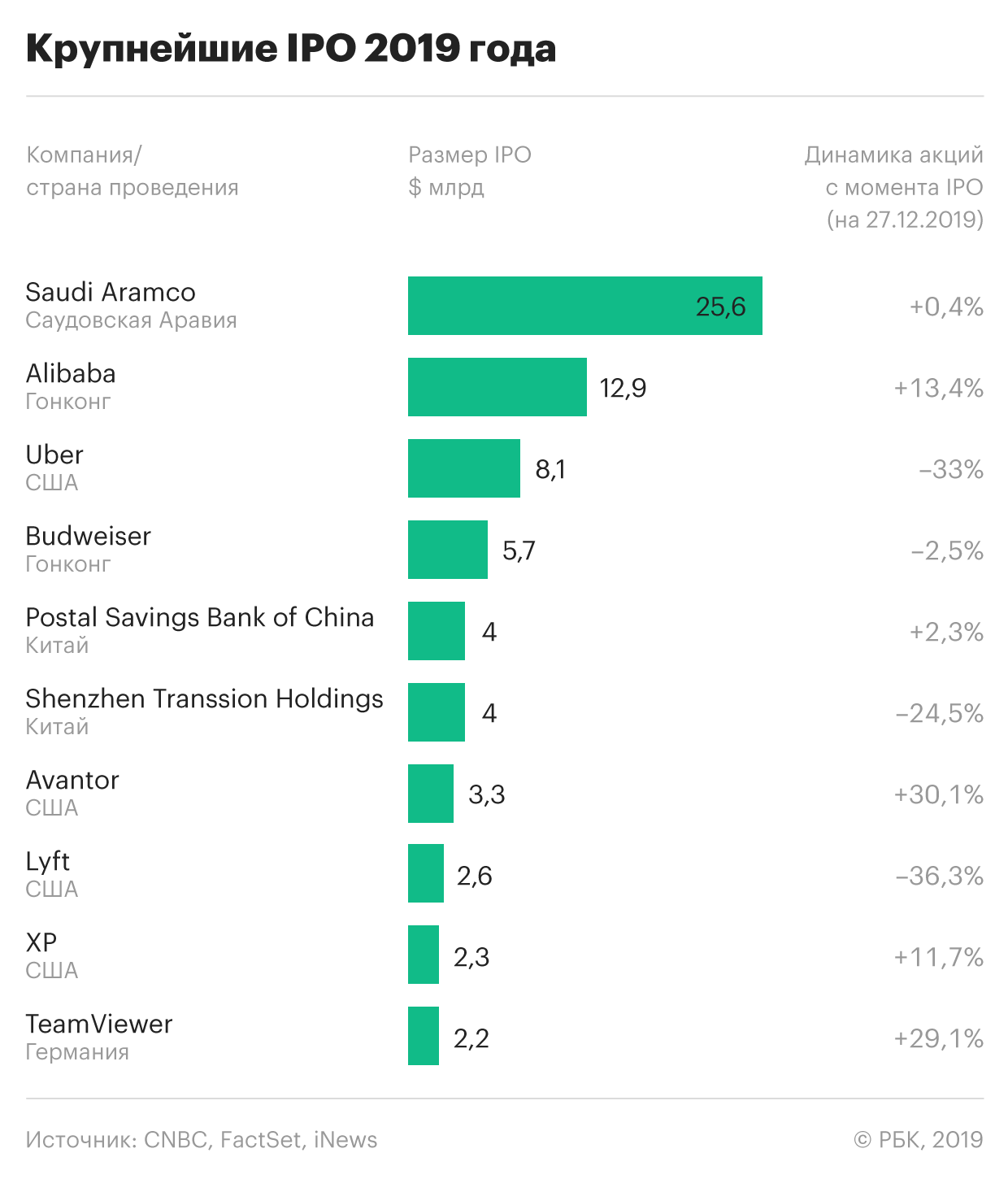

Крупнейшие IPO года и другая статистика размещения акций в 2019-м

В 2019 году активность на рынке IPO снизилась. К декабрю по всему миру состоялось 1 242 первичных размещения акций, подсчитали аналитики Baker McKenzie. Это на 20% меньше, чем годом ранее. Связанная с IPO активность снизилась на фоне глобальных геополитических рисков: торговой войны между США и Китаем, протестов в Гонконге, вызванной Brexit неопределенностью в Европе.

Упали и объемы привлеченного на IPO капитала. По оценке Baker McKenzie, компании привлекли на первичных размещениях $206,1 млрд, что на 8% ниже показателей в декабре 2018 года.

Количество и внутренних, и межгосударственных IPO на фоне общего снижения активности тоже упало. Число внутренних IPO сократилось на 20%, однако привлеченный ими капитал вырос более чем на 4%. К наиболее заметным внутренним IPO относятся размещение Uber на американской бирже NASDAQ, китайского банка Postal Savings Bank в Шанхае или Saudi Aramco на саудовской бирже Tadawul.

Количество трансграничных IPO упало на 17%, и при этом сократился и привлеченный ими капитал — на 35%. В этой группе крупнейшим размещением стал выход на гонконгскую биржу китайского ретейлера Alibaba с привлеченным капиталом в размере $12,9 млрд.

В 2019 году реже проводились IPO технологических компаний, следует из отчета Baker McKenzie, но объем средств, которые привлекли состоявшиеся IPO, вырос на 12% — до $36,3 млрд.

Самой востребованной биржей для продажи акций стал NASDAQ.

Американские компании чаще разочаровывали инвесторов, чем радовали

Анализируя американский рынок акций за прошедший год в разрезе IPO, газета The Wall Street Journal (WSJ) приходит к выводу, что 2019-й стал годом несбывшихся ожиданий: IPO мега-стартапов Uber и Lyft оказались неудачными; Pinterest и Slack не смогли вызвать настоящего ажиотажа вокруг своих бумаг; IPO WeWork вовсе отменили. Большинство компаний, которые стали публичными в 2019 году, подешевели по сравнению с тем, как их оценивали в ходе раундов привлечения частного капитала до IPO.

Тем не менее, есть исключения. Например, производитель заменителя мяса Beyond Meat вышел на биржу в мае, а к декабрю не только не упал в цене, но торгуется в три раза выше своей первоначальной стоимости.

Главной приметой 2019 года стало отношение инвесторов к стартапам, объясняет WSJ. Аналитики, экономисты и люди, готовые покупать акции новых компаний, стали больше внимания обращать на то, как перспективные эмитенты собираются выходить в прибыль и каковы точные масштабы их убытков. Тенденция прослеживается по котировкам — новички на бирже с низким уровнем убытков или четкой программой выхода в прибыль торгуются в плюсе от 30% до 75%. А, например, Uber и Lyft — с большими убытками и без четкого плана заработка денег — упали более чем на 30% от своей первоначальной стоимости акций.

Российские компании если выходили на биржу, то за границей

В 2019 году на отечественных торговых площадках не было проведено ни одного первичного размещения. В последний раз IPO на Московской бирже проходило в 2017 году, и с тех пор российские компании ограничиваются только разговорами о возможном выходе на фондовый рынок .

Однако в 2019-м были случаи прихода российских компаний за капиталом на зарубежные рынки. В мае сервис по подбору персонала HeadHunter разместил депозитарные акции на бирже технологической NASDAQ. Компания направила на торги 16,3 млн ценных бумаг, что соответствовало 32% ее капитала. Начальная цена бумаг была зафиксирована на отметке $13,5. Исходя из этой стоимости рыночная капитализация рекрутингового сервиса составила $675 млн, а размер IPO — $220,1 млн.

С момента выхода на биржу котировки HeadHunter успели вырасти до пика в $23,5 (+74%), а к концу года расположились на уровне $20,7 (+53%).

Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Фондовый рынок — это место, где происходит торговля акциями, облигациями, валютами и прочими активами. Понятие рынка затрагивает не только функцию передачи ценных бумаг, но и другие операции с ними, такие, как выпуск и налогообложение. Кроме того, он позволяет устанавливать справедливое ценообразование. Подробнее