В США взвинтили цены на лекарства. Как на этом заработать?

Производители лекарств в США взвинтили цены на популярные препараты. С первого июля 20 американских компаний подняли стоимость более чем 40 рецептурных лекарств в среднем на 13,1%, сообщила The Wall Street Journal.

Несмотря на критику со стороны правительства и населения, американские фармацевтические компании систематически повышают цены на лекарства два раза в год. Это позитивно сказывается на их доходах и привлекает инвесторов. Аналитики, опрошенные РБК Quote, помогли разобраться, какой выбор сделать инвестору среди компаний американского фармацевтического сектора.

Что происходит на медицинском рынке США

Прямо сейчас наибольшим потенциалом обладают компании, которые занимаются производством медицинского оборудования. Такое суждение высказал директор офиса продаж «БКС Брокер» Вячеслав Абрамов.

По его словам, особую популярность набирает направление носимой электроники. Она использует последние достижения в области беспроводных датчиков для отслеживания здоровья пациента. Ожидается, что к 2024 году рынок носимых медицинских устройств превысит $14 млрд при среднегодовом темпе роста 18% в период 2018–2024 годов.

Кроме того, продолжают увеличиваться расходы на медицину среди населения. В частности, в прошлом году в США на лекарства потратили порядка $344 млрд, а к 2027 году цифра превысит $576 млрд, сообщил аналитик QBF Гусейн Абдуллаев.

В первом квартале фармацевтический бизнес США показал позитивную динамку. Отчасти это произошло благодаря росту продаж в Китае. По итогам отчетного периода многие компании повысили свои ориентиры по доходам на 2019-й финансовый год.

По мнению Абдуллаева, основным источником роста в долгосрочной перспективе будут лекарства от рака и диабета. Важное значение приобретут торговые переговоры между США и Китаем. Значение здесь имеет не только переменный характер таких переговоров, но и место фармацевтической отрасли в будущем тексте договора, предупредил представитель QBF.

Негативное влияние может оказать административное давление на фармацевтов. Из-за него сократится число сделок по слиянию и поглощению. В перспективе компании могут пострадать и от изменения политики ценообразования. В начале текущего года американские законодатели начали слушания по этому вопросу, пытаясь найти способ снизить цены на лекарства.

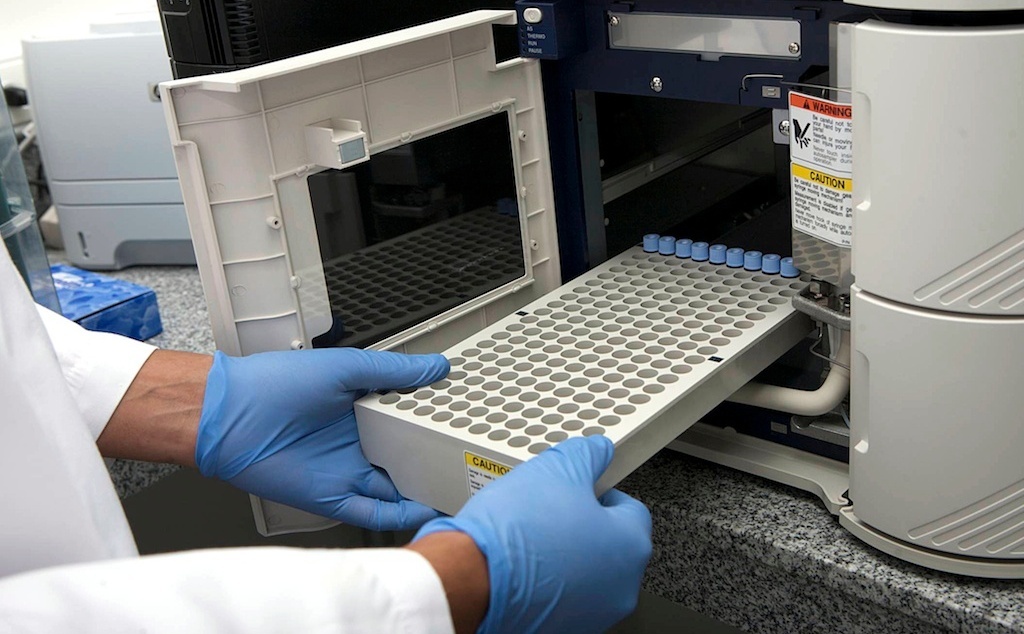

Alexion: лекарства от редких болезней

Биофармацевтическая компания Alexion Pharmaceuticals разрабатывает препараты для лечения редких заболеваний. Ее основной продукт Soliris применяется для лечения пациентов с тяжелыми расстройствами компонентов иммунной системы: это пароксизмальная ночная гемоглобинурия (ПНГ), генетические заболевания, заболевания крови.

Soliris — самое дорогое лекарство в мире. Годовой курс Soliris стоит более $500 тыс. За счет его продажи Alexion Pharmaceuticals получает большую часть своей выручки. В 2018 году продажи Soliris составили 86% совокупных доходов компании.

Помимо Soliris компания производит препарат Strensiq, предназначенный для лечения редкого наследственного заболевания — гипофосфатазии, а также Kanuma, выписываемый для пациентов, страдающих редко встречающейся болезнью Вольмана.

Среди ведущих игроков на фармацевтическом рынке Alexion демонстрирует наилучшие показатели, указал заместитель председателя правления Локо Банка Андрей Люшин. В первом квартале компания увеличила выручку по сравнению с аналогичным периодом 2018 года до $1,1 млрд. За последние три месяца продажи Soliris выросли на 20%.

Благодаря росту показателей Alexion повысила ориентиры на 2019 год. Согласно новой версии, прогноз по прибыли составил $6,76–7,96 в пересчете на акцию против $6,14–7,26 ранее. Верхняя граница прогнозного диапазона по выручке изменилась с $4,7 млрд до $4,75 млрд.

«Alexion имеет устойчивое финансовое положение, позволяющее ему при необходимости приобретать перспективные клинические разработки. Компания способна сгенерировать более $10 млрд свободного денежного потока в ближайшие пять лет», — прокомментировал результаты компании Вячеслав Абрамов.

Главное беспокойство в связи с Alexion в последнее время было связано с истечением сроков патентов на производство дженериков Soliris. Чтобы снять риск потери выручки, в 2018 году Alexion начала продажи более эффективного аналога — Ultomiris.

Ultomiris стоит дороже, но его надо принимать раз в восемь недель (Soliris — каждые две недели). Это поможет пациентам сэкономить на больничных расходах: траты на проведение процедуры одного приема препарата могут достигать $90 тыс.

Основными рисками для компании являются высокие цены на препараты Soliris и Ultomiris. Это делает компанию уязвимой перед введением мер по ограничению цен на медицинские препараты, так как Alexion сильно зависит от одного препарата Soliris.

По мнению Гусейна Абдуллаева из QBF, Alexion Pharmaceuticals является одной из наиболее интересных компаний сектора. Целевая цена QBF по бумагам компании $163, что на 22% выше текущих уровней.

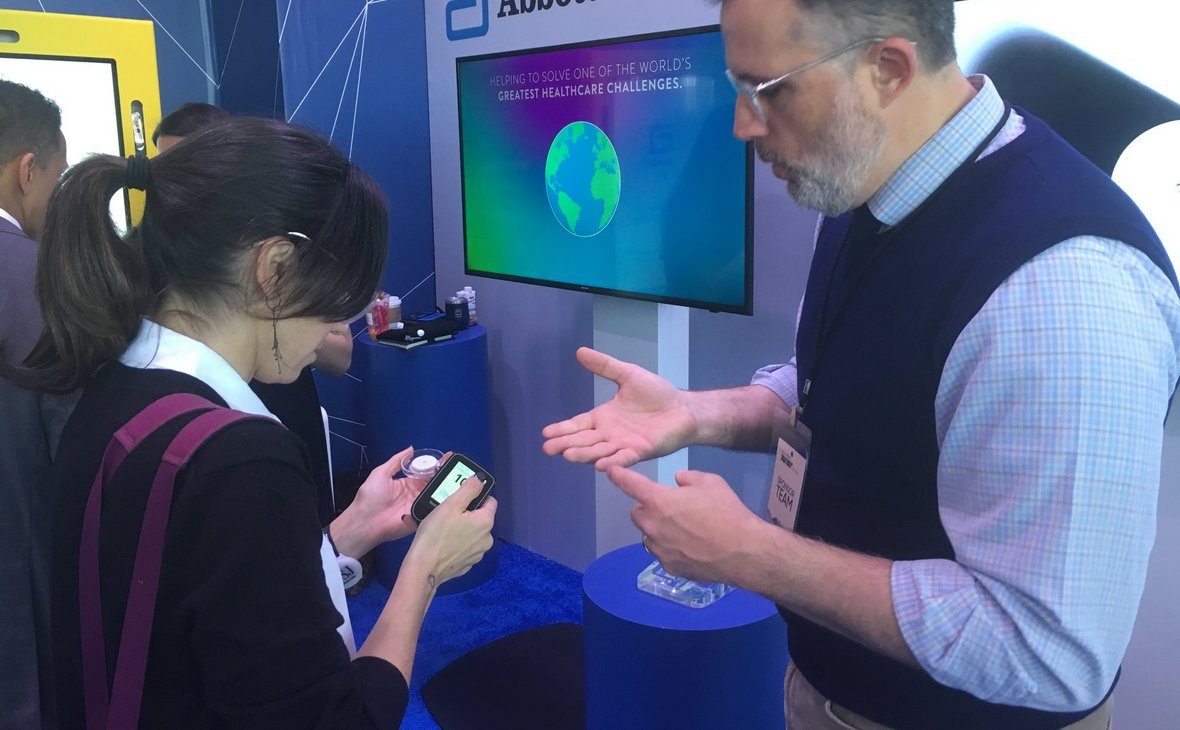

Abbott: носимые медицинские устройства

Американская химико-фармацевтическая корпорация Abbott Laboratories была основана в 1888 году, однако современное название получила в 1915-м. На текущий момент это одна из крупнейших компаний в секторе здравоохранения США. Abbott работает в четырех направлениях — фармацевтическое производство, оборудование для диагностики, детское и лечебное питание, а также продукция для терапии сосудов.

Корпорация попала в число лидеров на рынке носимых медицинских устройств с тех пор, как выпустила инновационную автоматическую систему мониторинга уровня глюкозы в крови FreeStyle Libre, рассказал Вячеслав Абрамов из «БКС Брокера». Этот прибор поступил в продажу в 2017 году и до сих пор пользуется высоким спросом. В четвертом квартале 2018 года выручка Abbott в сегменте лечения диабета выросла на 32%, достигнув $530 млн.

Начиная с 2017 года акции компании показали двукратный рост и сейчас находятся на историческом максимуме. Причин этому несколько, однако главная из них — сильные финансовые показатели, уверен Гусейн Абдуллаев из QBF.

По итогам первого квартала 2019 года чистая прибыль Abbott составила $672 млрд, увеличившись на 60,8%. Выручка прибавила 2% и оказалась равна $7,54 млрд. «Котировки достигли рекорда и могут продолжить эту тенденцию вплоть до $100 за акцию», — спрогнозировал Вячеслав Абрамов. В QBF полагают, что за ближайшие пять месяцев акции Abbott Laboratories вырастут на 64%, до $140 за бумагу.

Celgene: стволовые клетки и лечение рака

Биотехнологическая компания Celgene Corporation занимается разработкой и продажей лекарств, а также созданием инновационных методов лечения онкологических, аутоиммунных и воспалительных заболеваний. Еще два (не совсем обычных) направления деятельности — сбор пуповинной крови и технология извлечения из плаценты стволовых клеток.

Основным препаратом Celgene является Revlimid, предназначенный для лечения онкологических и гематологических заболеваний. Доля препарата в продажах компании составляет 64%.

Celgene также принадлежат права на противовоспалительный препарат Otezla. Это популярное средство для борьбы с псориазом. В прошлом году его продажи в мире составили $1,6 млрд, что составляет около 10,6% от общей выручки Celgene.

В декабре 2018 года компания объявила об успешных результатах третьей и заключительной фазы клинических испытаний препарата Augment для лечения лимфомы — заболевания лимфатической ткани. Предполагается, что новое лекарство будут назначать совместно с уже известным препаратом «Ритуксимаб». Применение Augment улучшает выживаемость пациентов.

В начале текущего года одна из крупнейших американских биофармацевтических компаний Bristol-Myers Squibb объявила о покупке Celgene. Если сделка состоится, она станет крупнейшим поглощением среди фармацевтических компаний за всю историю. Сумма сделки составит $74 млрд, а с учетом долга Celgene может достигнуть $95 млрд.

По мнению аналитика «Фридом Финанса» Алены Сабитовой, готовящееся слияние станет эффективным антикризисным решением для обеих компаний. В частности, это поможет Celgene противостоять угрозе появления дженериков: в 2022 году Celgene утратит эксклюзивное право в США на свой флагманский препарат Revlimid.

В минувшем квартале компания увеличила выручку на 14%, до $4 млрд. Чистая прибыль выросла до $1,5 млрд, прибыль на одну акцию — до $2,1. Это в два раза выше значения аналогичного периода прошлого года.

Показатели продолжат расти, уверен Абрамов. «В пользу роста говорят продажи ключевого препарата Revlimid. По прогнозам, продажи Revlimid достигнут пика в 2022 году, составив $13,7 млрд, что представляет собой рост на 67% за пять лет. При этом одним из факторов роста на ближайшие годы станут комбинированные терапии из трех препаратов, в каждой из которых обязательно используется Revlimid», — объяснил свои ожидания аналитик.

Ограничить рост могут конкуренция и неудачные испытания новых препаратов, а также падение продаж старых препаратов. Целевая цена «БКС Брокера» на период 12 месяцев составляет $120, что на 27% выше текущих уровней.

И все же участники рынка пессимистично настроены относительно акций Celgene. И это несмотря на двузначные прогнозы роста финансовых показателей: ожидается, что выручка вырастет на 11%. Практически все аналитики рекомендуют держать акции. Отчасти это объясняется приближающимися крупными погашениями по долговым обязательствам компании в ближайшие годы, полагает Гусейн Абдуллаев.

«Все бумаги довольно привлекательные для инвестиций, однако я бы сконцентрировал внимание на общем сильном тренде в отношении медицинского оборудования и присматривался бы к компании Abbott Laboratories», — сделал вывод Вячеслав Абрамов из «БКС Брокера».

Вердикт аналитиков: Abbott