AT&T продаст бизнес в Пуэрто-Рико за $1,95 млрд. От акций ждут роста

Крупнейшая в мире телекоммуникационная компания AT&T продаст свой бизнес в Карибском море компании Liberty Latin America. Речь идет о сетях проводной и беспроводной связи в Пуэрто-Рико и на Виргинских островах США. За них AT&T получит $1,95 млрд.

Сделка включает в себя вышки сотовой связи, недвижимость, а также клиентов (в том числе 1,1 млн абонентов мобильной связи) и контракты. 1,3 тыс. нынешних сотрудников AT&T перейдут в штат Liberty Latin America. Ожидается, что сделка будет закрыта через шесть-девять месяцев, сообщается в пресс-релизе AT&T.

Продажа не повлияет на работу кабельного телевидения DirectTV и каналов экстренной связи для пожарных и скорой помощи FirstNet в Пуэрто-Рико и на Виргинских островах. АT&T по-прежнему будет нести ответственность за их бесперебойную работу.

«Эта сделка — результат стратегического анализа нашего баланса, который помог выявить возможности для монетизации», — сказал главный финансовый директор AT&T Джон Стивенс.

Зачем AT&T избавляется от активов

Компания поставила перед собой задачу сократить долги. Обязательства AT&T увеличились до рекордных $160 млрд в результате покупки Time Warner за $85,4 млрд. Теперь сотовый оператор расплачивается с долгами за счет свободного денежного потока после выплаты дивидендов и распродажи частей бизнеса.

С начала года компания сумела собрать $10 млрд — как за счет монетизации, так и за счет оборотного капитала. Сделка по продаже активов в Пуэрто-Рико и на Виргинских островах позволит компании увеличить объем полученных в результате монетизации денег.

Компания ожидает, что соотношение чистого долга к скорректированному показателю EBITDA достигнет к концу года 2,5x, говорится в пресс-релизе. Поэтому акционерам следует в четвертом квартале рассчитывать на обратный выкуп акций с рынка наряду с продолжающимся погашением долга, заверили в AT&T.

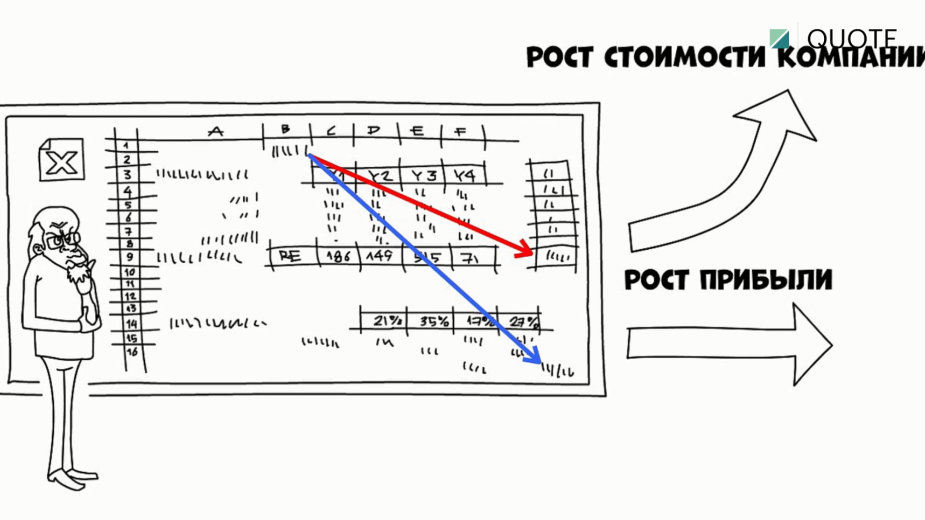

Почему аналитики уверены в росте AT&T

Аналитик Citigroup Майкл Роллинс повысил годовую цель акций AT&T с $37 до $42. Он рекомендует покупать акции, ожидая их удорожания на 13,5%. Эксперт поднял свою оценку после того, как миноритарный акционер AT&T под названием Elliott Management изложил план, способный привести к увеличению стоимости компании.

По мнению Роллинса, у телекоммуникационного гиганта есть возможности сократить долги и улучшить работу некоторых операционных сегментов к 2020 году. В Citigroup уверены: AT&T будет продолжать успешно монетизировать непрофильные активы и возвращать акционерам капитал посредством обратного выкупа акций.