Шокирующий рубль: сценарии роста доллара до ₽121 и падения до ₽84

Вопрос о курсе рубля и его динамике традиционно является одним из самых интересных и для инвесторов, и для рядовых обывателей. Волатильность валютных рынков, особенно в текущих геополитических реалиях, остается на достаточно высоком уровне, поэтому важно иметь четкое понимание, как и при каких условиях будет меняться курс рубля.

С нашей точки зрения, базовый вариант развития валютного курса на 2024 год предполагает, что в среднем по году курс USD/RUB составит ₽98. В первом полугодии он находится на уровне ₽92, таким образом, во втором полугодии нас ждет курс немного выше ₽100. Свободный рыночный курс, то есть курс без продаж валюты со стороны ЦБ РФ, составил бы на ₽10 выше. При этом важно понимать, что Центральный банк своими действиями может оттеснять курс от свободных рыночных равновесий только временно, с течением времени курс их все равно наверстает.

В последние годы жизнь оказывалась более драматичной и вносила свои неожиданные коррективы сильнее, чем мы ожидали в базовом сценарии развития событий. Поэтому рассмотрим альтернативные сценарии поведения валютного курса в случае появления внешних шоков.

Так, импорт в Россию, по данным ЦБ РФ и нашим предположениям по ВВП, составил в марте-апреле 18,4% ВВП против нормальных значений 21,6% в эти месяцы, что искусственно сдвигает валютное равновесие вниз. Вниз его сдвигают и действия ЦБ РФ по продаже валюты, несмотря на то что при таких ценах на сырье в логике центральных банков валюту покупать, наращивая золотовалютные резервы, пока конъюнктура остается благоприятной.

С 6 мая по 8 июня объем чистых продаж валюты со стороны Банка России на внутреннем рынке составляет эквивалент ₽6,25 млрд в день против ₽600 млн в день месяцем ранее.

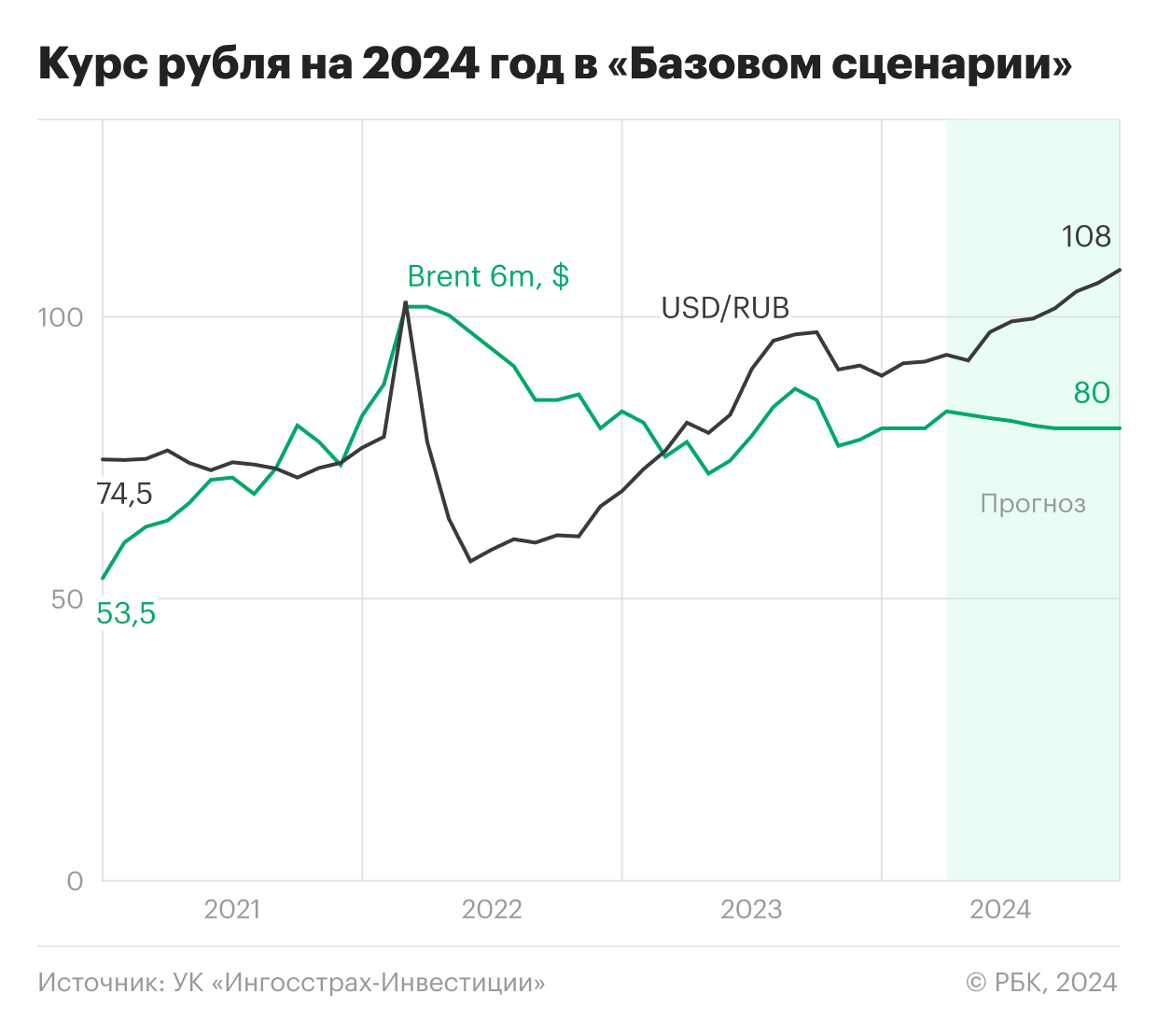

Базовый сценарий

В базовом сценарии, который не предполагает резких шоков, рубль в середине года выйдет на уровень ~₽95, а к концу года достигнет ₽105–108.

Согласно нашим моделям, такой сценарий реализуется при следующих вводных:

- цены на нефть марки Brent остаются на уровне $80, а цены на другое сырье в целом фиксируются на текущих уровнях;

- импорт близок к 20% ВВП;

- отток капитала составляет 2/3 от нормальных значений до 2022 года;

- продажи валюты ЦБ РФ составят ₽8 млрд в сутки в первом полугодии, ₽5 млрд в сутки — во втором полугодии (текущие цены на нефть выше модельных, поэтому продажа валюты меньше).

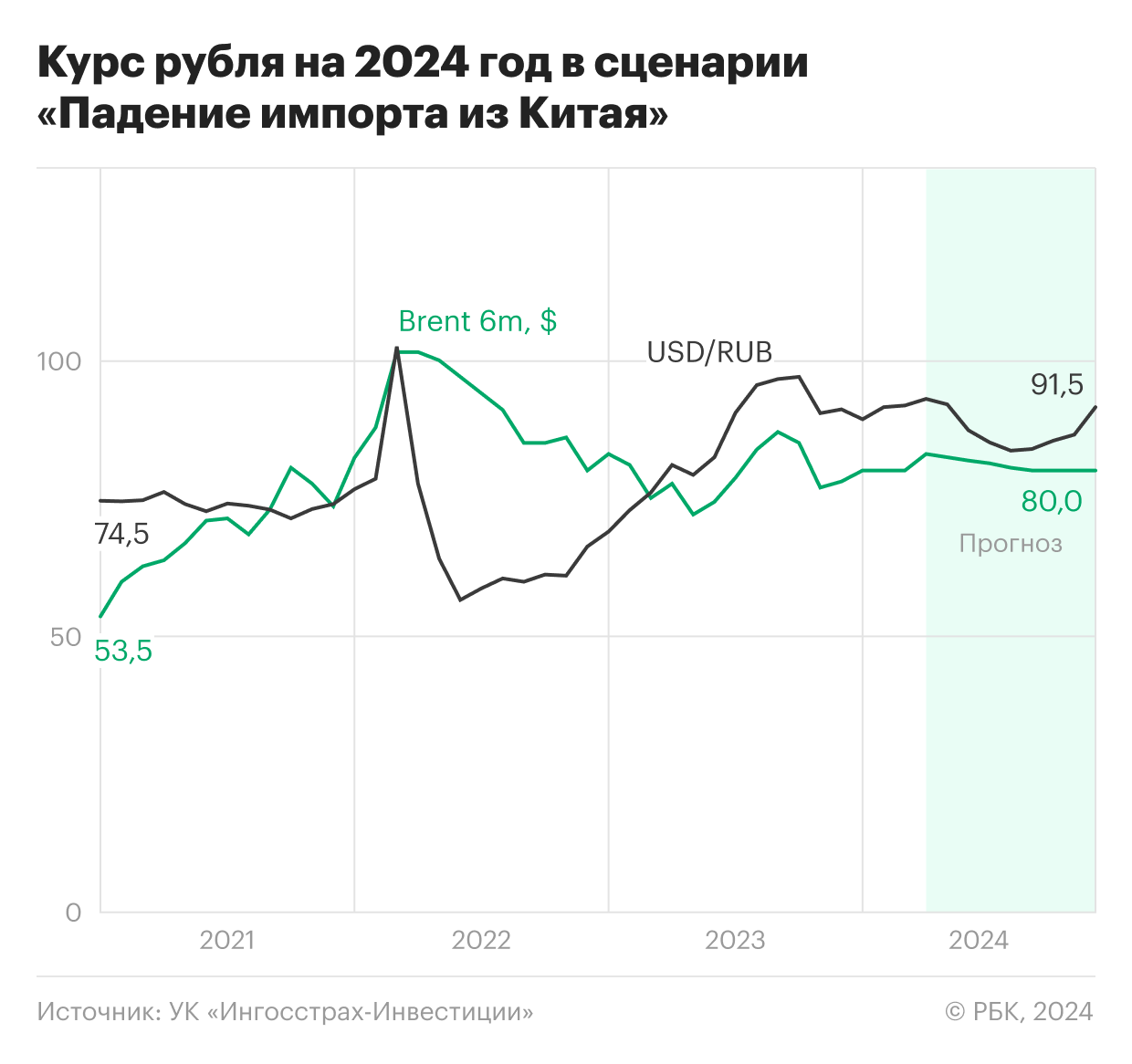

Падение импорта из Китая

С февраля наблюдается вал отказов китайских банков от проведения операций по оплате импорта в Россию. Если проблемы с платежами станут критическими и половина китайского импорта не придет в Россию, то это сильно скажется на торговом балансе и сможет укрепить рубль.

В случае реализации такого сценария курс временно укрепится до ₽84 и вернется на уровень выше ₽90 в конце года.

Вводные сценария:

- цены на нефть марки Brent остаются на уровне $80, а цены на другое сырье в целом фиксируются на текущих уровнях;

- импорт составляет 17% ВВП;

- отток капитала составляет 2/3 от нормальных значений до 2022 года;

- продажи валюты ЦБ РФ составят ₽8 млрд в сутки в первом полугодии, ₽5 млрд в сутки — во втором полугодии.

В марте Китай снизил поставки оборудования в Россию впервые с конца 2022 года. Экспорт КНР машин, оборудования (включая электротехническое), механизмов, их частей и принадлежностей в Россию снизился на 15% (до $2,9 млрд) по отношению к марту 2023-го.

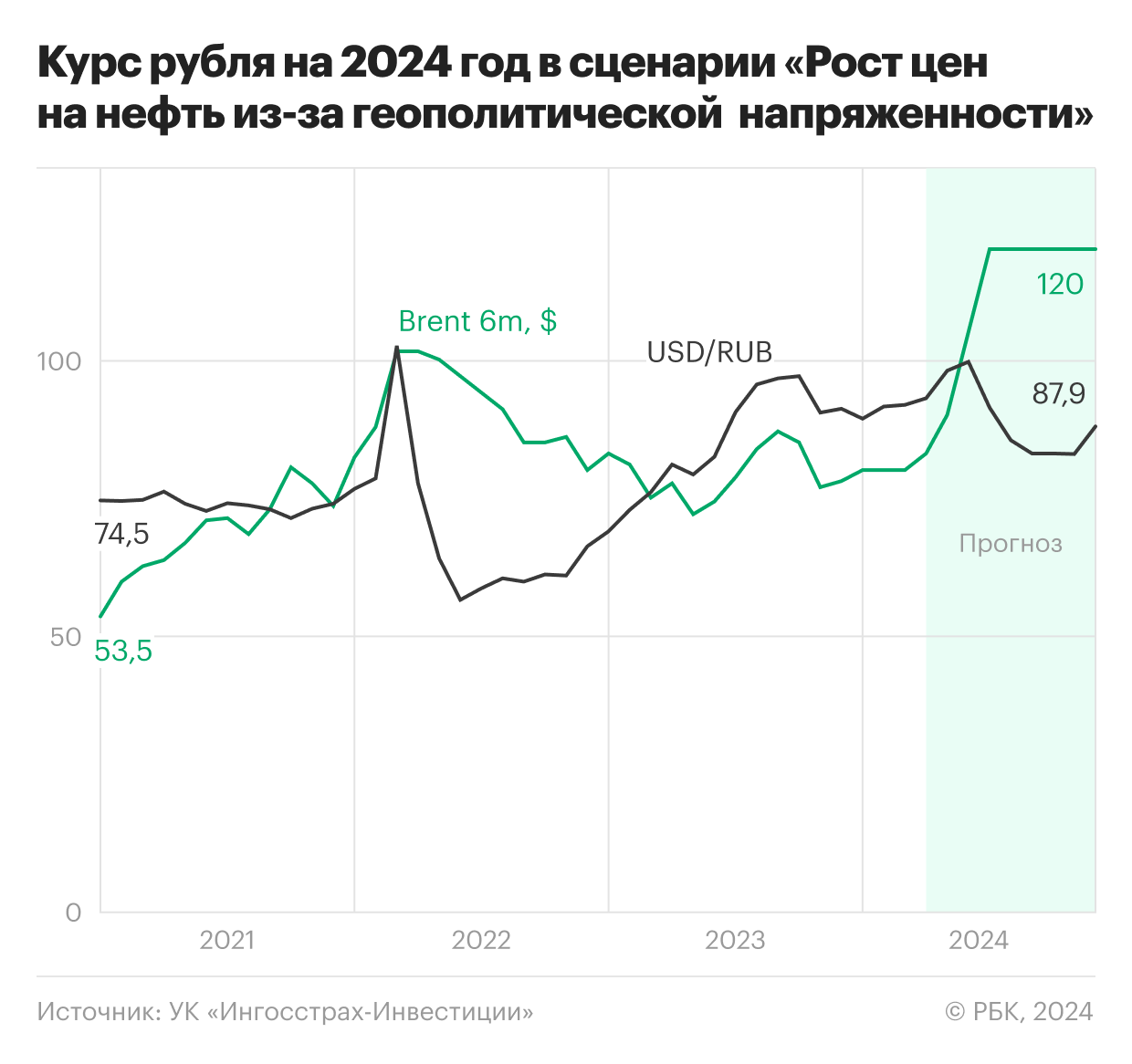

Рост цен на нефть из-за геополитической напряженности

Напряженность на Ближнем Востоке может привести к нехватке нефти на рынке и росту цены по крайней мере до $120 за баррель марки Brent. Рост экспорта в этом случае окажется позитивным для курса рубля и позволит ему временно укрепиться.

При таком сценарии можно ожидать укрепления курса до ₽86 и возврата на уровень выше ₽90 в конце года.

Вводные сценария:

- цены на нефть марки Brent растут до $120, газ дорожает до $510 за 1 тыс. куб. м, а цены на другое сырье в целом фиксируются на текущих уровнях;

- импорт близок к 20% ВВП;

- отток капитала составляет 2/3 от нормальных значений до 2022 года;

- продажи валюты ЦБ РФ составят ₽8 млрд в сутки в первом полугодии, покупки ₽11,6 млрд в сутки — во втором полугодии.

Сокращение поставок нефти из России

Один из самых страшных сценариев — падение физического экспорта. На данный момент есть лишь теоретическая вероятность, что очередные ограничения на поставки оборудования или на потребителей российской нефти могут привести к падению экспорта нефти и нефтепродуктов. Но если это случится, то курс окажется под давлением из-за снижения экспорта.

Такой сценарий предполагает, что курс устремится к ₽120 к концу года.

Вводные сценария:

- цены на нефть марки Brent остаются на уровне $80, а цены на другое сырье в целом фиксируются на текущих уровнях;

- объем экспорта нефти и продуктов на 24% ниже плана, объемы экспорта остального сырья не меняются;

- импорт близок к 20% ВВП;

- отток капитала составляет 2/3 от нормальных значений до 2022 года;

- продажи валюты ЦБ РФ составят ₽8 млрд в сутки в первом полугодии, ₽5 млрд в сутки — во втором полугодии.

Вывод

Анализ сценариев, которые могут реализоваться на мировых рынках, показывает, что внешние шоки могут по-разному сместить валютный курс, однако это будет временным событием, дающим возможность купить валюту подешевле или продать подороже.

В текущей ситуации с провалом китайского импорта при стабильном экспорте общий объем импорта снижается до 18% ВВП, поэтому курс USD/RUB в состоянии находиться на уровне ₽90–94 в ближайшие месяцы, пока проблема с поставками не будет устранена.

Равновесный курс свободного рынка (это наиболее важный показатель для инвестора, так как валютная система вращается вокруг этого якоря — курс то уходит выше него, то падает ниже из-за конъюнктурных изменений и действий ЦБ) при прочих равных сейчас составляет около ₽110 за доллар США, а значит, при курсе ₽90 инвесторам лучше иметь большую долю валютных активов в портфеле. Хотя курс может и более экстремально отклоняться от равновесий: так, в 2022 году равновесный курс свободного рынка был ₽96 при фактическом ₽50–60, а в 2016 году курс доходил до ₽85 при равновесии свободного рынка в ₽58.

Материал носит исключительно ознакомительный характер и не содержит индивидуальных инвестиционных рекомендаций.