ПИФы в ноябре зафиксировали рекордный приток средств

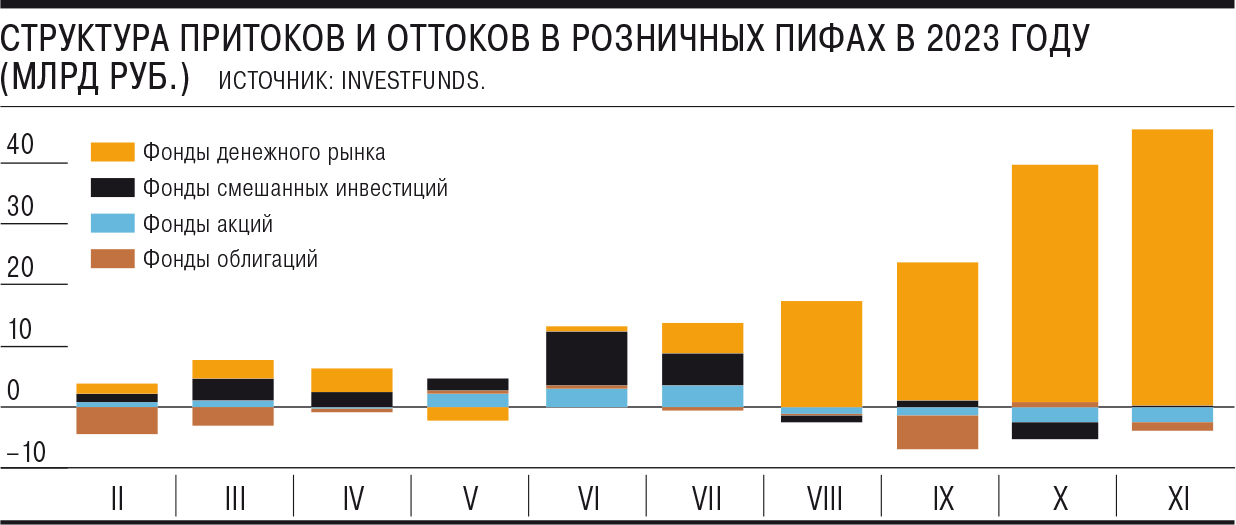

Чистый приток средств в розничные ПИФы в ноябре вырос на 18% по сравнению с уровнем октября и достиг ₽42,6 млрд, пишет «Коммерсантъ» со ссылкой на данные Investfunds. Это рекордный показатель — предыдущий максимум был установлен в декабре 2020 года, когда чистый приток в ПИФы составил ₽40,5 млрд.

Приток средств в фонды превысил отток из них девятый месяц подряд. Всего за это время ПИФы пополнились почти на ₽150 млрд.

Наибольший интерес в ноябре инвесторы проявляли к фондам денежного рынка, где чистый приток средств превысил ₽45 млрд. Относительно небольшой чистый приток средств наблюдался также в фондах смешанного типа (менее ₽200 млн) и фондах на драгоценные металлы (₽820 млн). Из фондов акций и облигаций инвесторы, напротив, в ноябре предпочитали выводить средства — чистый отток составил ₽2,5 млрд и ₽1,6 млрд соответственно.

Это контрастирует с ситуацией в конце 2020 года, когда чистые притоки средств наблюдались почти во всех ПИФах, за исключением фондов денежного рынка. Теперь же интерес к ним растет на фоне боковика в акциях, который наблюдается фактически с конца августа, и снижения цен на облигации . На фондовый рынок давят ожидания дальнейшего ужесточения денежно-кредитной политики. Большинство экспертов, опрошенных РБК, ожидают, что на заседании в пятницу, 15 декабря, Банк России повысит ставку на 100 б.п., до 16%, при этом некоторые респонденты допускают рост ставки сразу до 17%.

По словам генерального директора УК «Эра Инвестиций» Олега Галкина, фонды денежного рынка как раз существуют для того, чтобы инвесторы могли пересидеть в них турбулентные времена на рынках традиционных активов. Фонды денежного рынка выигрывают от жесткой денежно-кредитной политики, поскольку в основной своей массе такие ПИФы зарабатывают на краткосрочных операциях обратного репо, где ставки растут вслед за ключевой. По итогам ноября паи фондов денежного рынка выросли на 1,12–1,18%, или 13,4–14,2% годовых.

На растущую популярность фондов денежного рынка обратила внимание и сама Мосбиржа. В начале декабря она сообщила, что количество физлиц, у которых в портфелях есть биржевые фонды денежного рынка, превысило 300 тыс. человек. Для сравнения, по состоянию на 1 октября 2023 года таких инвесторов было 200 тыс. человек. По данным площадки, средний размер вложений в фонды денежного рынка одного частного инвестора на начало декабря превышал ₽500 тыс.

Олег Галкин считает, что тенденция с притоком средств в фонды сохранится в конце 2023-го и первом квартале 2024 года. Но как только ЦБ перейдет к смягчению ДКП, интерес инвесторов переключится на фонды облигаций. Генеральный директор УК «Тинькофф Капитал» Руслан Мучипов напомнил, что при снижении ключевой ставки бонды традиционно растут в цене — причем чем длиннее дюрация , тем сильнее рост.

На Московской бирже обращаются четыре БПИФа, размещающие средства пайщиков на денежном рынке. Бенчмарком, то есть отслеживаемым индексом, для всех четырех является индекс RUSFAR. Он рассчитывает стоимость денег на основании сделок репо с ЦК и исключает стоимость заимствования ценной бумаги. Все фонды на денежный рынок доступны как квалифицированным, так и неквалифицированным инвесторам. Торги и расчеты проводятся в рублях. Самый крупный из фондов — БПИФ «Ликвидность» (LQDT), его стоимость чистых активов (СЧА) составляет ₽94,1 млрд, по данным на 7 декабря.

Средневзвешенный срок получения дохода от облигации. Характеристика риска вложения в облигацию — чем выше дюрация, тем выше процентный риск. Сравнивать доходность облигаций имеет смысл при сопоставимой величине дюрации. При прочих равных условиях облигация с меньшей дюрацией будет предпочтительнее. Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании. Фондовый рынок — это место, где происходит торговля акциями, облигациями, валютами и прочими активами. Понятие рынка затрагивает не только функцию передачи ценных бумаг, но и другие операции с ними, такие, как выпуск и налогообложение. Кроме того, он позволяет устанавливать справедливое ценообразование. Подробнее