Как заработать на российском рынке: 5 актуальных способов вложений

За последние пять лет российский финансовый рынок пережил несколько кризисов, падение фондового рынка и всплеск спроса к частным инвестициям. В таких условиях крайне сложно понять, какой из инструментов в ближайшей перспективе будет надежным. Чтобы выстроить грамотную инвестиционную стратегию, нужно учитывать динамику в прошлые годы, особенно в кризисы, когда финансовый рынок также штормило. Мы выбрали наиболее актуальные инвестиционные инструменты.

Акции: внимание к потенциалу роста

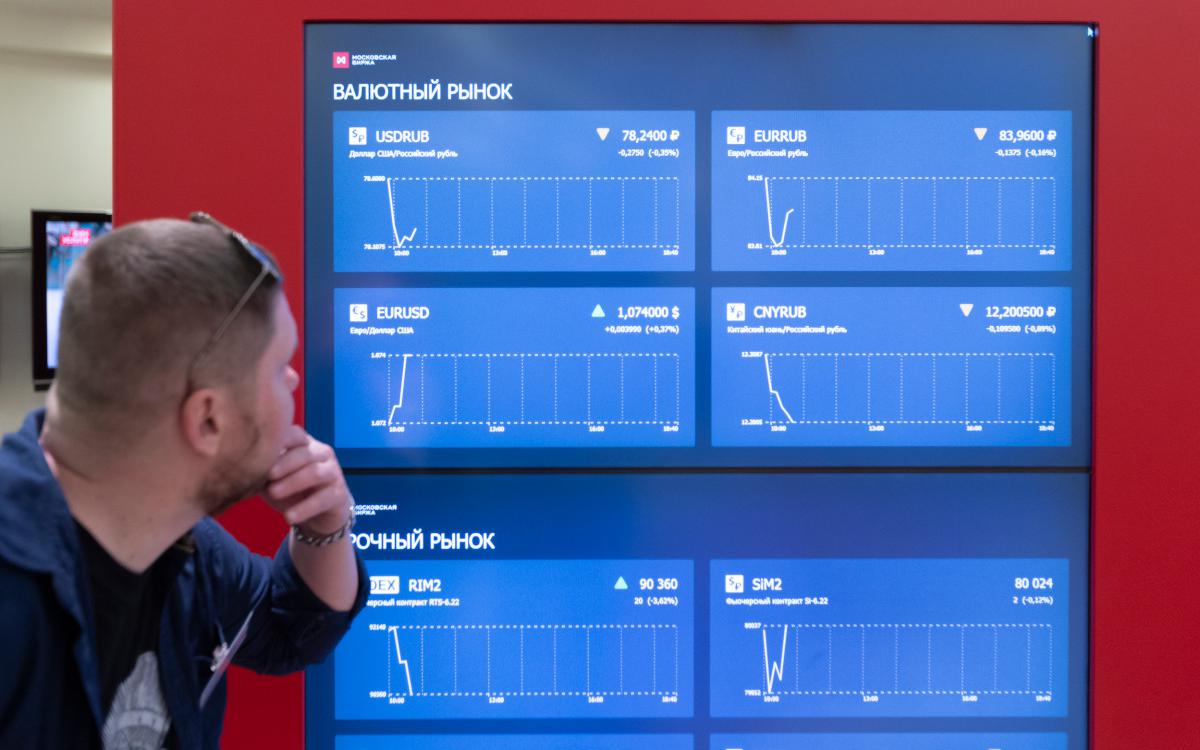

Индекс волатильности российского фондового рынка до прошлого года был относительно стабилен. В среднем он находился на уровне 20–30%, в самом начале пандемии взлетел до 129%, но постепенно вернулся к 25–35%. Новый взлет случился после обострения кризиса на Украине, когда значение индекса доходило до 169%. Вместе с этим в феврале рухнул индекс Мосбиржи — на 33%. Потом в сентябре он столкнулся уже не с таким обвалом, но впервые с 24 февраля опустился ниже 2000 пунктов.

До ноября цифры индекса волатильности фондового рынка оставались высокими из-за геополитических рисков и санкций, но с ноября плавно снижаются. Последние месяцы волатильность рынка находится на уровне 24–32%.

В этом году на российском фондовом рынке наблюдается относительная стабилизация. Индекс Мосбиржи растет десятый месяц подряд, таких падений, как в прошлом году, на нем не было. Пока это самая длинная серия роста российского фондового рынка и, несмотря на то что до уровня начала 2022 года ему еще далеко, в начале августа Мосбиржа зафиксировала самый большой объем торгов акциями с февраля 2022 года: ₽251 млрд.

Пока есть высокие шансы на то, что российский фондовый рынок продолжит свой восстановительный рост. В первую очередь это коснется акций тех компаний, которые покрывают внутренний спрос. С экспортерами все нестабильно. При этом ориентироваться лучше на доход с разницы в стоимости акций, а не на дивиденды . Дивидендная стратегия не позволяет заработать выше 15–20% в год.

Выбирайте компании, которые обладают потенциалом роста. Если несколько лет назад самыми надежными и эффективными были акции нефтяных и энергетических компаний, то сейчас высокий потенциал имеют технологические компании, а также те, кто работает на удовлетворение внутреннего спроса. Например, Ozon или Positive Technologies. Тем более что в 2023 году Ozon вышел на прибыльность. Росту акций нефтяных и энергетических компаний в нынешних условиях мешают санкции, поэтому сильного роста ждать не приходится.

Зарубежный рынок акций очень долго для некоторых российских инвесторов был более привлекательным: он старше и на нем больше предложений. Компании из S&P 500 пользовались высоким спросом на Мосбирже и на СПБ Бирже. Однако в прошлом году иностранные ценные бумаги российским инвесторам стали недоступны. Сейчас, хотя и с некоторыми ограничениями, через ряд брокеров их можно купить. Риск блокировки активов все еще сохраняется, поэтому я бы пока не рекомендовал покупать такие акции.

Облигации: корпоративные против ОФЗ

Облигации — один из самых низкорисковых инструментов. Купонный доход фиксирован, его размер известен заранее, выплачивается в четко оговоренный срок, зависит от средней процентной ставки рынка. Однако на большой доход рассчитывать не стоит, поскольку облигации традиционно считаются защитным инструментом.

Наиболее надежный вид облигаций — облигации федерального займа (ОФЗ), которые выпускает государство. Это практически безрисковый инструмент, но одновременно не слишком прибыльный. В среднем до 2022 года они давали 6–7% годовых, и только в 2020 году из-за пандемии была просадка нижнего значения до 4%. По данным Мосбиржи, индексы гособлигаций с середины 2015 года росли практически стабильно: с небольшими просадками в середине 2018 года, в начале 2020 года, в середине 2021 года.

В прошлом году рынок ОФЗ, как и рынок акций, отличался высокой волатильностью и соответствующим падением индекса. Факторов много. В первую очередь это рост ключевой ставки, инфляции и геополитических рисков. В конце сентября доходность краткосрочных ОФЗ составляла 8–8,7%, среднесрочных — 9–10%. К концу года рынок начал стабилизироваться, что также отражается в слабом, но все же росте индекса гособлигаций. Их доходность на осеннем уровне — от 8%.

Корпоративные облигации исторически более доходные. Так, в конце 2021 года средний показатель был 9,47% при покупке ценных бумаг на два-три года. А весной 2023 года доходность краткосрочных облигаций крупных компаний первого эшелона начиналась с 9,3% и доходила до 12,5%. Их индекс не так сильно колебался, как индекс ОФЗ: на графике Мосбиржи он стабильно растет с небольшими плато (не считая падения февраля-марта 2022 года, но здесь ситуация была примерно одинаковая для всех ценных бумаг).

Сейчас можно покупать облигации компаний первого-второго эшелонов и относительно небольших компаний — так называемые ВДО ( высокодоходные облигации ) с повышенным риском. Последние — менее надежные, чем государство и крупные компании, и с большей вероятностью уходят в дефолт, но это компенсируется повышенной премией за риск. Кроме того, от дефолта не застрахованы и крупные компании — например, так было с «Трансаэро».

Недвижимость: только для защиты денег

В последние годы российский рынок недвижимости был на подъеме: спрос на квадратные метры рос благодаря льготным ставкам по ипотеке. Вслед за спросом увеличились предложение и цены. Квадратный метр в Москве за пять лет подорожал на 82,5%, до ₽284,3 тыс. А в новых районах столицы цены увеличились на 174,4%, до ₽312,9 тыс.

Однако если до 2022 года вместе с ценами рос и спрос, то в 2022 году его график стал похож на американские горки. В марте 2022 года инвесторы активно вкладывали деньги в квадратные метры из-за падения курса рубля, а потом произошел спад. Восстанавливаться спрос начал в июле, но в сентябре снова рухнул. В середине октября он опять стал расти. А в целом в 2022 году спрос и на первичном, и на вторичном рынке недвижимости упал — на 12–14% в среднем к 2021 году. Цены прибавили 30%, предложение на первичном рынке — 41%.

Скорее всего, цены на рынке недвижимости достигли максимума и либо упадут, либо останутся на этом же уровне, поскольку в целом российская экономика в стагнации . С другой стороны, внутри России оказалось заперто большое количество денег, а инвестиционных инструментов не так много.

Здесь может сработать эффект Ирана. Когда он подпал под санкции и людям стали недоступны зарубежные инвестиционные инструменты, они стали вкладывать деньги внутри страны, в том числе в недвижимость. При таком сценарии, возможно, она продолжит расти в цене. Но пока есть пути вывода денег из страны, хоть и с ограничениями на суммы (до $1 млн), вкладывать инвестор будет, скорее, в зарубежную недвижимость, чем в российскую.

Сейчас недвижимость сложно назвать очень доходной. Темпы роста стоимости аренды (как один из способов получения дохода) низкие: по итогам 2022 года — около 5%, что ниже уровня инфляции. Недвижимость можно рассматривать как защитный инструмент: ее не заблокируют, не сотрут из реестров. Но увеличить свой капитал за счет нее сейчас не получится.

Инвестиции в венчур: возросший риск

Инвестиции в стартапы — высокорисковый инструмент. Всегда есть вероятность не просто уйти в ноль, но и потерять все вложенное. В то же время венчур — тот самый инструмент, который удачливому инвестору действительно позволяет серьезно зарабатывать: 50% в год и больше. Никакие другие инструменты не дадут такую доходность. Однако с венчуром сейчас все очень сложно.

Венчурные инвестиции (venture — рискованное предприятие) — это вложения в развивающийся бизнес или стартап, о перспективах успешности которого пока ничего не известно. Основное отличие таких инвестиций от обычных скрывается в потенциале проекта. Если стартап найдет правильную бизнес-модель для масштабирования, то он сможет стать крупным игроком рынка, а инвесторов ждет прибыль, иногда в тысячи раз превышающая вложения.

Российский венчурный рынок еще очень молодой, но уже успел пережить несколько падений. Он проседал в 2008–2009 и в 2014–2015 годах из-за кризисов и санкций. Он чувствителен к курсу рубля, событиям политической и экономической сферы. Кроме того, российские стартапы ранее редко совершали выходы (Exit Stage — когда основатели продают свою долю инвестору и выходят из капитала), что также усложняет инвестирование в них и повышает риски.

В исследовании «Венчурный Барометр 2021» инвесторы отмечали усиление активности крупных российских инвесторов, нехватка которых была одной из ключевых болей рынка. Стало увеличиваться количество и качество выходов российских стартапов, а инвестиции в зарубежные стартапы (у фондов с российскими корнями) стали более доходными.

Прошлый год привел к сжатию рынка — уходу иностранных крупных игроков, уменьшению количества сделок и снижению активности частных фондов и бизнес-ангелов. У инвесторов разваливались сделки по продаже портфельных компаний. Венчурный рынок можно считать мертвым: сделок нет, оценки компаний рухнули. Как быстро он оживет, неясно. Венчур находится на переднем крае финансового рынка, поэтому пострадал сильнее других сфер.

В то же время на фоне активного импортозамещения сейчас в России набирают обороты IТ-компании: в частности, стартапы в области информационной безопасности и софта. Они, как и другие технологические компании, заслуживают внимания. Рынки не закрыты, кроме российского доступен рынок СНГ, поэтому определенные возможности для масштабирования также есть. Если инвестор готов к риску, можно рассмотреть инвестиции в IТ-сектор.

Новые инструменты инвестирования

Помимо традиционных и уже знакомых многим инвесторам акций, облигаций и недвижимости на рынке постепенно появляются новые инструменты. В частности, инвестиционные платформы, предлагающие несколько направлений: краудфандинг, краудинвестинг (покупка ценных бумаг) и краудлендинг. В последнем направлении сейчас больше всего участников, как отмечает ЦБ РФ.

Краудлендинг — это инструмент кредитования физическими и юридическими лицами бизнес-проектов, то есть это механизм коллективного инвестирования по договорам займа.

Краудфандинг — это способ коллективного финансирования проектов, при котором деньги на создание нового продукта поступают от его конечных потребителей.

Официальная история краудлендинга в России началась только в 2019 году, с появлением законодательной базы. На западе он появился довольно давно и сейчас является одним из самых известных инструментов. Например, в Великобритании краудлендинг составляет порядка 15% рынка бизнес-займов, а в России пока менее 1%.

В России рынок краудлендинга остается одним из самых растущих — с 2022 по 2023 год объем рынка вырос на 35% — до ₽11,6 млрд. Уже сейчас в России зарегистрировано 53 инвестиционные платформы, предоставляющие возможность инвестировать с помощью краудлендинга.

Как показывает отчет ЦБ РФ, в начале 2022 года средняя доходность на российских платформах краудлендинга составляла 22% годовых. Позднее на фоне экономической ситуации ставка выросла до 28%, благодаря чему интерес инвесторов к инструменту только возрос. Во втором полугодии средняя доходность составила 24% (колебания от 11% до 31% годовых).

Как распределить инвестиции

В каких пропорциях распределять деньги на выбранные активы, зависит от инвестиционной стратегии. При агрессивной, когда инвестор хочет зарабатывать выше 20% в год, он уменьшает долю облигаций и недвижимости в портфеле и увеличивает долю высокорисковых активов.

Недвижимость — это защитный инструмент, дающий высокую доходность только во времена бума, которого в России нет и не предвидится. А сейчас, когда темпы роста арендной ставки очень медленные, их обгоняет инфляция, есть риски вообще не получить доход с квадратных метров.

Облигации — даже не очень надежные, корпоративные — приносят до 15% годовых. А средняя доходность по ОФЗ находится в районе 12%. Причем такие цифры в большей степени актуальны для долгосрочных облигаций, которые инвестор покупает на пять лет и более. Если брать краткосрочные, то здесь в среднем можно получить всего 8–9%. Это далеко от понятия высокой доходности. Опять же, можно сравнить с уровнем инфляции и увидеть, что в лучшем случае удастся ее покрыть.

Более высокую доходность дадут акции растущих компаний, краудлендинг и венчур. И здесь для агрессивного инвестора пропорции могут распределиться как 60:10:10. Оставшиеся 20% — поровну между недвижимостью и облигациями. На краудлендинг и венчур лучше также выделить по 10% из-за рисков. Венчур — это очень нестабильное направление в любое время, а сейчас тем более. Без специфических навыков и опыта подобного инвестирования я бы не рекомендовал инвесторам этот инструмент, потому что очень высокие риски.

В любых инвестициях главное — диверсификация портфеля. Только распределяя капитал по разным классам активов, можно его не только сохранить, но и приумножить вне зависимости от различных внешних кризисов.

Изменчивость цены в определенный промежуток времени. Финансовый показатель в управлении финансовыми рисками. Характеризует тенденцию изменчивости цены – резкое падение или рост приводит к росту волатильности. Подробнее Период с очень низким или отсутствующим ростом в экономике. Основной признак стагнации – замедление темпов роста ВВП в пределах 0-3%. Стратегия для снижения рисков инвестора, когда в инвестиционный портфель приобретаются разнообразные активы и независимые друг от друга биржевые инструменты. При правильной диверсификации общий риск инвестора будет уменьшаться, а потенциальная доходность — повышаться. Дефолт (от французского de fault — по вине) — ситуация, возникшая при неисполнении заемщиком обязательств по уплате или обслуживанию долга. Дефолтом считается неуплата процентов по кредиту или по облигационному займу, а также непогашение займа. Стоит отдельно выделить технический дефолт — ситуацию, когда исполнение обязательств было только временной задержкой платежей, как правило, по независящим от заемщика обстоятельствам. Дефолт служит основанием для предъявления кредитором иска о банкротстве заемщика Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании. Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее Фондовый рынок — это место, где происходит торговля акциями, облигациями, валютами и прочими активами. Понятие рынка затрагивает не только функцию передачи ценных бумаг, но и другие операции с ними, такие, как выпуск и налогообложение. Кроме того, он позволяет устанавливать справедливое ценообразование. Подробнее Ценные бумаги с большими обещаниями и высокими рисками. Их еще часто называют "мусорными" бумагами. У этих бондов и их эмитентов либо вообще нет кредитного рейтинга, либо он ниже инвестиционного