В банке «Синара» обновили оценки по российскому IT-сектору и телекомам

Аналитики инвестбанка «Синара» обновили прогнозы по компаниям российского технологического сектора и телекомов. Эксперты сделали ставку на российский IT-сектор, но предостерегли инвесторов от инвестиций в сектор телекоммуникаций. Об этом говорится в обзоре «Актуализация оценки. Делаем ставку на технологии» (есть у «РБК Инвестиции »).

Технологический сектор

Российский технологический сектор продолжает трансформироваться. «Местные игроки получают возможности для развития бизнеса в силу ухода с рынка некоторых глобальных компаний. [Вместе с тем] инвестиции в новые направления бизнеса могут сказаться на рентабельности компаний сектора в ближайшее время, но в противоположную сторону работает углубление специализации», — отмечают эксперты «Синары».

По их мнению, в сегменте e-commerce по-прежнему лучше рынка выглядят ведущие маркетплейсы с их конкурентными преимуществами перед некоторыми традиционными игроками. Это позволяет им более рационально формировать цены и улучшать юнит-экономику.

Фавориты сектора — компании «Яндекс» и ЦИАН.

Юнит-экономика показывает, сколько компания зарабатывает, заработает или потеряет в будущем с одного продукта или клиента. Юнит — это единица товара или услуги. Обычно юнитом выбирают то, что собираются масштабировать в будущем. Это может быть пользователь, товар, чашка кофе — все зависит от бизнеса компании.

«Яндекс» — рейтинг «покупать»

Целевая цена аналитиков: ₽3800 за бумагу, текущая цена ₽2636

Аналитики инвестбанка повысили целевую цену по акций российской IT-компании с ₽3400 до ₽3800 за бумагу и сохранили рейтинг «покупать». «Яндекс» продолжит извлекать выгоду из ухода с российского рынка мировых рекламных платформ и цифровизации, считают эксперты. На отечественном рынке интернет-рекламы компания по-прежнему занимает крепкие позиции, что на среднесрочную перспективу обеспечит ей солидные денежные потоки.

Эксперты также отметили, что сегмент «Поиска и портала» остается главным «генератором прибыли» компании, обеспечив во втором квартале рентабельность по скорректированной EBITDA в 52,3%, тогда как прочие сектора в своей совокупности остаются убыточными. Выручка в сегменте выросла на 53%, до ₽78,4 млрд.

В то же время в банке не исключают рисков размытия стоимости при реструктуризации — компания планирует разделить свой бизнес на российский и международный — поэтому ее условия остаются ключевым моментом, за которым необходимо следить.

ЦИАН — рейтинг «покупать»

Целевая цена аналитиков: ₽850 за бумагу, текущая цена ₽756,2

Компания управляет ведущей платформой онлайн-объявлений на рынке российской недвижимости и предоставляет услуги всем основным участникам этого рынка (продавцам и покупателям, арендаторам и арендодателям, агентам по продаже недвижимости и застройщикам).

«Мы считаем, что у акций Cian значительный потенциал роста благодаря восстановлению рынка недвижимости в долгосрочной перспективе, распространению цифровых услуг, увеличению присутствия в регионах и росту монетизации. Мы также отмечаем гибкость и низкую капиталоемкость бизнес-модели компании, что делает бизнес Cian менее уязвимым к волатильности рынка недвижимости по сравнению с застройщиками», — полагают аналитики «Синары».

Сейчас Cian получает доходы в основном от публикации объявлений, однако компания также развивает ряд новых направлений бизнеса (оценка и аналитика, ипотечный маркетплейс) и стремится предоставлять участникам рынка дополнительные услуги.

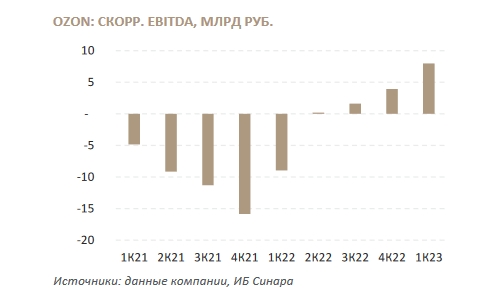

Ozon — рейтинг «держать»

Целевая цена аналитиков: ₽2200 за бумагу, текущая цена ₽2433,5

В банке полагают, что Ozon имеет все шансы остаться вторым крупнейшим игроком на российском рынке интернет-коммерции на среднесрочном горизонте. «Наращивание масштабов поспособствует улучшению показателей юнит-экономики. Уже четыре квартала подряд EBITDA находится в области положительных значений», — говорится в обзоре.

Эксперты отметили, что рынок электронной коммерции по-прежнему стремительно растет. По данным Data Insight, приведенным в обзоре, в текущем году российский рынок интернет-торговли должен вырасти на 30% по отношению к показателям прошлого года, до ₽5,7 трлн, что произойдет благодаря увеличению числа заказов, которое, как ожидается, взлетит на 64%.

В «Синаре» повысили целевую цену по бумагам Ozon с ₽1900 до ₽2200, но предупредили, что перспективы эмитента уже нашли отражение в котировках, выросших с начала года более, чем на 70%.

VK — рейтинг «держать»

Целевая цена аналитиков: ₽700 за бумагу, текущая цена — ₽721,4

VK — ведущее российское онлайн-медиа и лидер в области социальных сетей. Эксперты обратили внимание, что в последнее время VK сосредоточилась на создании контента, а не на технологиях. Компания активно развивает несколько новых направлений бизнеса, обращая в свою пользу уход с российского рынка глобальных игроков.

«VK удалось увеличить долю российского рынка онлайн-рекламы, после того как несколько глобальных платформ стали недоступны для российских рекламодателей и компания консолидировала активы «Новости» и «Дзен», перешедшие от «Яндекса». В результате компания продемонстрировала хороший рост выручки от онлайн-рекламы, и мы ожидаем, что данный фактор останется существенным катализатором увеличения доходов в предстоящие кварталы, даже если рекламный рынок и экономика в целом окажутся слабыми», — отметили аналитики.

Однако в ближайшие годы необходимость инвестировать в новый бизнес может оказывать давление на рентабельность и денежные потоки компании, предупредили в «Синаре».

Аналитики подтвердили рейтинг «держать» по бумагам VK, указав на сильный рост котировок с начала года (+65%).

Телекоммуникационный сектор

По мнению аналитиков «Синары», телекоммуникационный сектор, который традиционно относят к защитным секторам, «сейчас не представляется привлекательным для инвестиций». В банке ожидают медленного роста доходов телекоммуникационных операторов при хорошей рентабельности. Ведущие компании сектора постепенно повышают тарифы, но этого недостаточно, чтобы компенсировать потребительскую инфляцию.

Эксперты полагают, что возможности для компаний сектора открываются в новых сегментах, таких как экосистемы, но их воздействие на финансовые результаты пока ограниченное. Кроме того, в банке предполагают, что развертывание сетей, включая создание инфраструктуры 5G, затормозится из-за сложностей с оборудованием.

МТС — рейтинг «держать»

Целевая цена аналитиков: ₽330 за бумагу, текущая цена ₽287,55

«Мы понизили рейтинг МТС с «покупать» до «держать» после сильного роста акций и недавней дивидендной отсечки. Наша оценка предполагает целевую цену на конец года в ₽330 на акцию, что означает потенциал роста всего на 14,7% по сравнению с текущими уровнями», — сказано в отчете.

Эксперты подчеркнули, что компания занимает лидирующие позиции на российском рынке услуг мобильной связи, что обеспечивают ей надежные денежные потоки. МТС также является одним из самых надежных плательщиков дивидендов среди российских эмитентов, однако, по мнению экспертов инвестбанка, следующую выплату стоит ожидать только в 2024 году — промежуточные дивиденды в текущем году маловероятны, считают в «Синаре».

По итогам прошлого года компания выплатила ₽34,29 на акцию, что является высоким показателем, поскольку дивидендная политика компании сейчас пересматривается.

«Ростелеком» — рейтинг «держать»

Целевая цена аналитиков: ₽82 за бумагу, текущая цена обыкновенных акций ₽73,62

Аналитики инвестбанка повысили целевую цену по обыкновенным акциям «Ростелекома» с ₽79 до ₽82 за бумагу, однако понизили рейтинг с «покупать» до «держать».

«Компания продолжит получать выгоду от участия во многих госпрограммах, но низкая прозрачность представляет, на наш взгляд, значимые риски», — полагают в «Синаре». Компания на разу не опубликовала квартальную отчетность по МСФО в 2022 году. «Менеджмент представил весьма ограниченную информацию о последних финансовых результатах, и мы предполагаем, что в целом они хорошие, в частности выручка, но отсутствие отчетности означает риски для нашей оценки стоимости», — пишут аналитики.

Вопросы также вызывает доходность инвестиций в новые продукты, говорится в обзоре «Синары». Риском для компании, по мнению экспертов, также является значительная долговая нагрузка.

Финансовое положение «Ростелекома» должно позволить ему выплатить дивиденды в этом году, однако итоговое решение остается за правительством, и пока «никаких объявлений в этом отношении не прозвучало», отметили в инвестбанке.

Изменчивость цены в определенный промежуток времени. Финансовый показатель в управлении финансовыми рисками. Характеризует тенденцию изменчивости цены – резкое падение или рост приводит к росту волатильности. Подробнее Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Аналитический показатель, указывающий на объем прибыли до вычета расходов по выплате процентов, налогов, износа и амортизации. Несмотря на свою популярность, комиссия по ценным бумагам США (SEC) не считает его частью Общепринятых Принципов Бухгалтерского Учёта (GAAP). Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее