ИСКЧ выведет на биржу вторую «дочку» в 2025–2026 годах

Компания «Развитие Биотехнологий» (РБТ) планирует провести публичное размещение акций в 2025–2026 годах. Об этом в эфире YouTube-канала блогера Тимофея Мартынова сообщил инвестиционный директор ИСКЧ Дмитрий Красоткин.

«Мы планируем (проведение IPO. — «РБК Инвестиции») в соответствии со стратегией группы ИСКЧ. Компания должна выйти на устойчивую выручку, денежный поток, показатели EBITDA. Для себя мы определили, что горизонт должен быть два-три года (2025–2026 годы. — «РБК Инвестиции»)», — рассказал в ходе эфира Дмитрий Красоткин.

РБТ — резидент «Сколково», развивает проекты в области биофармацевтики. Компания — разработчик платформы «Бетусфера» для создания вакцин с высоким профилем безопасности, возможностью быстрого масштабирования и снижения себестоимости более чем в три раза. Сейчас в разработке компании три вакцины на продвинутых стадиях.

ИСКЧ владеет 51% акций компании. В начале марта директор РБТ Игорь Красильников сообщил, что компания проведет Pre-IPO, в ходе которого разместит акции по закрытой подписке. РБТ планирует привлечь около ₽150 млн.

24 марта стало известно, что РБТ принимает заявки от инвесторов на площадке Rounds в размере от ₽1 млн и планирует привлечь ₽160 млн. Клиенты сервиса «Альфа-Инвестиции» (андеррайтер размещения) могут вложить в РБТ сумму от ₽10 тыс. Привлеченные средства будут направлены на расширение портфеля разрабатываемых компанией вакцин и завершение клинических исследований вакцины от гриппа.

Андеррайтер — профессиональный участник рынка ценных бумаг, организующий эмиссию ценных бумаг и их размещение на первичном рынке. В качестве андеррайтеров выступают инвестиционные компании и инвестиционные банки.

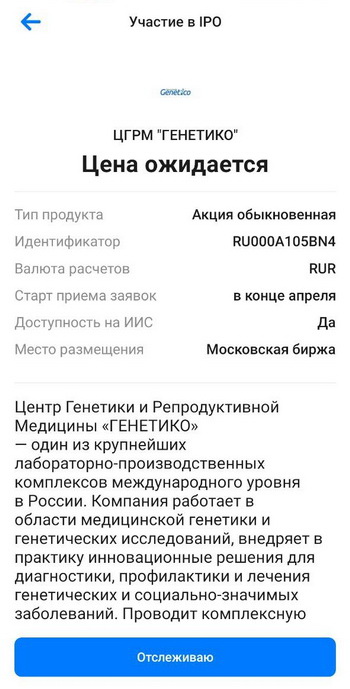

29 марта стало известно, что другая «дочка» ИСКЧ, Центр генетики и репродуктивной медицины Genetico, проведет IPO на Московской бирже уже в 2023 году. Согласно информации в приложении «ВТБ Инвестиции», старт приема заявок начнется в конце апреля.

Компания планирует разместить среди инвесторов 10 млн акций (12% от капитала). Привлеченные средства Genetico намерена направить на развитие генетических сервисов в России, выход на зарубежные рынки, регистрацию собственных тест-систем, создание препаратов-кандидатов генной терапии для лечения орфанных заболеваний.

Финансовый инструмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее