Как нефтяники сохранят прибыль на фоне санкций и роста налогов: разбор

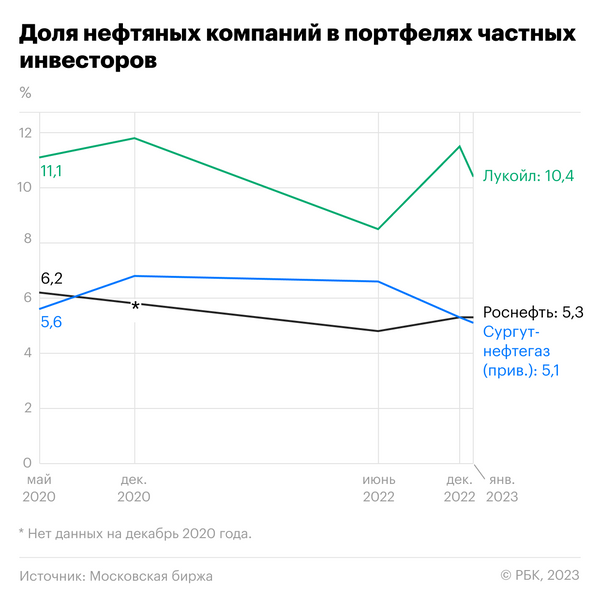

Акции нефтяных компаний стабильно остаются наиболее популярными бумагами среди российских инвесторов. По данным Мосбиржи, их доля в усредненном портфеле составляет пятую часть и лишь незначительно менялась в последние три года. При этом ЛУКОЙЛ входит в четверку самых ликвидных акций Мосбиржи уже шесть лет подряд.

Однако 2023 год принес негативные настроения в нефтяной сектор: сказались эмбарго на нефть и нефтепродукты, ценовой потолок на российскую нефть, планы по повышению налога на добычу полезных ископаемых для нефтяных компаний и анонсированное сокращение добычи нефти в марте на 5% относительно январских уровней. Также с 1 марта вырастет экспортная пошлина на нефть.

Дисконт сорта российской нефти Urals к эталонной марке Brent в 2022 году вырос с $20 до $30 за баррель. Средняя цена на нефть Urals с 15 января по 14 февраля 2023 года составила $50,51 за баррель, тогда как баррель марки Brent стоил $85,1.

Глава дирекции по работе с акциями УК «Альфа-Капитал» Эдуард Харин подчеркивал: «У многих профессионалов и рядовых инвесторов возникает вопрос: а будут ли деньги у нефтяных компаний, чтобы заплатить дивиденды, будет ли вообще прибыль по итогам 2023 года?» «РБК Инвестиции » выяснили, что будет с доходами и акциями нефтяных компаний в 2023 году, смогут ли они платить дивиденды и почему на нефтяном рынке все не так плохо.

Не только Urals: как нефтяники зарабатывают в кризис

Эдуард Харин из УК «Альфа-Капитал» назвал новую формулу НДПИ «очень комфортной» для нефтяных компаний и подчеркнул, что она позволит им по-прежнему получать значительную прибыль в 2023 году.

С 1 апреля расчет налога на добычу полезных ископаемых (НДПИ) на добытую российскую нефть Urals будет привязан к Brent. Если дисконт Urals к Brent в апреле будет превышать $34 за баррель, то размер налогов будет рассчитываться не на основании фактической цены, а на базе разницы цены марки Brent за вычетом $34. В мае максимальный дисконт Urals к Brent составит $31 за баррель, в июне — $28, с июля — $25.

Причина устойчивой прибыльности сектора заключается в том, что значительная часть доходов приходится на премиальные направления поставок, где цены выше котировок Urals. В числе основных премиальных сортов нефти — Siberian Light, ESPO, Sakhalin и Sokol. По данным УК «Альфа-Капитал», доля поставок по премиальным каналам разнится для каждой из нефтяных компаний:

- «Газпром нефть»: 75%;

- «Роснефть»: 55%;

- ЛУКОЙЛ: 40%;

- «Сургутнефтегаз»: 40%;

- «Татнефть»: 0%.

«Цены премиальных сортов не идут с таким дисконтом, как Urals. Цена Sokol близка к цене Brent, ESPO чуть дешевле», — рассказал заместитель директора Международного института энергетической политики и дипломатии МГИМО Игбал Гулиев. Он также подчеркнул, что цены определяют не биржевые торги, а долгосрочные контракты на поставки, условия которых чаще всего закрыты. На спот-рынке торгуется лишь малая часть российского сырья.

Цена сортов ESPO, Sakhalin и Sokol выше, чем Urals, благодаря тому, что они исключены из-под действия ценового потолка и идут напрямую в Китай либо в Японию и Индию, объяснил главный аналитик по нефтегазовому сектору «Открытие Инвестиции» Алексей Кокин. «На самом деле рынок очень сегментированный: для некоторых компаний цена может быть выше, для некоторых ниже. Издержки все несут разные, в зависимости от наличия собственных танкеров», — добавил Кокин.

Премиальные сорта поставляются по трубопроводу «Восточная Сибирь — Тихий океан» (ВСТО), а также в рамках проекта «Сахалин-1» и через морские порты, в том числе из Арктики. Поставки арктических сортов Arco, «Варандей» и «Новый порт» в январе нарастил Китай, однако цены на них на данный момент ниже, чем у премиальных сортов на дальневосточном направлении, рассказал главный аналитик по нефтегазовому сектору брокера «Открытие Инвестиции» Алексей Кокин.

В 2022 году нефтяники уже стали бенефициарами ситуации на рынке нефти: большая часть компаний продавала сырье по премиальным каналам, для которых средняя цена была выше $70 за баррель, а дисконт к Brent колебался, в зависимости от сорта, в диапазоне от $5 до $30, тогда как налог рассчитывался исходя из сильно дисконтированной цены Urals, подчеркнул Харин. По его прогнозам, аналогичная ситуация возможна и в 2023 году.

В 2022 году Россия увеличила добычу до 535 млн тонн, сообщал «Коммерсантъ». По оценкам Игбала Гулиева, общий объем добычи нефти составлял 10 млн баррелей и снизится до 9,5 млн баррелей ежесуточно. Согласно оценкам Эдуарда Харина, на экспортные поставки приходится около половины от этого объема — около 232 млн тонн (1,7 млн баррелей). Гулиев также указал на то, что существует объем экспорта, который приходится на теневой рынок поставок.

Что будет с российскими нефтяными компаниями

Анонсированное снижение добычи на 500 тыс. баррелей преимущественно может прийтись на Urals, так как компании постараются сохранить объемы более прибыльных премиальных сортов, считает главный аналитик по нефтегазовому сектору «Открытие Инвестиций» Алексей Кокин. По его мнению, сокращение поставок Urals приведет к снижению дисконта на этот сорт.

Однако замдиректора Международного института энергетической политики и дипломатии МГИМО Игбал Гулиев напомнил, что изменить пропорции сортов в общем объеме поставок нефти сложно: каждое направление ориентировано на конкретные нефтеперерабатывающие заводы, которые могут работать только с нефтью определенных свойств.

По оценке Гулиева, российские нефтяные компании в 2023 году сохранят прибыль и возможность выплачивать дивиденды. Глава дирекции по работе с акциями УК «Альфа-Капитал» Эдуард Харин также ожидает, что свободный денежный поток крупнейших нефтяных компаний, за исключением «Татнефти», вырастет в 2023 году.

Аналитики «ВТБ Мои инвестиции» в 2023 году прогнозируют цены на Urals на уровне $70 за баррель — при этом сценарии дивидендная доходность сектора снизится с 14% в 2022 году до 12% в 2023 году, заявляли эксперты брокера ВТБ в стратегии на 2023 год. Они также указывали, что ожидают снижение спреда Urals к Brent до $22 за баррель в 2023 году и $17 в 2024 году.

Прогнозы по акциям ЛУКОЙЛа:

- аналитики ФГ «Финам»: «Целевая цена — ₽5020, рейтинг — «покупать»;

- руководитель отдела экономического и отраслевого анализа ПСБ Евгений Локтюхов: «Наша оценка фундаментальной стоимости акций ЛУКОЙЛа составляет ₽5391»;

- заместитель директора аналитического департамента Freedom Finance Global Георгий Ващенко: «Дивидендный гэп закроется еще нескоро. Но на дивидендных ожиданиях могут активно спекулировать, поэтому я не исключаю, что котировки вскоре вырастут в диапазон ₽4100–4400»;

- начальник отдела экспертов по фондовому рынку «БКС Мир инвестиций» Альберт Короев: «Цель на горизонте года — ₽4300».

Прогнозы по акциям «Роснефти»:

- аналитики ФГ «Финам»: «Целевая цена — ₽391,9, рейтинг — «покупать»;

- руководитель отдела экономического и отраслевого анализа ПСБ Евгений Локтюхов: «Наша оценка фундаментальной стоимости акций «Роснефти» составляет ₽500. Благодаря налаженности поставок в Китай компания выглядит конъюнктурно интересной и одной из наиболее привлекательных в нефтегазовом сегменте»;

- заместитель директора аналитического департамента Freedom Finance Global Георгий Ващенко: «Акции «Роснефти» сохраняют боковую динамику и, вероятно, продолжат торговаться в диапазоне ₽330–370 в ближайшие недели»;

- начальник отдела экспертов по фондовому рынку «БКС Мир инвестиций» Альберт Короев: «Цель на горизонте года — ₽360».