Спрос частных инвесторов перешел из российских в юаневые облигации

В ближайшее время частные инвесторы не вернутся на рынок рублевых заимствований, но сохранят интерес к юаневым облигациям, заявил исполнительный директор департамента рынков капитала Совкомбанка Александр Ковалев на конференции «Эксперт РА» «Будущее облигационного рынка: возвращение к росту».

Розничные инвесторы выкупили 6% от общего объема выпусков юаневых бондов на первичном рынке, согласно данным исследования Совкомбанка. Основными покупателями юаневых облигаций стали банки, на долю которых пришлось 72% объема выпусков, управляющие компании приобрели 20%, а инвестиционные компании — 2%.

В некоторых выпусках 15–20% облигаций приходилось на розницу, причем частных инвесторов привлекают наиболее доходные выпуски, сказал журналистам в кулуарах конференции заместитель председателя правления Совкомбанка Михаил Автухов, сообщает Frank Media.

Исполнительный директор департамента рынков капитала Совкомбанка Александр Ковалев подчеркнул, что эмитенты , которые могут размещать выпуски в юанях, пользуются тем, что на российском рынке можно получить дешевые заимствования в китайской валюте. Тем не менее облигации со слишком низким купоном и длинным сроком до погашения не будут интересны инвесторам. «Ниже 3% «физик» не идет, и срок оптимально до двух лет, вот тогда можно колоссальный объем привлечь», — отметил Ковалев.

На размер купонов влияет токсичность евро и доллара США на российском рынке, кроме того, на рынок юаневых евробондов до сих пор не вышел Минфин. «Нет бенчмарка, нет прайсинга. Минфин непонятно, когда выйдет, а когда он появится, я думаю, что ставки юаневые наших эмитентов будут за 5%», — ожидает исполнительный директор департамента рынков капитала Совкомбанка.

На Мосбирже в 2022 году размещены шесть выпусков бондов в юанях четырех эмитентов — это «Русал», «Полюс», «Металлоинвест» и «Роснефть». Производитель алюминия «Русал» в конце октября проведет сбор заявок на новый выпуск облигаций в юанях, объем размещения будет определен позже. О планах выпуска облигаций в юанях также ранее заявляли в Сбербанке и лесопромышленном холдинге «Сегежа». По словам источника «РБК Инвестиций» на финансовом рынке, в ближайшее время размещение облигаций в валюте КНР могут провести пять эмитентов.

В ходе конференции Ковалев отметил, что вопреки ожиданиям физлица не вернулись на рынок рублевых размещений и после того, как в конце августа-сентябре закончились депозиты с высокой ставкой, которые были открыты в марте. «У физиков, наверное, у каждого свои проблемы — кто-то очень сильно обжегся и вообще перестал верить в долговой рынок в евробондах, очень много таких, кто-то уехал, причем до объявления частичной мобилизации, кто-то в недвижимость вернулся», — отметил Ковалев.

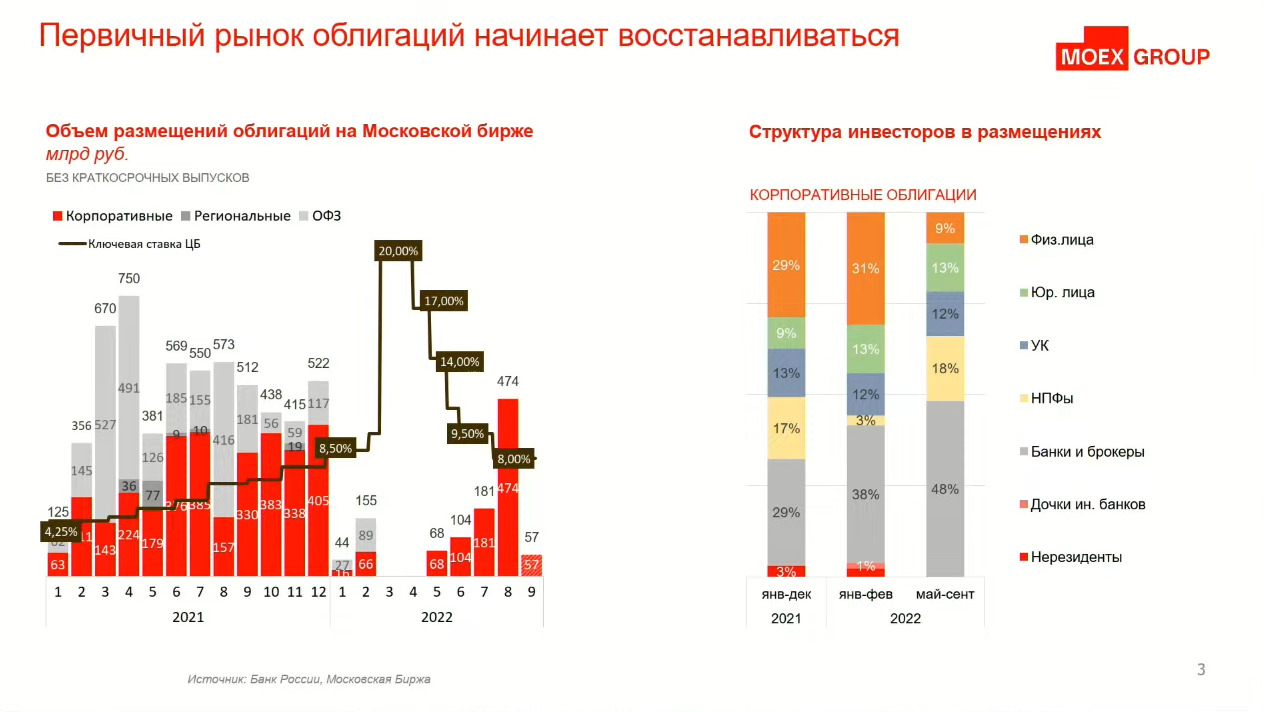

Доля участия физических лиц в размещениях корпоративных облигаций упала до 9% в мае — сентябре 2022 года. В январе-феврале она составляла 31%, рассказала на конференции директор департамента по работе с эмитентами Московской биржи Наталья Логинова в ходе конференции «Эксперт РА».

Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании.