«Принцип 80/20» в инвестициях: что это и почему ему следует Уоррен Баффет

Каждый инвестор хотя бы раз слышал о диверсификации. На идее распределения вложений среди финансовых инструментов работают основные фондовые индексы и крупные инвестиционные фонды — это надежно и эффективно. Однако портфель одного из самых известных и успешных инвесторов мира, Уоррена Баффета , является наименее диверсифицированным среди десяти крупнейших инвестиционных фондов, да и сам инвестор выступал против чрезмерного количества бумаг в портфеле. Его стратегия больше остальных подходит под «принцип 80/20».

Мы разобрали, как работает «принцип 80/20» в инвестициях и выяснили, почему основную прибыль для Уоррена Баффета обеспечивает лишь небольшое количество ценных бумаг , в то время как остальная часть портфеля приносит намного меньший доход.

Что такое «принцип 80/20» и как он работает в инвестициях

«Принцип 80/20» был предложен итальянским экономистом Вильфредо Парето в 1897 году. Принцип состоит в том, что 20% усилий дают 80% результата, а остальные 80% усилий — лишь 20% результата.

Конкретные цифры степени неравномерности могут быть любыми, поэтому их нельзя считать безусловно точными (например, значения расхождений могут быть 75/25 или 69/31). В названии принципа числа 20 и 80 появились после того, как Парето обнаружил дисбаланс в урожае гороха — лишь 20% стручков гороха принесли ему 80% всего урожая. После этого он заметил данную пропорцию и в итальянской экономике, где лишь 20 процентам семей принадлежало 80% всей земли в стране.

Поскольку правило не применимо для чего-то конкретного, его стали использовать в самых разных областях. Так, в разные времена во многих социальных сообществах оказывалось, что лишь небольшая группа людей обладает огромным капиталом, или, например, в гардеробе у вас всегда есть примерно пятая часть вещей, которые вы наденете в 80% случаев. В сфере финансов и инвестиций «принцип 80/20» тоже работает. Его можно рассмотреть в финансовых потоках разных компаний, где основной доход приносит лишь малая часть выпускаемой продукции.

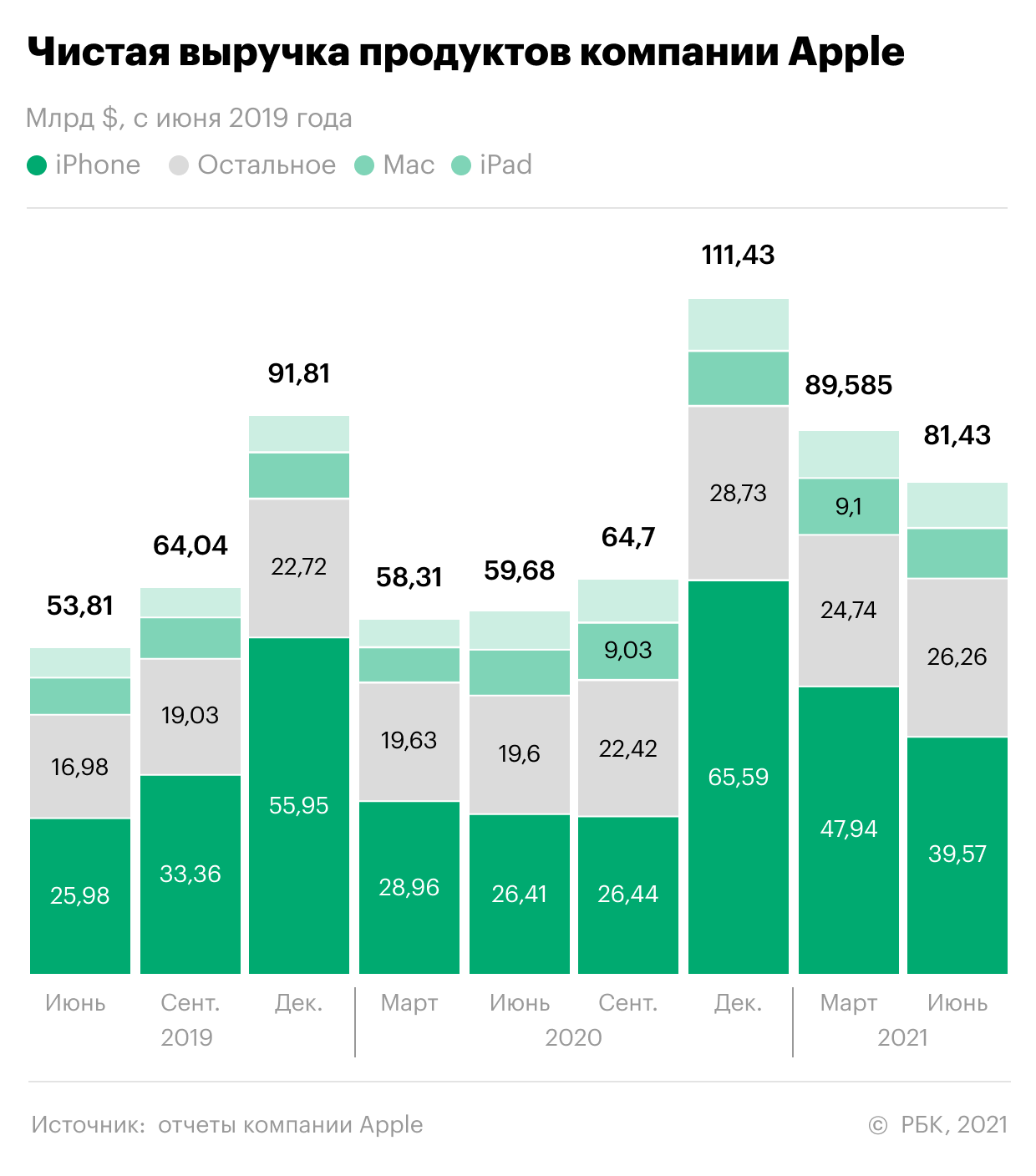

Например, с июня 2019 года основная часть чистой выручки компании Apple приходится на продажи iPhone и стабильно превышает выручку от продажи Mac и iPad вместе взятых. В декабре 2019 года доля от продаж смартфонов в чистой выручке корпорации составила 64,09%, в декабре 2020 — 69,88%. Средняя доля iPhone в чистой выручке компании за последние два года составила 52,34% и превысила суммарные доходы от всех остальных продуктов и услуг «яблочного» гиганта.

Такие значительные расхождения в источниках дохода можно наблюдать и в других крупных корпорациях. Например, один из крупнейших платежных сервисов PayPal получает 51,3% общей выручки из США. На остальные 200 стран мира, в которых работает PayPal, приходится только 48,7%. Проявления «принципа 80/20» можно найти и в рейтингах богатейших людей. Например, в списке богатейших американцев 2021 года находится 104 инвестора, но состояние одного лишь Уоррена Баффета ($102 млрд) превышает суммарное состояние последних 29 инвесторов из этого списка ($99,5 млрд).

Почему Уоррен Баффет избегает излишней диверсификации и следует «принципу 80/20»

Согласно ежегодному письму акционерам Berkshire Hathaway, за последние 56 лет акции холдинга Уоррена Баффета выросли на 2 810 526%, притом что индекс S&P 500 (с учетом реинвестирования дивидендов) за тот же период прибавил 23 454%. Баффет никогда не был поклонником диверсификации портфеля и во время собрания акционеров Berkshire Hathaway в 1995 году он заявил, что «диверсификация имеет мало смысла для тех, кто знает, что они делают».

« Диверсификация — это защита от невежества. Если вы умеете анализировать и оценивать бизнес, иметь акции 50 или 40 компаний — безумие. Замечательных компаний, которые понятны одному человеку, не так много. Великие состояния были сделаны на владении одним прекрасным бизнесом. Если вы понимаете бизнес, вам нет нужды владеть несколькими», — отметил Баффет.

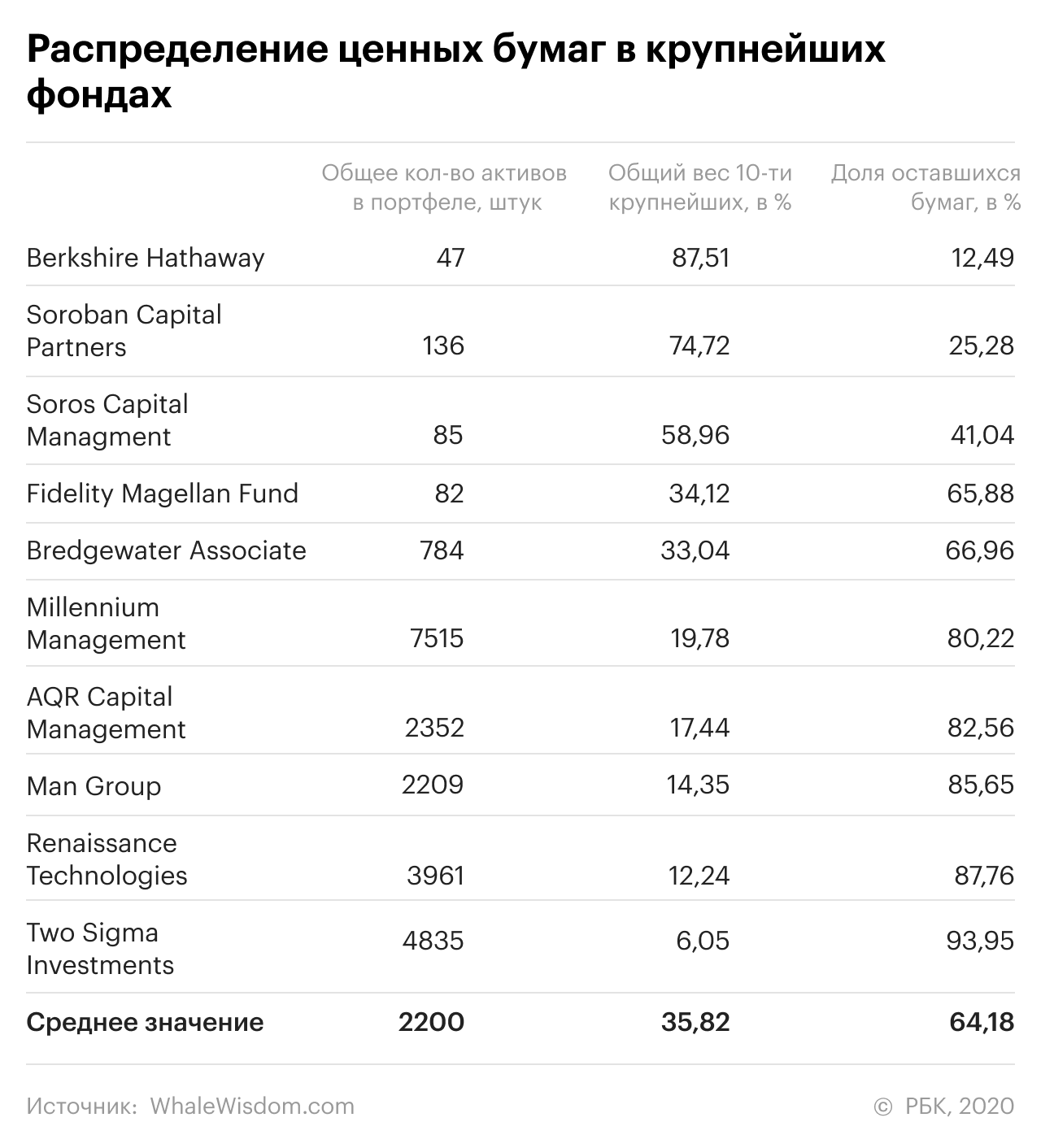

Финансовые активы в портфелях крупных фондов имеют различный вес, поэтому основная доходность будет зависеть от веса той или иной ценной бумаги в портфеле. По данным WhaleWisdom, сегодня среднее количество активов в портфелях 10 крупнейших инвестиционных фондов составляет 2200. На долю десяти крупнейших бумаг в среднем приходится около 35,82% инвестированных средств фондов. Можно сделать вывод, что большая часть бумаг в фондах присутствуют для корреляции портфеля, а реальную доходность приносят лишь несколько из них.

Портфель Уоррена Баффета, где распределение капитала имеет самую высокую концентрацию в конкретных акциях, является подтверждением эффективности «принципа 80/20». На долю двух крупнейших активов в портфеле холдинга — акций Apple и Bank of America — приходится 55,68% всего портфеля, а на 10 крупнейших активов — 87,51%. Помимо прочего, число инвестиционных активов в Berkshire Hathaway является самым низким — 47 компаний, что почти в 50 раз ниже среднего показателя списка (2,2 тыс. компаний). Более половины вложений сделаны лишь в 4,5% от общего числа активов — и такой подход оказывается эффективнее динамики широкого рынка.

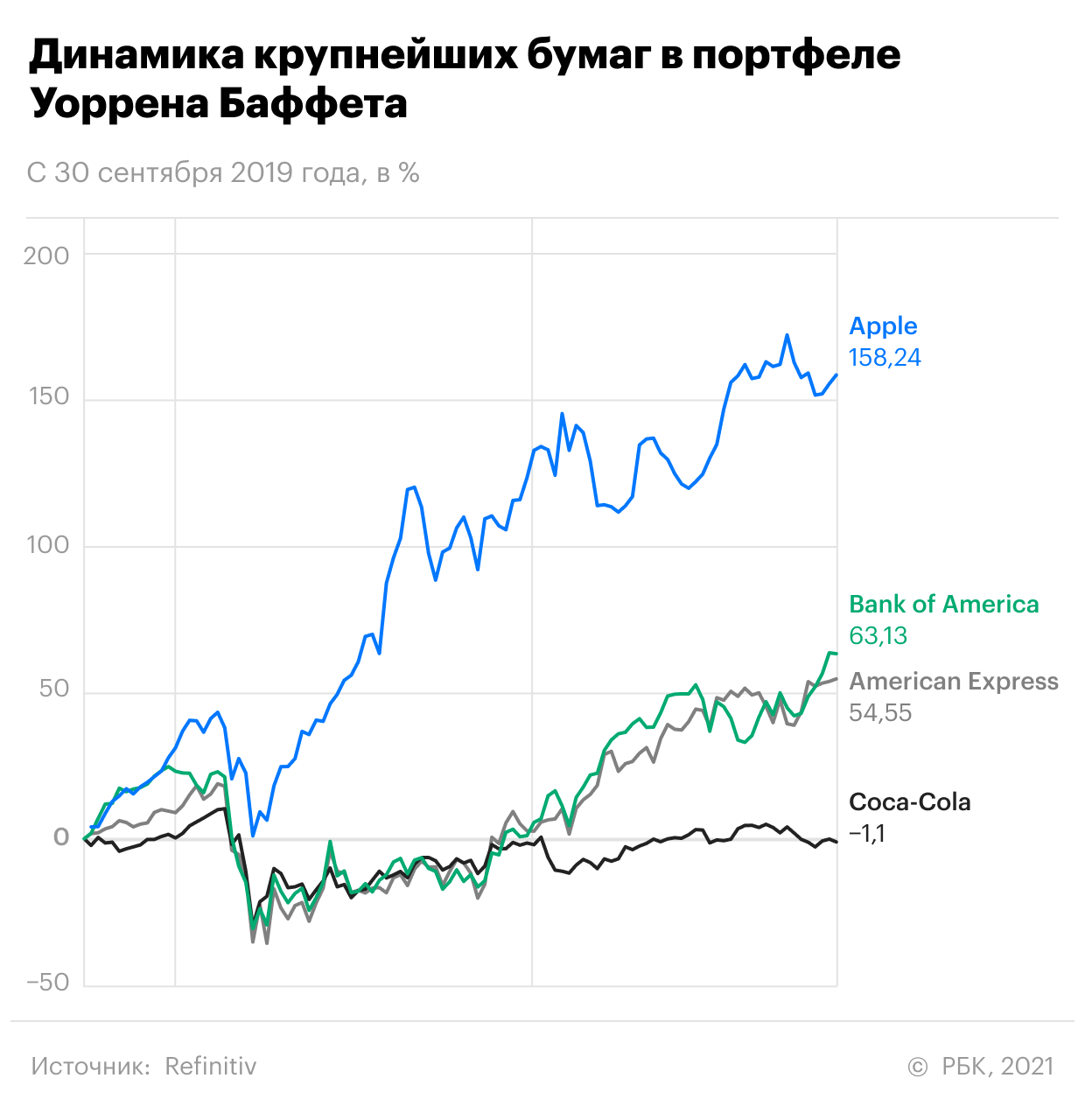

За последние два года доходность четырех крупнейших активов Berkshire Hathaway существенно отличается. С октября 2019 года акции Apple выросли на 158% и превзошли совокупную доходность Bank of America, American Express и Coca-Cola. За счет стремительного роста лишь одной акций с наибольшей долей в портфеле доходность компании Баффета до сих пор опережает рынок.

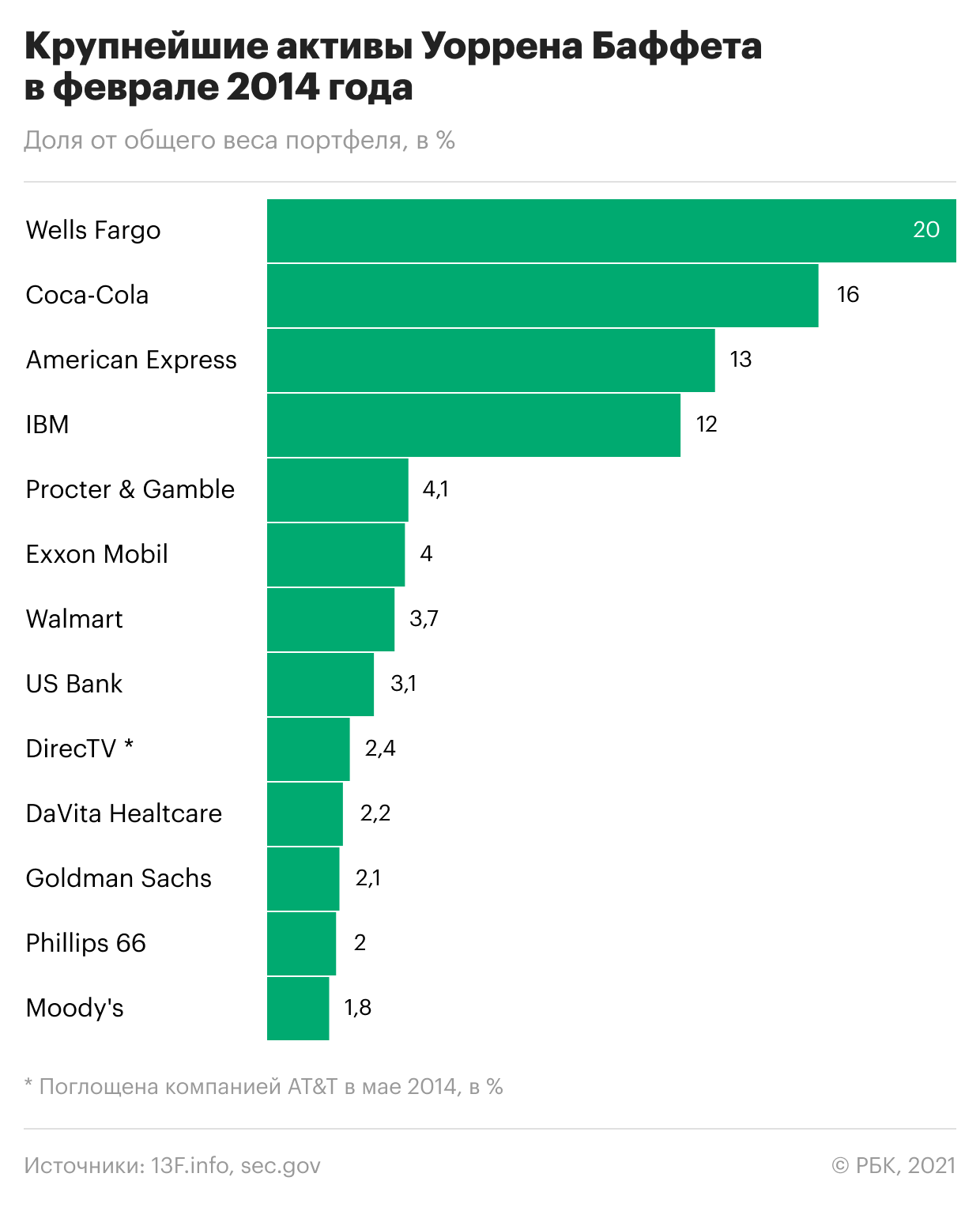

7 лет назад великий инвестор также не распылял свои вложения. По состоянию на февраль 2014 года на две крупнейшие акции в портфеле, которыми были Wells Fargo и Coca-Cola, приходилось 36% всего портфеля, а на 10 крупнейших бумаг — 65,1%. Общее число активов за семь лет практически не изменилось: в портфеле Berkshire Hathaway в 2014 году были бумаги 43 компаний.

«Принцип 80/20» отлично работает и на просторах фондового рынка. Старейший индекс Dow Jones, который отслеживает динамику 30 крупнейших компаний, за последний год вырос более чем на 27%. Однако годовая динамика 19 компаний из состава индекса (63,5%) была ниже динамики бенчмарка. По результатам года среди «аутсайдеров» оказались такие крупные корпорации как Johnson & Johnson, Walmart, Nike, Coca-Cola, Intel, McDonald's и Procter & Gamble.

Еще 5 компаний смогли показать примерно равнозначную годовую динамику (25-30%). К таким акциям относятся Apple, Home Depot, Travelers, Walgreen Boots Aliance и Dow. Поэтому можно сказать, что фундаментом для роста крупнейшего индекса стали 11 компаний (около 35%), которые превзошли общие показатели. Среди лидеров оказались бумаги Microsoft, JPMorgan, UnitedHealth, Walt Disney, Boeing, American Express, Exxon Mobil и Cisco.

Анализ событий, «распаковка» компаний, портфели топ-фондов — в нашем YouTube-канале