«Октябрьское проклятье» финансовых рынков: страшилка или сигнал к бегству

С начала сентября основной американский биржевой индекс S&P 500 упал более чем на 1,5%, а рост индекса Мосбиржи почти достиг 3%. Впереди октябрь, но с учетом рисков, которые несет денежно-кредитная политика ФРС США, пандемия коронавируса и ситуация вокруг китайского застройщика Evergrande, сложно сказать, каким он будет для рынков.

К тому же среди инвесторов есть поверье, которое еще называют «эффектом октября». В этом месяце произошло несколько крупных обвалов, вошедших в историю, в связи с чем некоторые игроки верят, что акции имеют тенденцию к снижению в течение октября.

Мы проанализировали на цифрах «эффект октября» и выяснили, почему это, скорее, психологическое ожидание, чем реальное явление.

Банковская паника 1907 года

Первый финансовый кризис XX века был вызван спекулятивными действиями трастов и банков, которые торговали с высокой долей заемных средств. В итоге неудачные действия привели к панике на рынке, а вкладчики стали забирать свои средства, потеряв доверие к банковской системе. Cнижение ликвидности у банков привело к дальнейшему падению фондового рынка.

В США центрального банка тогда не существовало, и ведущие финансисты (в первую очередь Джон Пирпонт Морган — основатель J.P. Morgan) вмешались и вложили порядка $200 млн деньгами в резервы банков и трастовых фондов для подавления паники. Это событие стало толчком для создания Федеральной резервной системы, которая образовалась в 1913 году. Индекс Dow Jones в результате этих событий, которые начались в октябре, потерял почти 15%.

«Великая депрессия»

Период, предшествующий самому затяжному кризису в истории США, называли «ревущие 1920-е». Реальный ВВП страны вырос с $688 млрд в 1920 году до $977 млрд в 1929-м, ВВП на душу населения вырос с $6460 до $8016, а безработица была ниже 4%.

Бурный рост уровня жизни привел к развитию фондового рынка, на который хлынуло население. Тогда получила популярность маржинальная торговля , которая позволяла торговать на заемные средства. И это привело к надуванию пузыря, который лопнул в октябре 1929 года. 24 октября наступил «черный четверг», который привел к падению индекса Dow Jones на 11%.

В пятницу инвесторы немного выкупили падение, однако на следующей неделе их ожидало разочарование. В «черный понедельник» 28 октября индекс Dow Jones упал на 13,5%, в «черный вторник» 29 октября — еще на 12%. Всего за три года индекс потерял 90% своей стоимости. Вернуться к пиковым отметкам удалось лишь в 1954 году.

«Черный понедельник» 1987 года

Еще один биржевой крах пришелся на октябрь 1987 года. За три дня с 14 октября индекс Dow Jones потерял 262 пункта, или 12%. Случилось это на фоне изменений налогового законодательства США и слухов о росте напряженности в Персидском заливе. В «черный понедельник», 19 октября, Dow Jones рухнул на 25% — американский рынок потерял около $500 млрд стоимости за один день.

Одной из причин однодневного краха рынка называют технический сбой компьютерной системы по автоматизированному исполнению заявок. Торговые стратегии привели к лавинообразной продаже бумаг, ориентируясь на «медвежью» конъюнктуру рынка. Также среди причин выделяют неликвидность и пузырь на ипотечном и кредитном рынках.

Падение в октябре 2018 года

«Октябрьское проклятье» какое-то время не беспокоило инвесторов, но снова дало о себе знать относительно недавно. В 2018 году индекс S&P 500 с начала октября по конец года потерял около 20%. Тогда на падение рынков влияло сразу несколько факторов: повышение ключевой ставки ФРС, торговая война между США и Китаем, прогнозы замедления мировой экономики от МВФ. Всего за октябрь фондовый рынок США потерял около $2 трлн.

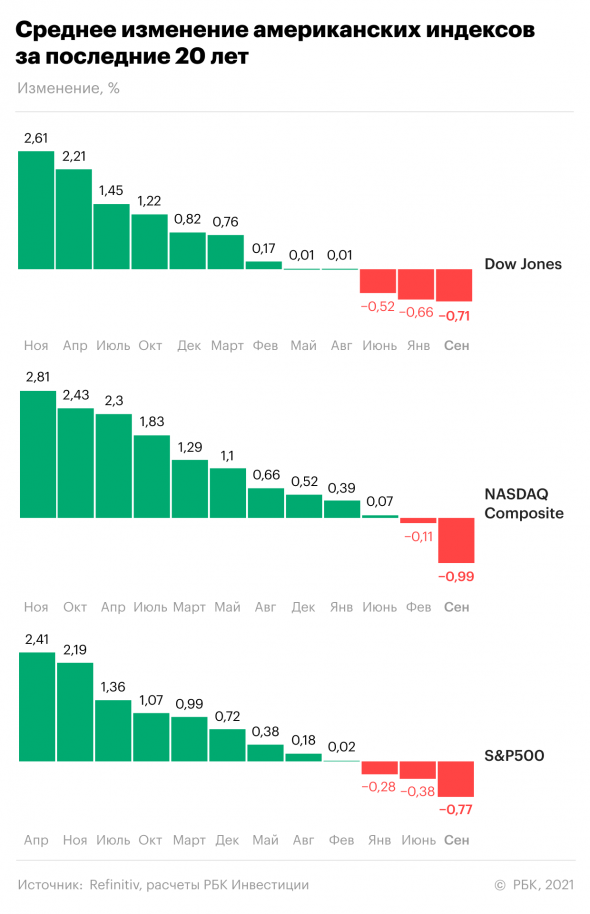

Однако все эти события не означают, что в октябре обязательно должен быть обвал рынка. Согласно исследованию, проведенному «РБК Инвестициями», худший месяц для американских рынков — сентябрь. За последние 20 лет октябрь для фондовых индексов — один из лучших месяцев. S&P 500 в среднем рос на 1,22%, Dow Jones — на 1,22%, NASDAQ Composite — на 2,43%.

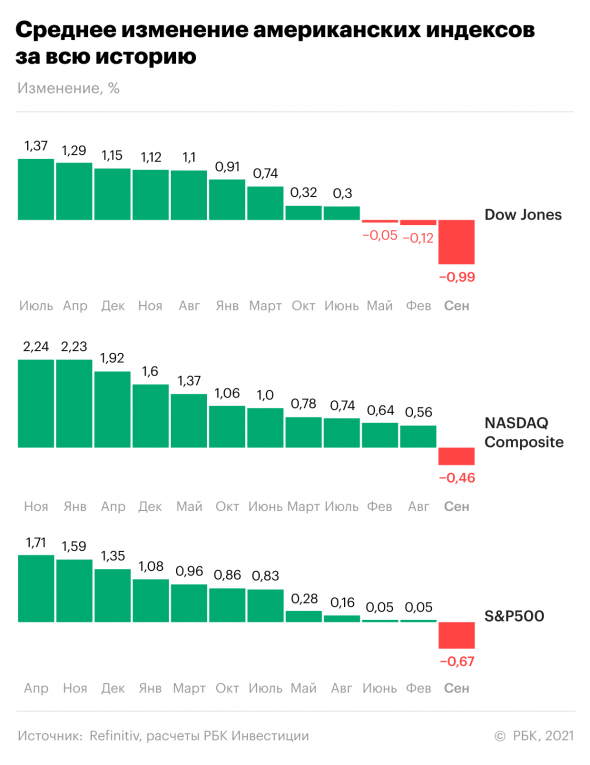

За всю историю наблюдений октябрь тоже нельзя назвать опасным месяцем для инвестиций. В среднем индекс Dow Jones рос на 0,32%, S&P 500 — на 0,86%, NASDAQ Composite — на 1,06%.

Для российских индексов октябрь также нельзя назвать ужасным. Данные за последние 20 лет свидетельствуют о росте индекса Мосбиржи в среднем на 0,65%, долларовый РТС также показывает рост — на 0,36%. Если рассматривать статистику за всю историю расчетов индексов, то индекс Мосбиржи рос на 1,57%, РТС — на 1,09%.

Но стоит признать, что октябрь действительно более волатильный месяц, чем другие. Согласно данным LPL Financial, в октябре S&P 500 чаще, чем в другие месяцы, демонстрирует однодневные изменения в 1% или более. Отчасти это можно объяснить тем фактом, что октябрь предшествует выборам в США (президентским или в конгресс) в начале ноября раз в два года. Однако повышенная волатильность не означает падения индекса. Со статистической точки зрения худший месяц для рынков — сентябрь.

Основатель исследовательской компании Fundstrat Global Advisors Томас Ли в интервью CNBC предупредил, что в октябре инвесторы могут столкнуться с коррекцией в 10%. Он объясняет уязвимость рынков нарастающими рисками ужесточения денежно-кредитной политики, а также неопределенностью, связанной с пандемией коронавируса и сезоном гриппа.

Bloomberg также выделяет среди рисков коррекции то, что индекс S&P 500 находится вблизи важного технического уровня — 50-дневной скользящей средней. Это усредненное значение индекса за выбранный период (в данном случае 50 дней), которое помогает трейдерам при определении тренда. Если базовый актив торгуется выше скользящей — тренд «бычий», если ниже — «медвежий».

В начале недели индекс S&P 500 ненадолго опустился ниже этого уровня, однако инвесторы выкупили просадку. Долгое нахождение под скользящей может привести к тому, что торговые роботы начнут продавать акции, что приведет к еще большему снижению.

Анализ событий, «распаковка» компаний, портфели топ-фондов — в нашем YouTube-канале