Продать акции и не пожалеть: 6 стратегий продажи ценных бумаг с прибылью

Существует огромное количество статей и курсов о том, как покупать акции. Однако для большинства инвесторов и трейдеров самый волнительный момент на рынке — продажа бумаг. В такие моменты человек борется со страхом и жадностью, руководствуясь эмоциями вместо здравого смысла. Давайте разберемся, как системно подходить к процессу продажи акций, чтобы эмоции не влияли на наши решения.

В конце августа в США пройдет собрание крупнейших банкиров и представителей ФРС, где с высокой вероятностью мы услышим заявления об ужесточении кредитно-денежной политики, что, на мой взгляд, неизбежно приведет к коррекции на рынках. Другими словами, у нас есть еще несколько недель, чтобы пересмотреть свои портфели и решить, от каких активов пора избавиться.

Я опишу лучшие стратегии продажи акций, которые сам успешно применяю, чтобы вы могли выбрать наиболее подходящую для каждой бумаги в своем портфеле. Стоит отметить, что я рассмотрю ситуации фиксации прибыли — когда мы продаем дороже, чем купили.

1. При перекупленности бумаг по мультипликатору P/E

На мой взгляд, показатель мультипликатора P/E больше 20 для компаний стоимости и больше 40 для компаний роста — критерий для продажи. P/E каждой отдельной компании я сравниваю со средним P/E по отрасли. Например, показатель P/E для компании NVIDIA — 92,89. В то же время средний по отрасли — 68,8.

Р/Е (Price/Earnings или цена/прибыль) — отношение рыночной стоимости компании к ее годовой прибыли. Один из основных показателей, применяемых для сравнительной оценки инвестиционной привлекательности компаний. Чем меньше показатель данного мультипликатора, тем более привлекательна компания.

Акции роста — бумаги компаний, которые растут темпами, опережающими средний рыночный рост. Это молодые, быстро развивающиеся компании, которые обычно не платят дивиденды.

Акции стоимости — противоположность акциям роста. Если смотреть на ключевые показатели, как, например, дивиденды или прибыль, то такие компании существенно недооценены рынком в силу внешних факторов.

В целом превышение не критичное, но подобное значение P/E для меня слишком высокое. Мультипликатор показывает, что деньги, инвестированные в NVIDIA, вернутся через 92 года. Очевидно, что акции сильно перекуплены, хотя по финансовым показателям компания довольно привлекательна.

2. При ребалансировке портфеля

Ребалансировка — процесс, когда мы продаем те акции в портфеле, которые выросли слишком сильно и их объем в портфеле превышает заранее установленные нами границы. Например, бумаги сильных компаний я держу в портфеле не больше 5%. Пример такой компании — Microsoft.

Данный вес в 5% от портфеля я выделяю для прибыльных компаний с историей, но благодаря небольшой доле мои вложения не будут зависеть от динамики отдельных акций. Таким образом, инвестиционный портфель становится более устойчивым к непредвиденным ситуациям.

Раз в квартал я делаю ребалансировку портфеля, если вижу, что за счет роста цены доля Microsoft в моем портфеле оказалось больше 5%. В таком случае я продаю столько акций, чтобы пропорция бумаг вернулась обратно к 5%.

3. При получении сверхприбыли — 100% и более

Одна из самых приятных стратегий работает редко, но метко. Суть в том, чтобы при достижении прибыли по бумагам 100% продать половину акций, тем самым вернуть себе все инвестированные в компанию деньги. Остальная половина, по сути, становится бесплатной. Держать ее можно сколько угодно времени и фиксировать прибыль можно в любой момент. Особенно полезно это делать в моменты коррекции, ведь, продав «бесплатный актив», мы получаем деньги для покупки других подешевевших активов.

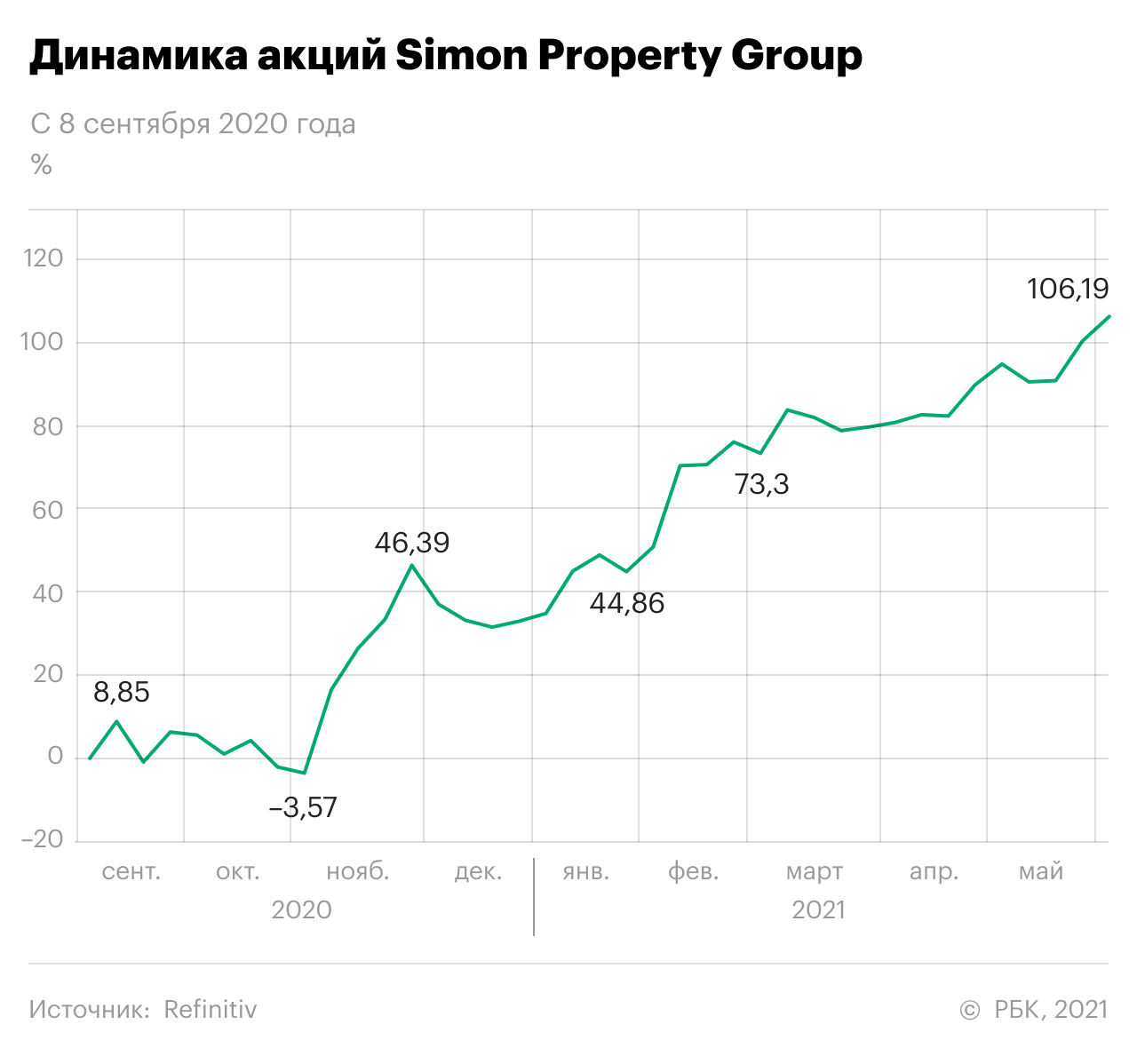

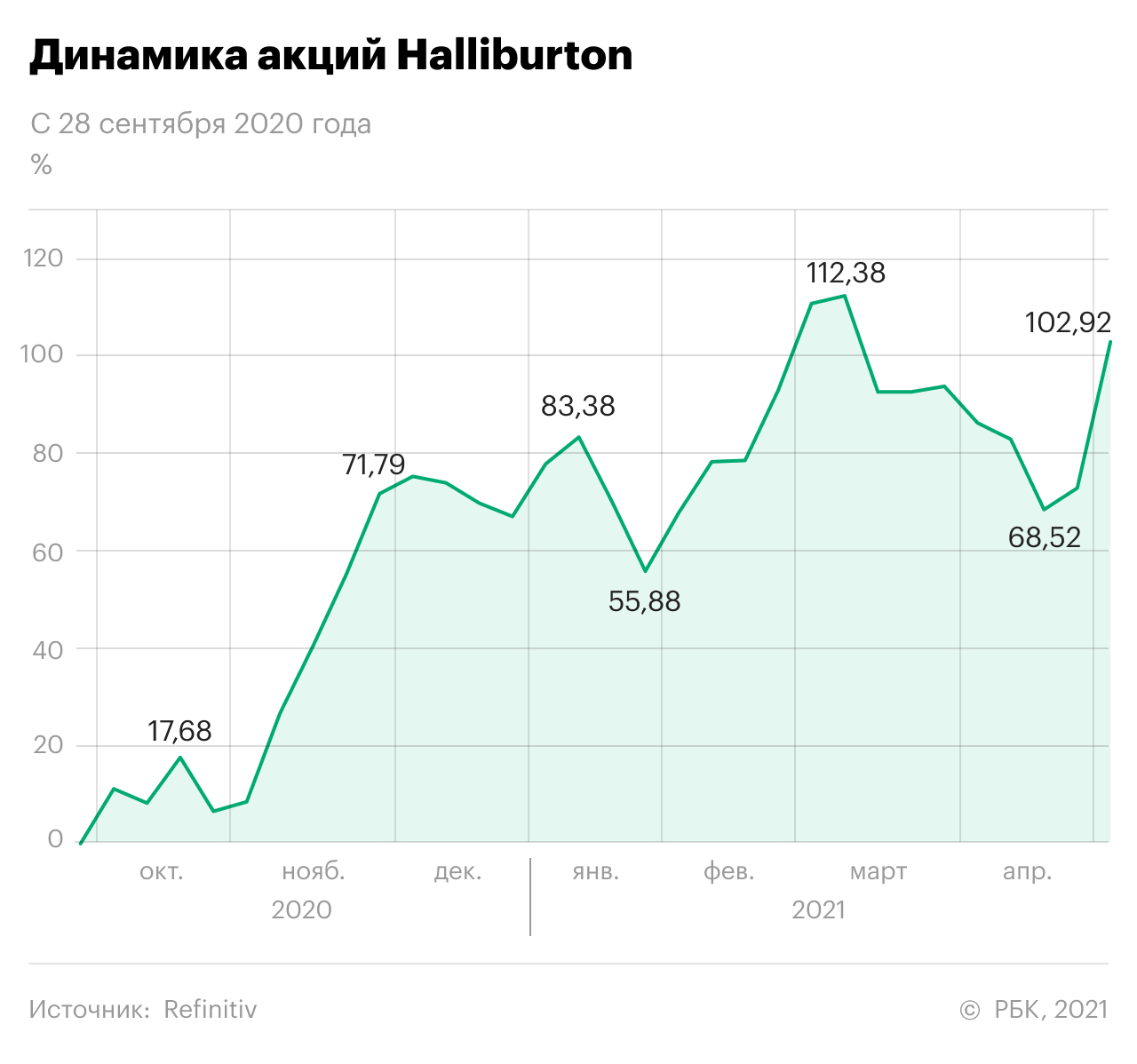

Данную стратегию я успешно реализовал в 2021 году по тем бумагам, которые были куплены при коррекции в 2020 году. В частности, это акции компаний Simon Property и Halliburton. Акции первой я приобрел по 65,27$ в августе прошлого года, продал по 130,54$ в июне текущего. Акции Halliburton были куплены по 11,16$ в мае 2020 года, а проданы в мае текущего года по 22,8$.

Эта стратегия требует смелости и внутренней дисциплины, ведь, получив 100% доходности, сразу же появится соблазн подождать еще немного и заработать 110%, 120% и 200%. Поэтому многие инвесторы лишают себя хорошей прибыли, а потом жалеют об упущенных возможностях.

4. При появлении серьезных фундаментальных рисков для компании

Под фундаментальными рисками я подразумеваю, например, принятие законов, ограничивающих деятельность компании. Например, для табачных компаний фундаментальные риски несут ограничения мест для курения и снижение уровня смол. Для нефтяных компаний — ужесточение экологических норм.

Фундаментальным риском для акций также может стать допэмиссия или снижение дивидендов для «аристократов». По данным Refinitiv, бумаги «Аэрофлота» в октябре прошлого года потеряли в цене почти 20% в период допэмиссии, а акции «дивидендного аристократа» AT&T потеряли 5,8% после сообщения о снижении дивидендного коэффициента.

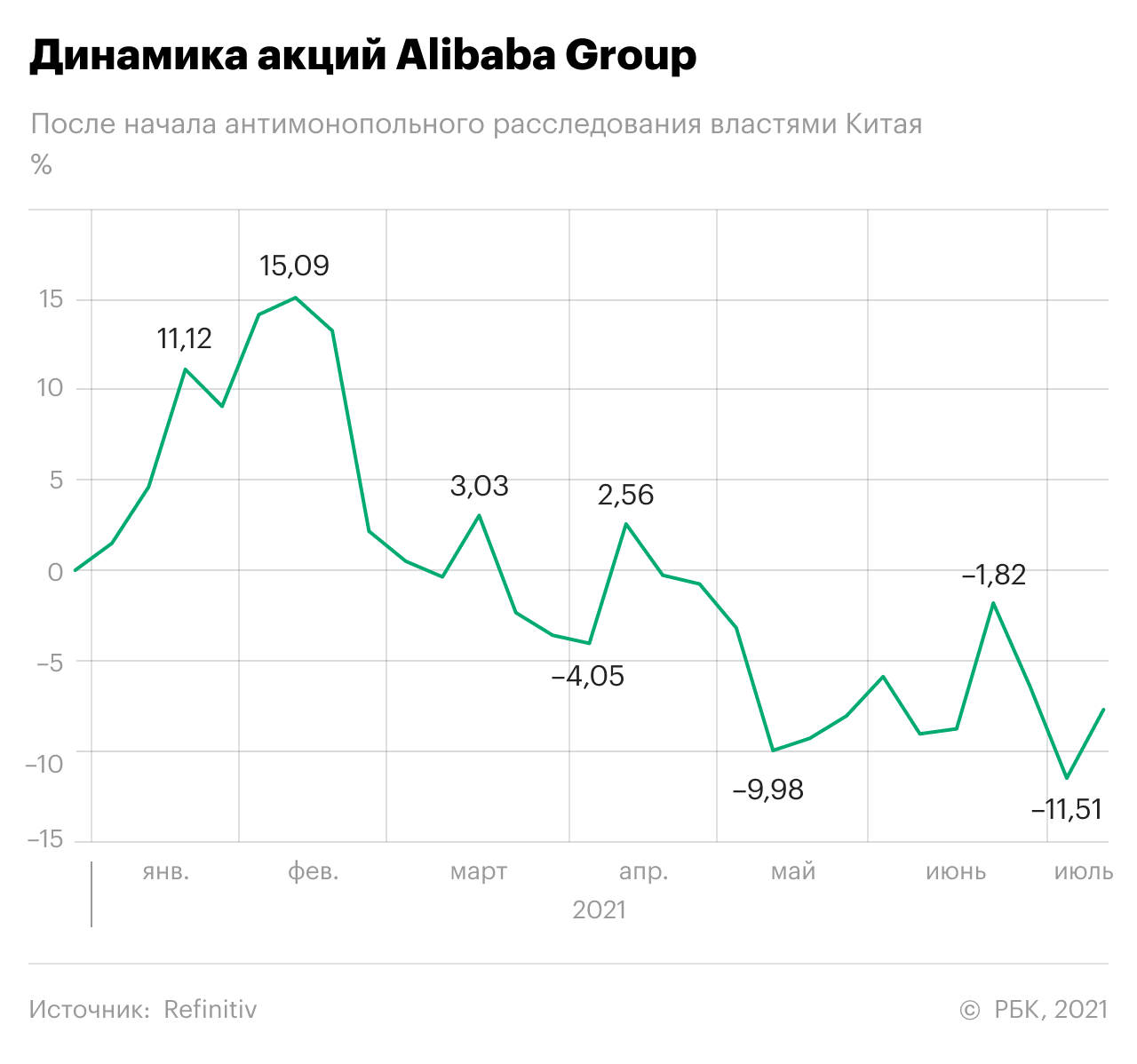

Еще одним серьезным риском являются судебные процессы со стороны государства, в первую очередь — от антимонопольных ведомств. Для таких стран, как Китай и Россия, любые претензии со стороны государства — это повод насторожиться, потому что давление может привести к фатальным для компании последствиям: банкротству, национализации или разделению.

Подобный спад произошел с акциями Alibaba после начала антимонопольного расследования со стороны властей Китая в декабре 2020 года. За месяц до этого регуляторы Китая уведомили Ant Group о том, что она может не соответствовать требованиям листинга, поэтому IPO Ant Group было отменено. По данным Refinitiv, акции Alibaba обвалились на 33,44% от исторических максимумов и на 11,51% после начала расследования.

5. Непропорциональный уровень долга компании

Сейчас, когда инвесторы ждут роста ставки в США, контроль за уровнем долга компаний, находящихся в портфеле, считаю ключевым моментом. Рост процентной ставки приведет к росту стоимости новых кредитов, и перекредитовываться компаниям станет сложнее. Это повлечет за собой снижение эффективности и банкротство отдельных компаний.

Если в вашем портфеле есть компании, у которых из года в год растет долговая нагрузка, особенно если при этом они еще и платят высокие дивиденды (коэффициент Divident Payout Ratio более 30%), то я бы подумал о продаже таких акций и замене их на бумаги компаний с умеренной долговой нагрузкой.

6. При достижении горизонта инвестирования

В своем спекулятивном портфеле по каждой бумаге я прописываю цель и горизонт планирования. Эти два параметра помогают мне вовремя балансировать портфель. Если мы подошли к ранее заданному горизонту, а акция не дошла до плановой цены и даже не стремится к ней — надо продавать. Мой свежий пример — акции компании Xerox.

Я приобрел акции в сентябре 2020 года в расчете на достижение допандемического уровня. Акции Xerox за это время показали динамику хуже средних рыночных значений, поэтому было принято решение о фиксации прибыли и продаже бумаг.

Ключевой момент — данная стратегия относится только к спекуляциям. Если вы придерживаетесь по данной бумаге инвестиционной стратегии, то надо посмотреть на фундаментальные характеристики компании и понять, что сдерживает рост, а разобравшись, возможно, вы увеличите горизонт планирования и не станете ее продавать.

Подводя итог, стоит сказать, что, покупая акцию той или иной компании, сразу продумайте стратегию выхода из нее. Чтобы не забыть и не поменять решение, ведите дневник инвестора в форме Exсel. И помните, что портфель — это не статичная конструкция, он требует вашего внимания, ребалансировки и фиксации прибыли.

Точка зрения авторов, статьи которых публикуются в разделе «Мнение профи», может не совпадать с мнением редакции.