ViacomCBS расстроил инвесторов и рухнул на 56%. Отыграют ли акции обвал?

Стоимость бумаг 22 марта 2021 года: $100,34 за акцию

Стоимость 29 марта 2021 года: $43,86 за акцию

Динамика: -56,3%

Причина обвала: выпуск новых акций, понижение прогноза по акциям компании, распродажи больших пакетов акций ViacomCBS, принадлежавших фонду Archegos Capital

Плюсы: фокус на потоковом вещании, дивиденды с хорошей доходностью, относительная недооцененность по мультипликаторам

Риски: снижение популярности акций хай-тек и стриминговых компаний, высокая конкуренция, отток клиентов из кабельного ТВ, стагнация показателей

Американский медиаконгломерат ViacomCBS работает в индустрии кабельного и стримингового ТВ, снимает фильмы и сериалы. Среди активов компании:

- сети кабельного ТВ — MTV, Nickelodeon, Comedy Central, Showtime, Pluto TV и другие (около 50% выручки);

- телевизионная сеть CBS (примерно 40% выручки);

- студия Paramount, которая на сегодняшний день владеет библиотекой из 2500 фильмов, включая серии «Миссия невыполнима» и «Трансформеры» (10% выручки);

- стриминговый сервис Paramount+.

Ранее ViacomCBS также владел издательским домом Simon and Schuster, однако в конце 2020 года сообщил, что достиг соглашения о его продаже.

ViacomCBS привлек внимание инвесторов на предпоследней неделе марта 2021 года. Всего за пять рабочих дней, с 23 по 29 марта, акции компании рухнули в общей сложности на 55%. За это время котировки изменились со $100,34 до $45,1 за одну ценную бумагу. Для сравнения, во время «пандемического» обвала 2020 года акции компании потеряли 40,5%.

Почему акции ViacomCBS обвалились: допэмиссия, негативный прогноз, распродажа крупного хедж-фонда

У акций было несколько поводов для снижения, отмечает газета The New York Times.

- Руководство ViacomCBS решило, что для развития стримингового бизнеса компании нужно дополнительное финансирование. Для этого компания выпустила на рынок новые акции — 20 млн обыкновенных акций класса В (VIAC) по $85 за ценную бумагу и 10 млн привилегированных акций серии A (VIACP) по цене $100. Акции серии А — конвертируемые. 1 апреля 2024 года их владельцы вместо них автоматически получат определенное число акций класса В.

Этот шаг имел неприятные последствия, пишет The New York Times. Когда компания выпускает новые акции, это обычно размывает долю текущих акционеров. И это не понравилось инвесторам.

- Вторым поводом стал прогноз одной из самых влиятельных исследовательских фирм Уолл-стрит MoffettNathanson. В отчете компании ставилась под сомнение слишком высокая стоимость компании и понижалась рекомендация до «продавать». Акции должны стоить всего $55, сказал соучредитель компании Моффет Натансон.

- На этом фоне акции ViacomCBS устремились вниз, что вызвало трудности у хедж-фонда Archegos Capital. Ранее фонд купил акции компании на средства, взятые взаймы у брокеров — Morgan Stanley, Goldman Sachs и других банков. Из-за падения котировок Archegos Capital начал нести убытки, и банки потребовали, чтобы Archegos увеличил сумму залога. Однако тот не смог выполнить маржинальные требования брокеров. Банки были вынуждены закрывать позиции фонда, чтобы ограничить собственные потери. В результате еще больше обвалились акции ViacomCBS.

Акции ViacomVBS сильно росли с начала года и до обвала. Почему?

ViacomCBS начал 2021 год сильным ралли. С начала года и до обвала акции компании прибавили почти 170%, в результате чего сумели не только достичь предкризисных уровней, но и намного превысить их. За год рост составил 790% — с $11,28 до $100,34 за одну ценную бумагу.

Резкое движение вверх началось после того, как компания сосредоточила внимание на собственном стриминговом сервисе. ViacomCBS сильно пострадал из-за оттока пользователей кабельного телевидения. Поэтому 4 марта конгломерат запустил потоковую службу Paramount+ — обновленную версию CBS All Access.

«Акции ViacomCBS росли на надеждах, что компания задействует контент, чтобы конкурировать на равных с Netflix. Стриминг был одной из основных идей stay-at-home [во время пандемии]», — рассказал «РБК Инвестициям» аналитик группы компаний «Финам» Леонид Делицын. Он отметил, что по той же причине 130% прибавили акции Spotify, ранее долго остававшиеся без движения.

Что поможет акциям ViacomCBS восстановиться

Развитие стримингового сервиса и дополнительная ориентация на показы спортивных состязаний

Стриминговый бизнес поддержит рост компании в ближайшие годы, считает аналитик по международным рынкам General Invest Михаил Смирнов. На конец 2020-го число подписчиков стримингового сервиса составило 30 млн, что на 56% больше, чем годом ранее (если брать данные по CBS All Access). В компании ожидают, что к 2024 году у Paramount+ будет 65–75 млн клиентов, а выручка от сервиса достигнет $7 млрд. Для сравнения, совокупный доход компании по итогам минувшего года составил $25,3 млрд, отметил эксперт.

По мнению аналитика G.research Джон Тинкера, на результаты компании также положительно повлияет решение компании купить права на показ итальянской футбольной серии A и Кубка Италии по футболу (Coppa Italia). Они дополнят существующий портфель стримингового сервиса Paramount + и будут выгодно отличать эту услугу от аналогичных услуг Netflix и Apple, которые ориентированы на развлечения, а не на спорт, пояснил он.

«Успешная реализация данного проекта (в сочетании с другими усилиями по цифровой трансформации) действительно могут стать существенным драйвером роста для компании на ближайшие пять лет», — сделал вывод Смирнов.

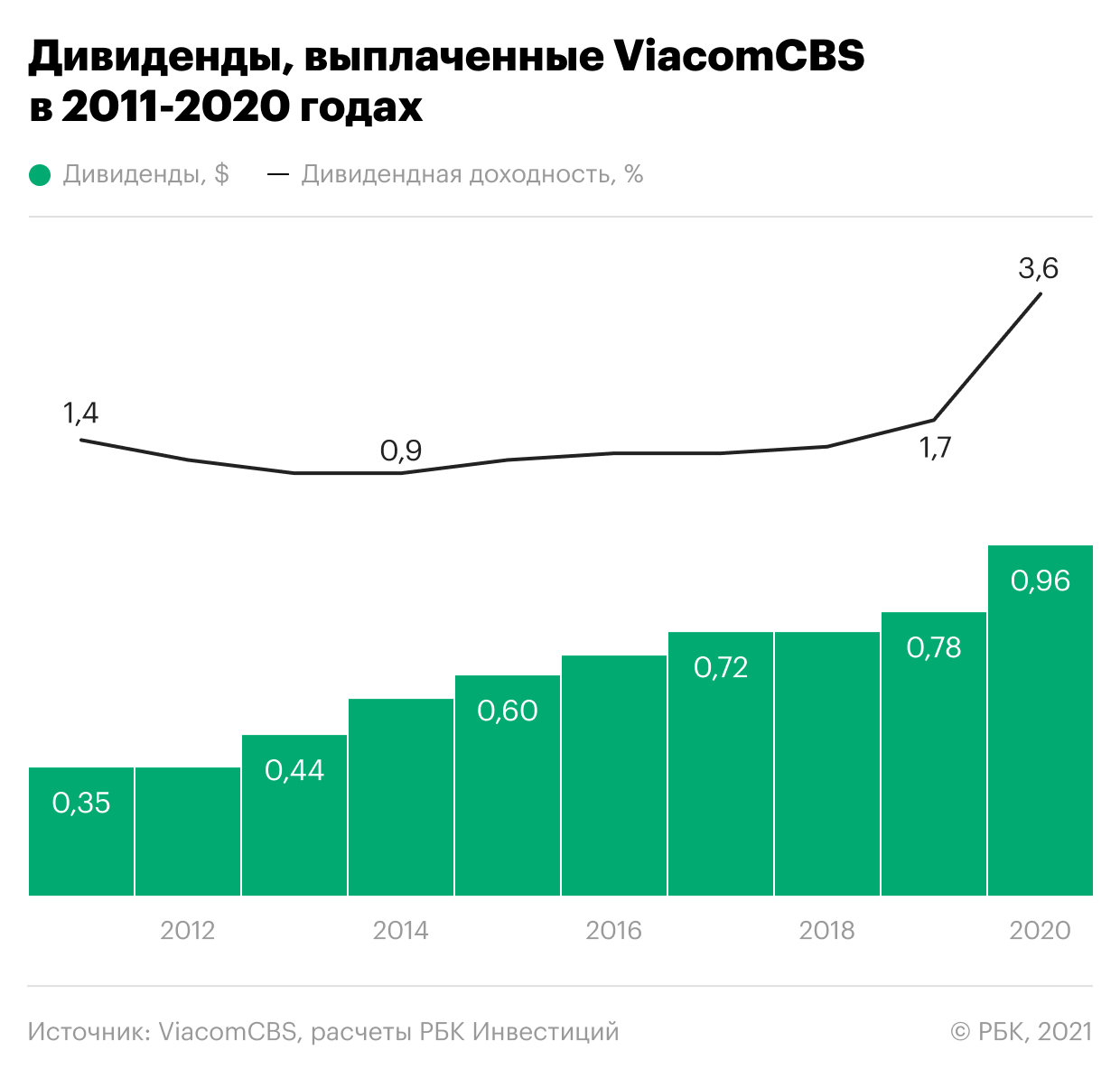

Дивиденды ViacomCBS выше среднего по сектору

Привлечь инвесторов могут дивиденды . ViacomCBS платит их ежеквартально с 2006 года и увеличивает выплаты с 2009-го. В 2020 году общая сумма, которую компания выплатила акционерам, составила $0,96 на акцию. При среднегодовой цене акций в $26,78 это дает доходность в 3,6% — довольно высокую для сектора в США, где средний показатель составляет 1,8%.

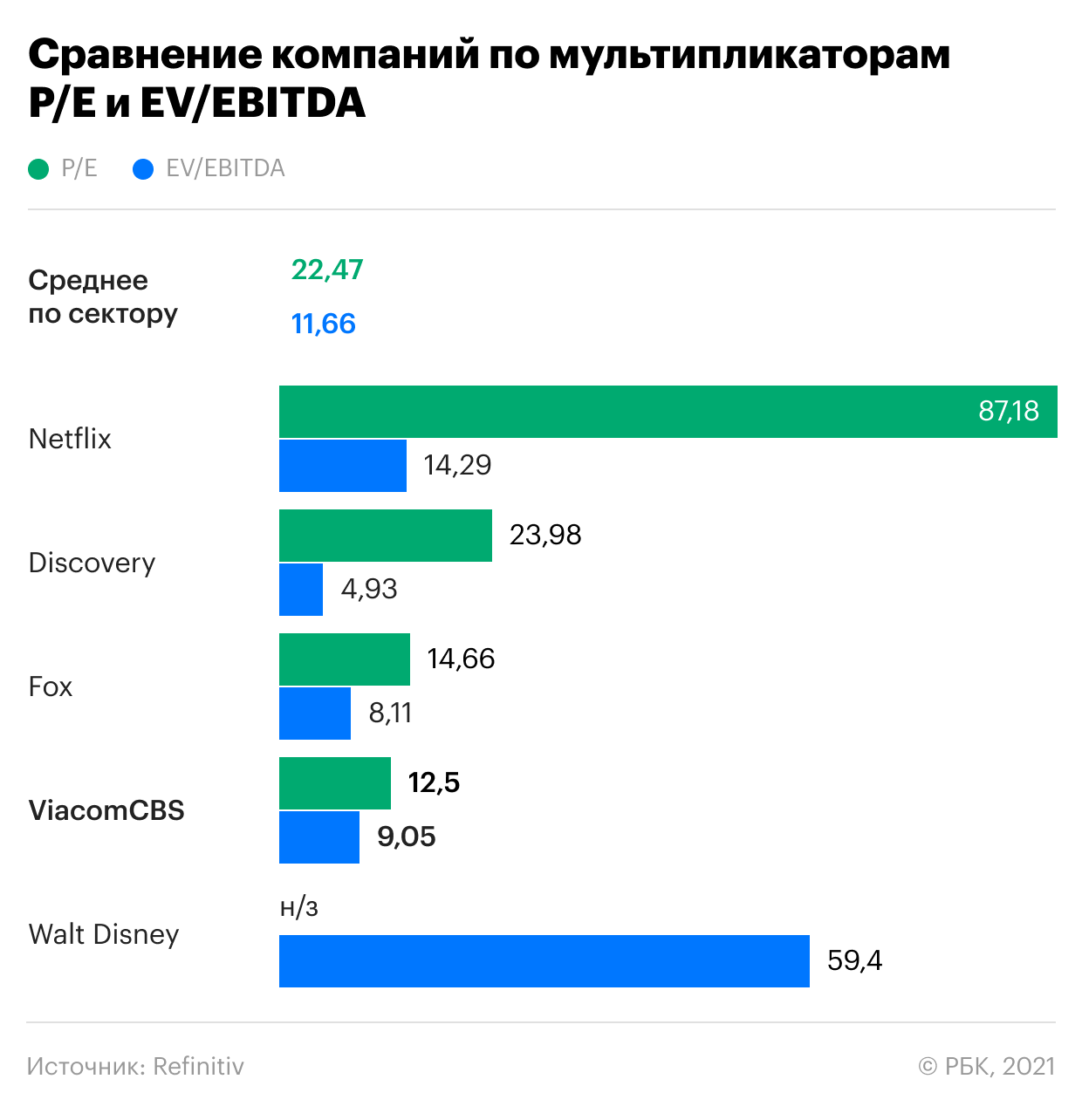

Компания недооценена по мультипликаторам

Мультипликаторы медиахолдинга показывают, что компания недооценена по сравнению с аналогичными компаниями сектора. По данным сервиса Refinitiv, коэффициент P/E у ViacomCBS составляет 12,5х. Для сравнения, в среднем по сектору показатель равен 22,47х. Ниже среднего у холдинга также EV/ EBITDA — 9,05х против 11,66х в секторе.

Что сыграет против акций ViacomCBS

ViacomCBS старается закрепиться на высококонкурентном рынке

ViacomCBS принял решение развиваться в сегменте, где уже существует высокая конкуренция. Среди конкурентов компании такие гиганты, как:

- Netflix с количеством платных подписчиков на конец 2020 года 204 млн;

- Disney+ — 94,9 млн подписчиков на начало 2021 года;

- HBO Max от AT&T — 37,7 млн;

- Peacock от Comcast — 33 млн.

По мнению аналитика инвестиционной компании Loop Capital Алана Гулда, компании будет сложно пробиться, так как «потоковыми сервисами по умолчанию в большинстве домов будут Netflix, Disney + и Amazon Prime».

Темпы развития стримингового сервиса отстают от угасания кабельного ТВ

Отток пользователей из кабельного ТВ происходит уже несколько лет, в то время как стриминговый бизнес ViacomCBS все еще находится на ранней стадии. Сейчас неясно, сможет ли стриминговый бизнес компании развиваться достаточно быстро и прибыльно, чтобы компенсировать дальнейшее возможное угасание других сегментов, обращает внимание Михаил Смирнов из General Invest.

Финансовые показатели стагнируют, у компании большой долг

К тому же основные показатели бизнеса ViacomCBS не слишком впечатляют. Годовая выручка компании за три года снизилась на 7,3% — с $27,3 млрд в 2018 году до $25,3 млрд по итогам 2020-го. Чистая прибыль уменьшилась за это время с $3,5 млрд до $2,4 млрд.

Компания пострадала во втором-третьем кварталах 2020 года из-за пандемии, когда были вынуждены закрыться телестудии, киностудии и кинотеатры, были отменены массовые «живые» мероприятия. Кроме того, снизилась выручка от рекламы, так как компании по всему миру в целом сокращали затраты на эту статью расходов. Правда, на карантине люди начали больше смотреть телевидение, что позволило ViacomCBS отчасти компенсировать падение.

Согласно консенсус-прогнозу, выручка компании в среднем будет расти на 3,5% в год, тогда как по отрасли прогнозируется рост на 4,6%. По прибыли прогноз составляет 5,1% в год против 16,3% в среднем по отрасли.

У ViacomCBS также высокий долг — $19,73 млрд, а денежных средств и их эквивалентов — $2,98 млрд. Это дает соотношение чистый долг/ OIBDA в 3,3х, что превышает уровень в 2х, который обычно не беспокоит инвесторов.

Что будет с акциями: эксперты не верят в потенциал ViacomCBS

Эксперты не слишком позитивно настроены по отношению к акциям ViacomCBS — даже после 70%-ного падения котировок.

В «БКС Мир инвестиций» считают, что коррекция в бумагах компании была ожидаемой. Стремительный рост акций с начала года не был оправдан фундаментальными показателями — даже позитивом в отношении стримингового сервиса Paramount+, написали эксперты в обзоре. По их мнению, отчасти он был вызван закрытием коротких позиций , число которых составляло 19% от общего объема акций, предположили в инвестиционной компании.

«На текущий момент акции компании выглядят, скорее, справедливо оцененными», — согласен Михаил Смирнов. В долгосрочной перспективе рост будет зависеть от того, насколько результативными станут шаги компании по трансформации своего бизнеса в ближайшие год-два.

«Это «сложный переход» для ViacomCBS — компания отходит от своей традиционной бизнес-модели кабельного телевидения к области, которая требует больших капиталовложений», — сказал в связи с этим Моффет Натансон, который дает прогноз по акциям в $55 за бумагу.

«Несмотря на стремительный рост интереса к стриминговым сервисам, в ближайшее время не стоит ждать восстановления прежних позиций — с начала года рынок оказался перегрет», — считает управляющий директор ИК «Универ Капитал» Артем Лютик.

К тому же благодаря фискальным стимулам в 2021 году ожидаются высокие темпы роста ВВП США. «Инвесторы на этом фоне могут обратить внимание на акции из более «классических» секторов и отраслей — производство, добывающая отрасль, потребительские товары, банки, ретейл и т. д.», — добавил Смирнов.

Больше новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»