«Мир на грани энергетического кризиса». Это плюс для нефтегазовой отрасли

Игорь Шимко

АССА, генеральный директор NZT Rusfond

Сейчас нефтегазовая отрасль испытывает тяжелый структурный дефицит. Не исключено, что доступность энергоносителей станет самой важной темой для инвестиционного сообщества в следующие годы. Недостаток сырья на рынке может стать долгосрочным последствием пандемии. Мир стоит на грани большого энергетического кризиса. От этого могут выиграть такие компании, как Schlumberger и Halliburton.

Фундаментальные предпосылки для кризиса назревали в последние годы после спада «сланцевой революции» в США 2004–2014 годов. Тогда США начали активно разрабатывать сланцевые месторождения и стали крупнейшим добытчиком нефти в мире. На рынке образовался избыток нефти, и цены на нее обрушились. После этого инвестиции в поиски сланцевой нефти и разработку пластов снизились. К данному моменту запасы сланцевой нефти в США истощаются. И вместе со снижением капитальных вложений (CAPEX) в этой отрасли может случиться энергетический кризис.

CAPEX — капитальные вложения какой-либо компании в создание новых производственных мощностей и поддержку уже имеющихся в работоспособном состоянии. В данном случае инвестиции в разведку и добычу сланцевой нефти.

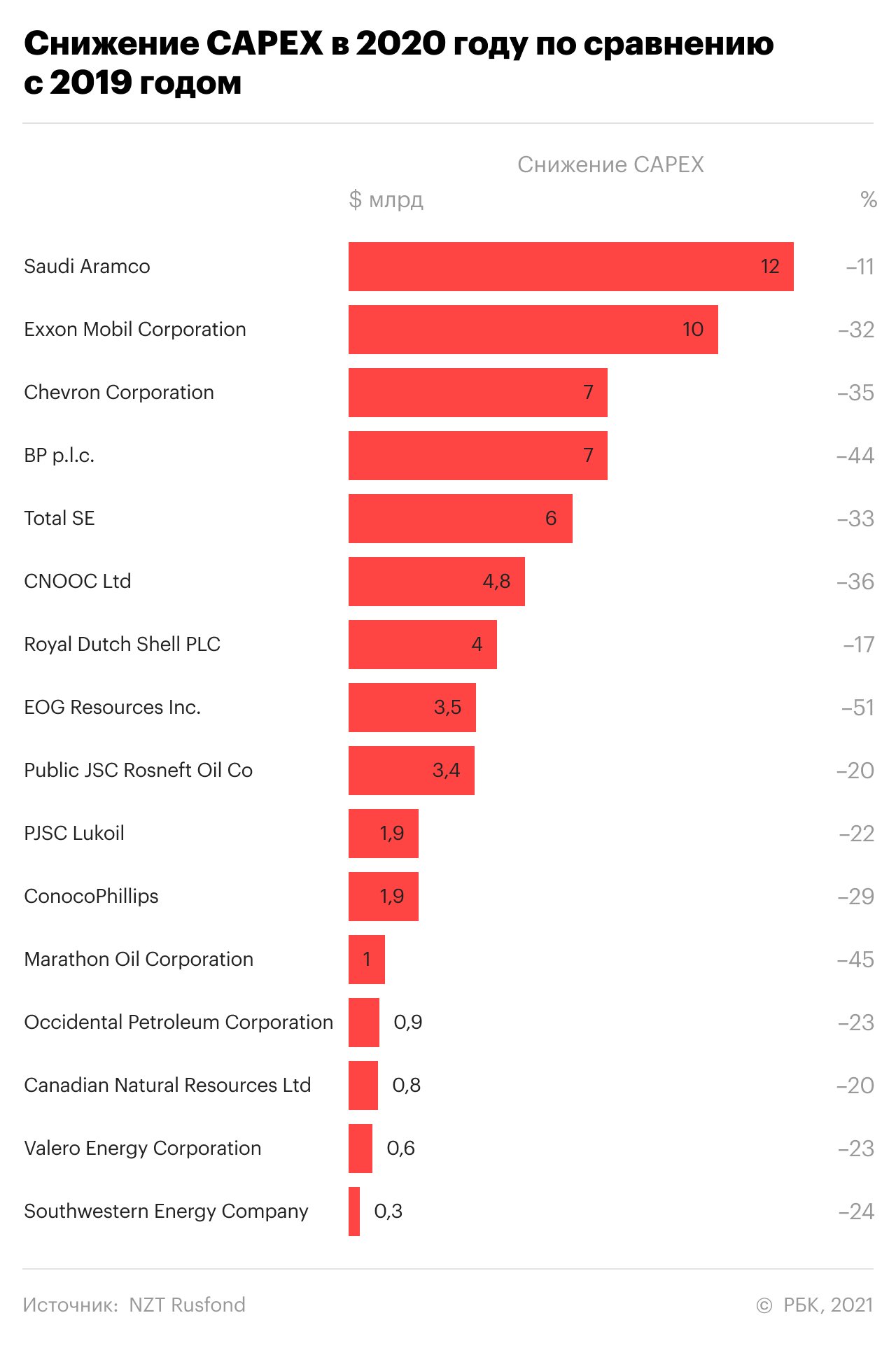

По данным свыше 70 крупнейших мировых компаний из нефтегазового сектора, включая добывающие интегрированные компании, нефтесервисные компании, компании, предоставляющие инфраструктуру нефтепроводов и хранилищ, и НПЗ, сейчас отрасль недополучает десятки миллиардов долларов инвестиций по всему миру. В США CAPEX снизился на 30–40% за 2020 год по отношению к 2019 году.

Когда потребуется резко нарастить нефтепродукты на рынке, это будет невозможно сделать. Причина в том, что компании просто не успеют вложить достаточное количество денег, чтобы обеспечить разведывательное бурение, поддержку падающего дебита скважин, замену устаревшего оборудования, новые трубы и хранилища, мощности НПЗ. Добыча ОПЕК+, вероятно, восстановится, а в странах, не входящих в коалицию, быстро сократится. До сих пор добыча в странах, не входящих в ОПЕК+, снижалась. Остановленные скважины были в основном старыми и экономически невыгодными.

Дебит скважины — объем продукции, добываемой из скважины за единицу времени (секунду, сутки, час и так далее)

Евгений Ковган

руководитель проекта в нефтесервисной компании

Спад в ценах и ожидания слабых денежных притоков от основной деятельности заставили производителей свернуть почти все новые буровые работы. В мире 37% буровых станков не работает за пределами США и Канады. В США за полгода встала половина мощностей, количество флотов гидроразрыва пласта (ГРП) находится на исторически минимальных отметках. Поэтому вероятность того, что в ближайшие два года добыча на сланцевых месторождениях США останется на том же уровне, маленькая.

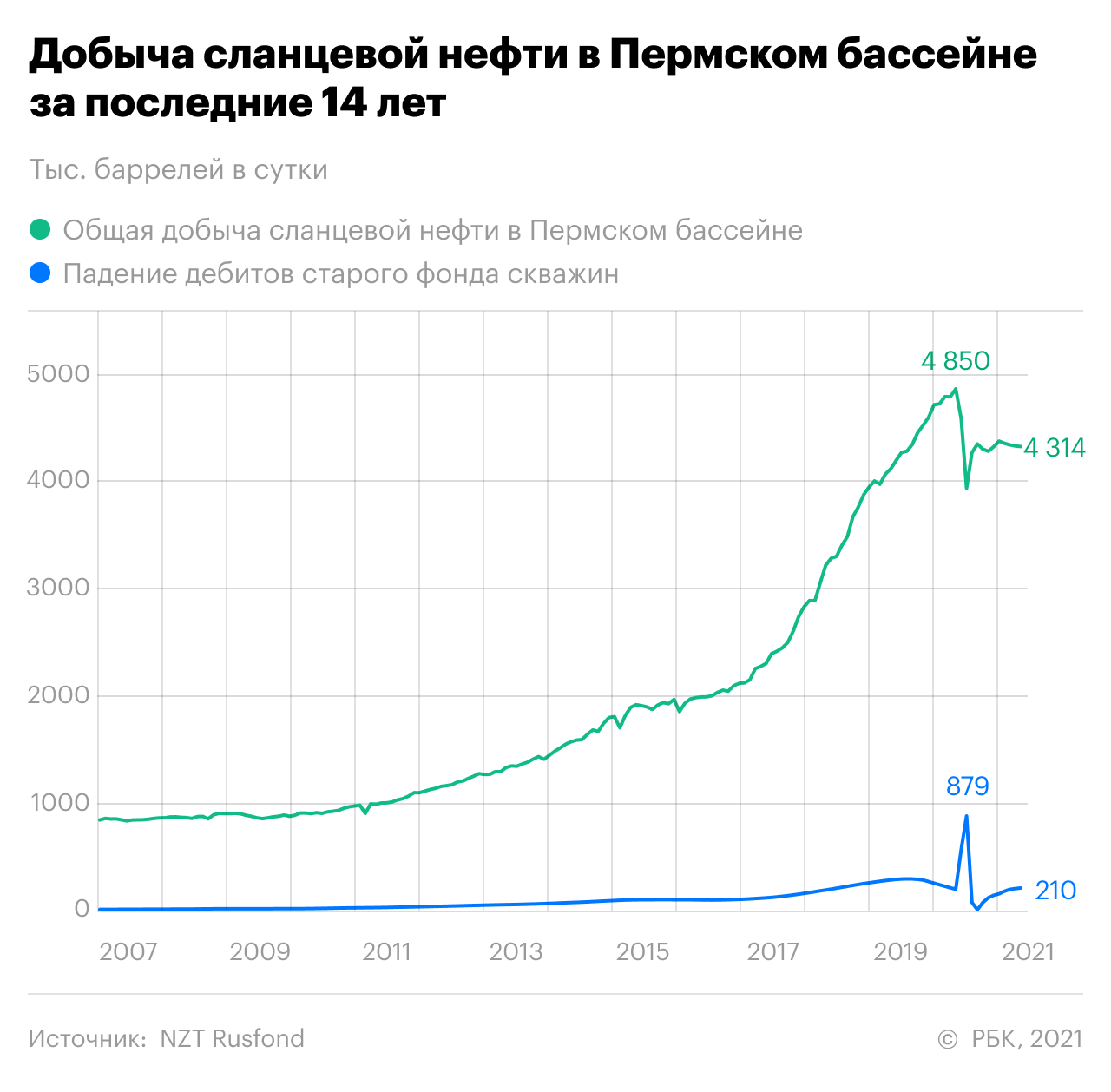

Из сланцевых скважин получают наибольший объем добычи в течение первого месяца с момента их активации. Но если регулярно не бурить новые скважины и не вводить их в эксплуатацию, то объем добытого сырья из ранее отбуренных скважин интенсивно снижается. Уже в течение первого года их работы снижение может достигать 50%. В результате чего добыча на сланцевых месторождениях стремительно падает. Чтобы этого не произошло, необходимо постоянно строить новые скважины.

В результате сокращения CAPEX добыча сланцевой нефти в США достигла своего пика и постепенно начала снижаться в конце 2019 года, в тот момент количество активных буровых станков превышало 700 единиц. Вместе с CAPEX количество отбуренных и законченных скважин стало тоже понемногу сокращаться. По данным Baker Hughes Rig Count на 19 февраля 2021 года, количество активных буровых станков на сланцевую нефть составляло всего 305 единиц. Это еще один признак, что добыча США в течение одного-двух лет сократится.

Снижение темпов бурения и гидроразрывов пласта (ГРП) только сейчас начинает сказываться на добыче. В будущем предложение резко упадет, и на рынке не будет хватать нефти. Сами производители в своих презентациях называют 2022 год точкой, когда спрос может обогнать предложение. Зима 2020–2021 года показала миру, что может быть с ценами на энергоресурсы даже при кратковременном дефиците. Когда в Китай, Японию и США пришла одна из самых холодных зим за последние десятилетия, добывающие и передающие мощности были остановлены из-за морозов.

Предыдущее восстановление роста сланцевой добычи США было в 2016–2019 годах. Тогда добывающие компании совершили множество технологических прорывов. Они сократили срок строительства скважины в два-три раза, увеличили интервал бурения горизонтальных участков и количество стадий ГРП.

Если длину интервала горизонтального участка и количество стадий ГРП еще можно будет увеличить в будущем (опять же при увеличении финансирования, которое в настоящий момент ограничено), то сроки строительства скважин уже находятся на уровне технологического и физического предела. Из-за этого фактора предложение на рынке сланцевой нефти не сможет быстро восстановиться, когда это понадобится.

Во время восстановления добычи нефти в США в 2016–2019 годах также важно обратить внимание на то, что большинство скважин бурились на участках Tier 1 в так называемых зонах sweet-spot, где были наилучшие геологические характеристики пласта. На сегодняшний день большая часть этих зон уже разбурена, а дополнительное бурение в них рискованно, так как может привести к эффекту интерференции скважин, когда новая скважина будет отъедать часть дебита соседней, так называемая проблема Parent-Child wells.

Больше новостей об инвестициях вы найдете в нашем аккаунте в Instagram