«Большая часть пути позади». Эксперты не ждут от ЦБ снижения ставки

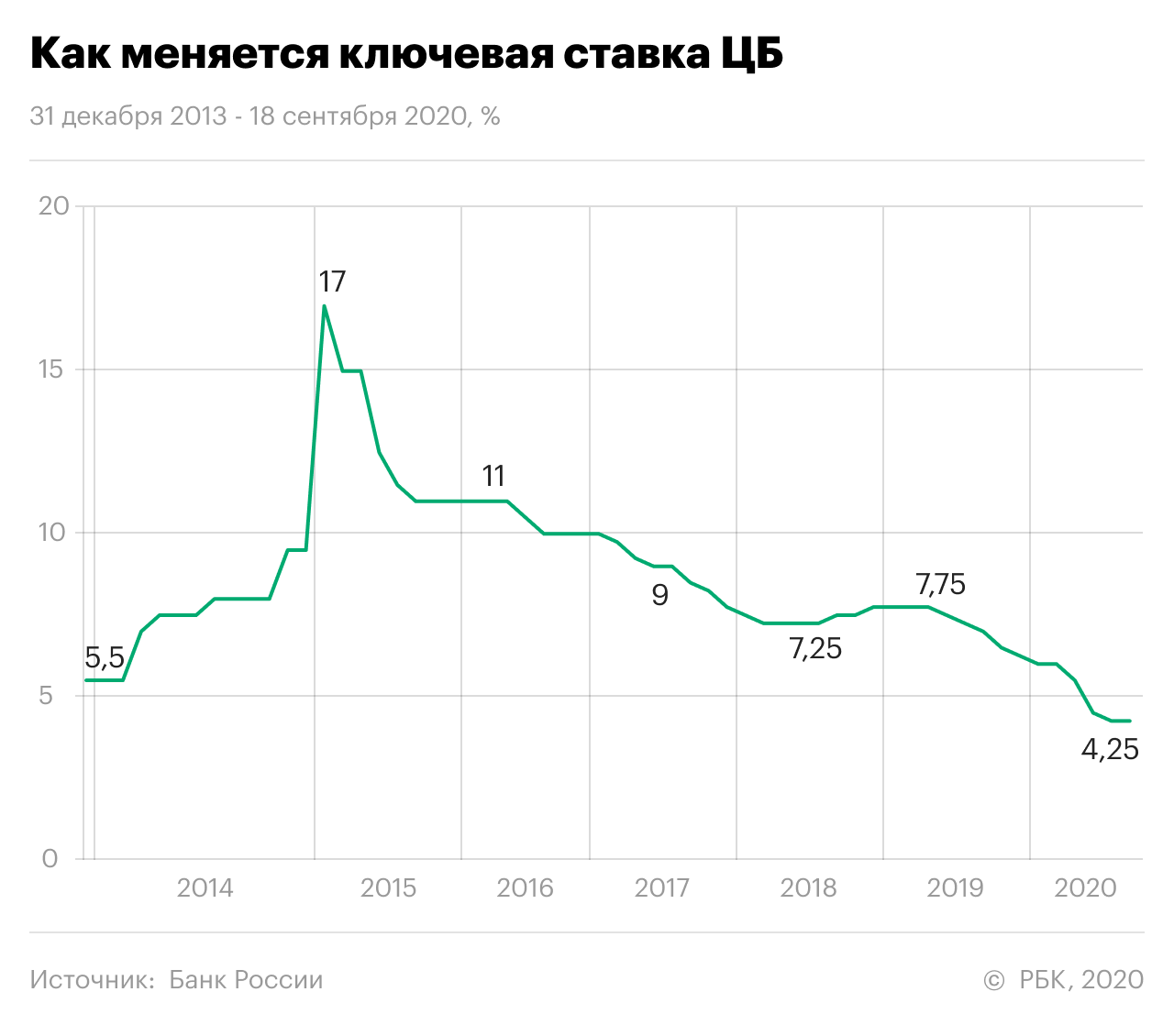

Банк России принял решение оставить ключевую ставку без изменений — на уровне 4,25%. Об этом регулятор сообщил в пресс-релизе по итогам заседания, прошедшего 18 сентября. Ранее регулятор три раза подряд снижал ставку — с начала пандемии она упала на 1,75%.

«В последние месяцы темпы роста цен в целом сложились несколько выше ожиданий Банка России. Это связано с двумя основными факторами: активным восстановлением спроса после периода самоизоляции, а также ослаблением рубля из-за общего повышения волатильности на мировых рынках и усиления геополитических рисков», — объяснил ЦБ свой шаг в документе.

Регулятор сохранил свой прогноз по инфляции на уровне 3,7–4,2% в 2020 году и 3,5–4% в 2021 году. По оценкам экспертов, годовая инфляция в сентябре ускорилась до 3,7% против 3,6% месяцем ранее.

Предсказуемая реакция

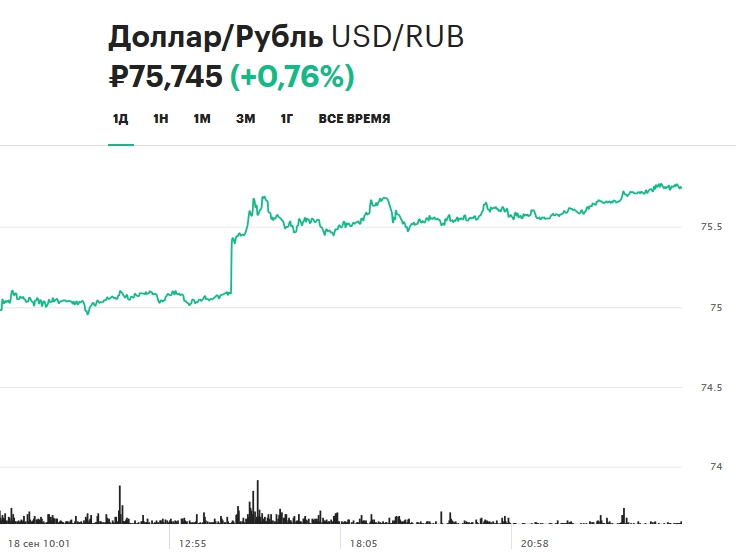

Российский рынок практически не отреагировал на решение ЦБ. Исключением стал рубль, который во время пресс-конференции снизился против доллара на 0,4%. Однако на валюту одновременно влияли дешевеющая нефть и распродажи на американском рынке. «Поэтому вычленить, какой именно фактор сыграл свою роль, сложно», — заметил главный экономист BCS Global Markets Владимир Тихомиров.

«В целом сегодняшнее решение более или менее нейтрально для основных сегментов рынка, — сказал директор по инвестициям «Локо-Инвест» Дмитрий Полевой. — Это связано с тем, что основным движущим фактором является не ставка, а общая ситуация на мировых рынках, геополитические риски, баланс спроса и предложения, а также бюджетная политика в том, что касается ОФЗ».

Решение Центробанка не стало ни для кого сюрпризом. Так что существенной реакции от рынка ОФЗ и рубля ожидать не стоило, отметил Тихомиров.

Понижать или повышать — вот в чем вопрос

Из 30 экспертов, опрошенных Reuters перед заседанием, 27 заявили, что не ждут дальнейшего снижения. «РБК Инвестиции» попросили аналитиков предположить, как ключевая ставка может измениться в дальнейшем. Мнения разделились.

Цикл повышения ставок завершен. По мнению главного экономиста BCS Global Markets Владимира Тихомирова, в своем выступлении на пресс-конференции глава ЦБ Эльвира Набиуллина дала понять, что регулятор завершает цикл снижения ставок.

«На мой взгляд, самое интересное и новое, что сказала Набиуллина, это фраза, что ЦБ прошел большую часть пути в плане смягчения денежно-кредитной политики. Раньше такого сигнала от ЦБ не было. Я рассматриваю этот сигнал как подготовку рынка к возможности перехода к нейтральной политике — фактически к завершению цикла смягчения», — сказал он «РБК Инвестициям».

Гипотетически, если инфляция останется на уровне ниже 3%, а какие-то другие риски будут отсутствовать, то ЦБ может пойти на снижение на 0,25%, рассуждает Тихомиров. Но это максимум, что может сделать регулятор в этой ситуации. Иначе он рискует увести реальную ставку в отрицательную зону.

«Мой прогноз по инфляции на конец года — 4,1% в годовом сопоставлении. И я не ожидаю дальнейшего снижения ставки ни в этом году, ни в следующем. То есть я прогнозирую, что ставка 4,25% может остаться неизменной в течение достаточно длительного периода времени», — заключил аналитик.

Ставку могут начать повышать уже в следующем году. Более резкий разворот в денежно-кредитной политике допустил начальник управления торговых операций на российском фондовом рынке инвестиционной компании «Фридом Финанс» Георгий Ващенко.

«Хотя тональность релиза, на мой взгляд, близка к нейтральной, прослеживаются опасения за динамику рубля и инфляции в краткосрочном плане, — отметил он. — Стоит принять во внимание и недавний обзор ориентиров монетарной политики, где нижняя граница ключевой ставки в будущем обозначена в 5% годовых. С учетом возможных рисков влияния COVID-19 на экономику в будущем нельзя исключать того, что если эти риски реализуются, ключевую ставку придется повышать уже в начале будущего года».

Исходя из этого, логично оставить ставку на нынешнем уровне, чтобы не пришлось прибегать к резкому повышению, которое, как правило, оказывает негативное влияние на рынки, поделился Ващенко. Он оценивает вероятность снижения ставки до конца год как крайне низкую, хотя ЦБ и не исключил нового смягчения.

В 2021 году стоит ждать дальнейшего снижения ставки. Главный экономист Альфа-банка Наталия Орлова сделала два вывода из пресс-релиза Центробанка.

«Во-первых, ЦБ не будет спешить понижать ставку, и этот период может продлиться дольше, чем мы ожидали изначально. Из этого следует, что регулятор возьмет паузу на заседании 23 октября. Кроме того, в свете тональности сегодняшнего релиза вероятность снижения ставки в декабре снижается. Во-вторых, дно цикла понижения ставки пока не наступило, и мы, таким образом, подтверждаем наш прогноз снижения ставки до уровня 3,5% в 2021 году», — написала она.

Эксперт обратила внимание, что риторика комментария ЦБ стала более жесткой. По ее мнению, это может говорить о том, что ЦБ готовит почву для того, чтобы в течение какого-то времени сохранять ставку без изменений.

Недавно Минэкономразвития улучшило прогноз по спаду ВВП на 2020 год с 4,8% до 3,9%. У ЦБ гораздо более консервативный прогноз — от 4,5% до 5,5%. Так что у регулятора есть возможность избегать понижения ставки, оправдывая это тем, что опережающее восстановление спроса ведет к росту инфляции. По крайней мере до момента повышения прогноза, заключила Орлова.

В сервисе «РБК Инвестиции » можно купить или продать акции, облигации или валюту. Сделки проходят онлайн, вы не потеряете деньги на больших комиссиях, а в качестве партнера-брокера выступает банк ВТБ. Начните с открытия счета. Это займет не более пяти минут.