IPO недели: облачный стартап Snowflake, в который верит Уоррен Баффет

Дата IPO: 15 сентября

Биржа: NYSE

Тикер: SNOW

Ценовой диапазон размещения акций: $75–85

Риски: высокая конкуренция, кибератаки, влияние пандемии коронавируса

Возможности: рост рынка облачных технологий

Возможно, вы знаете компанию Snowflake благодаря знаменитому инвестору Уоррену Баффету . Его Berkshire Hathaway планирует купить 3,13 млн акций разработчика облачной платформы за $250 млн, а также свыше 4 млн бумаг у одного из акционеров Snowflake, то есть потратит еще $323 млн.

Пока бумаги компании не торгуются свободно, но на следующей неделе она разместит 28 млн акций на Нью-Йоркской фондовой бирже. Сами торги должны начаться 16 сентября, на следующий день после размещения. В ходе IPO Snowflake рассчитывает получить $2,74 млрд, если акции будут проданы в среднем по $80 за штуку.

В феврале в ходе последнего раунда инвестиций компанию оценивали в $12,4 млрд. Однако после выхода на биржу она может стоить $23,7 млрд.

Как работает Snowflake

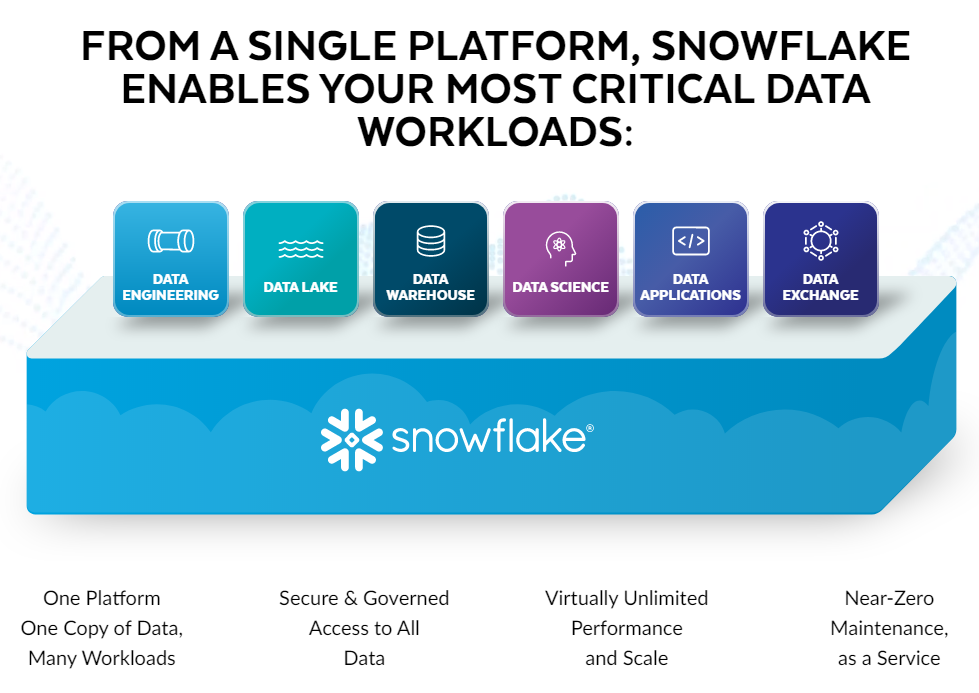

Snowflake, основанная в 2012 году, разработала облачную платформу для хранения и обработки данных. Она позволяет объединять информацию в единую систему, которую в компании называют «источник истины». Таким образом решается проблема разрозненности данных и упрощается работа с ними.

С помощью платформы можно собирать, управлять, анализировать информацию, обмениваться ею, интегрировать данные с разными языками программирования, а также разрабатывать аналитические приложения.

Клиенты могут безопасно обмениваться данными как внутри своей организации, так и за ее пределами. Это возможно благодаря тому, что данные не копируются и не переносятся в другие базы. Кроме того, можно объединять существующие данные с новыми. Продукт способен работать в облаках компаний Microsoft, Google и Amazon. Помимо этого, платформа практически не требует обслуживания.

Клиенты компании

К 31 июля 2020 года у Snowflake набралось 3117 клиентов. В тот же период 2019 года их было 1547. В их числе более 100 компаний — из рейтинга Fortune 500. За первую половину текущего года они обеспечили более 25% выручки.

Облачной системой компании пользуются два университета, киностудия Lionsgate, сеть супермаркетов Sainsbury's, компании Adobe, Logitech, Sony, Dropbox, Yamaha, Capital One и другие.

Всего под управлением облака Snowflake находится 250 петабайт данных. Это 256 тыс. жестких дисков емкостью 1 терабайт каждый, или 250 фильмов «Аватар» Джеймса Кэмерона, чья отрисовка в 3D заняла 1 петабайт дискового пространства.

Размер рынка и конкуренция

Snowflake оценивает свой потенциальный рынок в $81 млрд. По данным исследовательской компании International Data Corporation, к концу 2020 году объем рынка управления данными составит $56 млрд, а к концу 2023 года — $84 млрд.

По словам ведущего аналитика «Открытие Брокер» по международному рынку акций Алексея Корнилова, облачный сегмент технологического сектора — один из самых динамичных, так как он лидирует в области цифровой трансформации.

По прогнозам Markets and Markets, объем мирового рынка облачных вычислений вырастет с $371,4 млрд в 2020 году до $832,1 млрд в 2025 году, то есть на 124%. Среднегодовые темпы роста могут составить 17,5%.

Спрос на облака возрос из-за того, что во время пандемии многие компании перевели сотрудников на удаленную работу. Бизнес старается ускорить процесс обслуживания клиентов и все больше ориентирован на «цифру». Это тоже влияет на спрос на услуги облачных вычислений, которые в конечном итоге сокращают расходы предприятия, отметили в Markets and Markets.

Финансовые показатели

За 2019 финансовый год выручка Snowflake составила $96,7 млн, а за 2020-й уже $264,7 млн. Таким образом, она выросла почти на 174%. За первую половину текущего года выручка увеличилась на 133% по сравнению с аналогичным периодом прошлого года — с $104 млн до $242 млн.

Кроме того, с момента основания компания привлекла $1,4 млрд. В феврале она получила $479 млн от инвесторов, в числе которых фонды Salesforce Ventures, Sequoia, Dragoneer Investment Group и другие.

Тем не менее Snowflake пока не приносит доход. Чистый убыток за прошлый финансовый год составил $178 млн.

Риски инвестиций в Snowflake

В инвестиционной компании United Traders полагают, что есть риск переоценки Snowflake и снижения стоимости ее акций после размещения на бирже. Мультипликатор P/S — 59. Он показывает соотношение стоимости компании к ее годовой выручке. Чем ниже этот показатель, тем меньше инвестор платит за каждый доллар выручки, который компания получает с продаж.

В United Traders отметили, что у Snowflake этот мультипликатор — один из самых высоких на рынке публичных облачных компаний. Нормальное значение показателя — в промежутке между 1 и 2. Тем не менее этот коэффициент не учитывает эффективность работы компании, так как он может оказаться одинаковым как у прибыльного, так и у убыточного проекта.

Сама Snowflake указывает следующие риски:

-

убытки с момента основания компании. В будущем она может не добиться прибыльности;

-

высокая конкуренция, в частности со стороны крупных корпораций Microsoft, Google и Amazon, которые в то же время являются поставщиками общедоступной облачной инфраструктуры для Snowflake. Потенциально они могут установить более высокие цены на свои услуги;

-

кибератаки и кража данных клиентов может привести к потере репутации и снижению спроса;

-

возможные сбои в работе и проблемы с производительностью платформы;

-

продажи крупным клиентам более рискованны, чем небольшим организациям. Процесс принятия решения в больших корпорациях занимает больше времени, также они предъявляют более сложные требования к поставщикам;

-

пандемия COVID-19 может негативно повлиять на бизнес компании, ее продажи, а также на партнеров и клиентов Snowflake. Например, поставщики могут обанкротиться, а клиенты столкнуться с замедлением роста их бизнеса, что приведет к снижению спроса на облачную платформу.

Подписывайтесь на рассылку «РБК Инвестиции» — важные новости, дивиденды, личные финансы и венчур в удобном формате

Американский бизнесмен и один из известнейших инвесторов в мире. Основной владелец и CEO инвестхолдинга Berkshire Hathaway. Расчетный показатель. Позволяет оценить уровень недооцененности или переоцененности активов рынком. Считается как отношение показателя, содержащего рыночную стоимость актива (капитализация, цена акции, стоимость бизнеса) с отчетным финансовым показателем (выручка, прибыль, EBITDA и др.). Недооцененность или переоцененность актива оценивается при сравнении значения мультипликатора с мультипликаторами конкурентов.