Рекорд или разворот вниз: куда пойдет S&P 500 во второй половине года

В понедельник, 10 августа, индекс S&P 500 вырос на 0,3% и закрылся на отметке 3351,28 пункта. До рекордного закрытия его отделяет всего 35 пунктов. Или 1%.

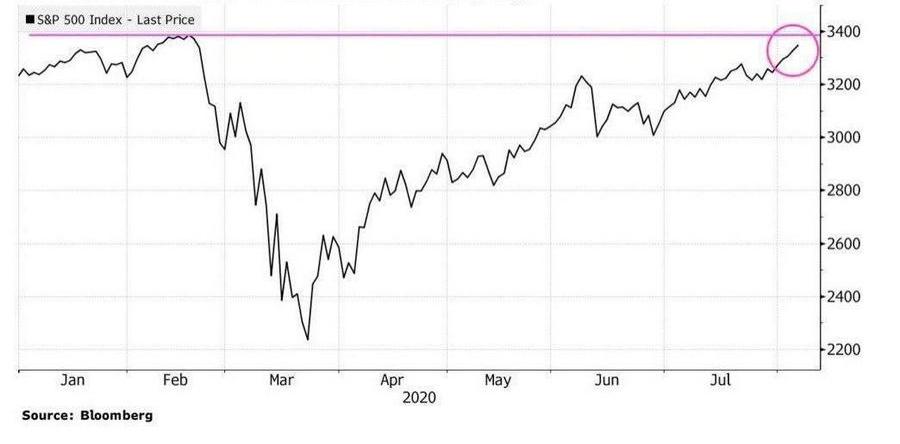

Исторический максимум индекса был показан 19 февраля 2020 года, а затем начался обвал, вызванный пандемией. 23 марта S&P 500 достиг «дна» и развернулся вверх. С тех по он вырос на 49,8% и приблизился к своему историческому максимуму на уровне 3386,15. Закрытие выше этой отметки станет новым рекордом.

Аналитики Goldman Sachs улучшили прогноз на 2021 год. Эксперты отметили, что прогноз зависит от сроков введения вакцины. В банке полагают, что к середине будущего года вопрос о вакцине против COVID-19 уже снимут — она будет доступна каждому, кто в ней нуждается.

На таких оптимистичных ожиданиях эксперты Goldman Sachs повысили прогноз по росту ВВП США в 2021 году с 5,6% до 6,2%. Также улучшен прогноз по безработице — эксперты ожидают снижения уровня безработицы к концу следующего года до 6,5%, тогда как ранее прогнозировали снижение до 7%.

После результатов второго квартала, которые превзошли ожидания, аналитики Goldman Sachs повысили и оценку прибыли S&P 500 на 2020 год. Теперь в банке полагают, что средний уровень прибыли S&P 500 по результатам года составит $130, а не $115 на акцию, как прогнозировалось ранее. В 2021 году прибыль S&P 500 вырастет более чем на 30% — до $170 на акцию.

Около 88% американских эмитентов уже отчиталось по результатам второго квартала. 58% из них превзошли ожидания, отметил главный аналитик Goldman Sachs по рынку акций Дэвид Костин.

Аналитики Morgan Stanley настроены более пессимистично. Они предупредили о возможном развороте рынка вниз. Комбинированный индикатор рыночного времени (CMTI) впервые с января 2018 года дает сигнал к продаже, сообщили эксперты.

По словам аналитиков, индикатор CMTI, который учитывает стоимость акций, фундаментальные показатели и риски, дал «сигнал к покупке» в начале марта и оставался в зоне покупок до середины июня. Теперь CMTI дает сигнал к продажам. «Потенциал роста рынков может быть ограничен в ближайшем будущем», — резюмируют эксперты Morgan Stanley.

Аналитик Барри Баннистер из Stifel, спрогнозировавший восстановление рынка незадолго до того, как индексы достигли минимума 23 марта, теперь дал негативный прогноз по индексу S&P 500. К концу года эксперт ожидает увидеть S&P 500 на отметке 3100 пунктов, тогда как ранее он прогнозировал достижение индексом уровня 3250 пукнтов к концу августа.

Главный стратег Wells Fargo по рынку акций Крис Харви указал на признак, который сигнализирует о том, что фондовый рынок «перекуплен». По его словам, суммарное количество открытых коротких позиций (short interest) по S&P 500 находится на «очень низком уровне». На прошлой неделе он составил 3,1%, сообщает CNBC со ссылкой на данные Wells Fargo Securities. В середине июля показатель был выше — 3,3%. Особенно низкий интерес трейдеров к коротким позициям наблюдается в секторе коммунальных услуг, здравоохранения и финансового сектора.

«Очень низкий интерес к коротким позициям — не катализатор сам по себе, но он вызывает беспокойство, поскольку мы видим, что рынок перекуплен, — отметил Харви. — Рост коротких позиций с низких уровней может указывать на то, что скоро на фондовом рынке начнутся распродажи. Худшие распродажи, которые мы наблюдали на рынке, происходили как раз когда короткие позиции поднимались с очень низких уровней».

Харви также назвал отношения между США и Китаем «нарастающим риском» для рынка, хотя и не самым серьезным в настоящее время. Самую серьезную угрозу рынку несут, по его мнению, риски отрицательных процентных ставок и приближающийся школьный сезон. «С началом нового учебного года может резко возрасти количество инфицированных COVID-19, что негативно скажется на занятости и экономике», — предупредил эксперт.

Больше интересных историй и новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Способ торговли на бирже, когда инвестор заимствует у брокера акции, которыми сам не владеет, чтобы продать их по текущей рыночной цене с тем, чтобы купить эти же акции по более низкой цене и извлечь выгоду. В этом случае инвестор ограничен сроками расчетов, а открытие короткой позиции сопряжено с высоким риском.