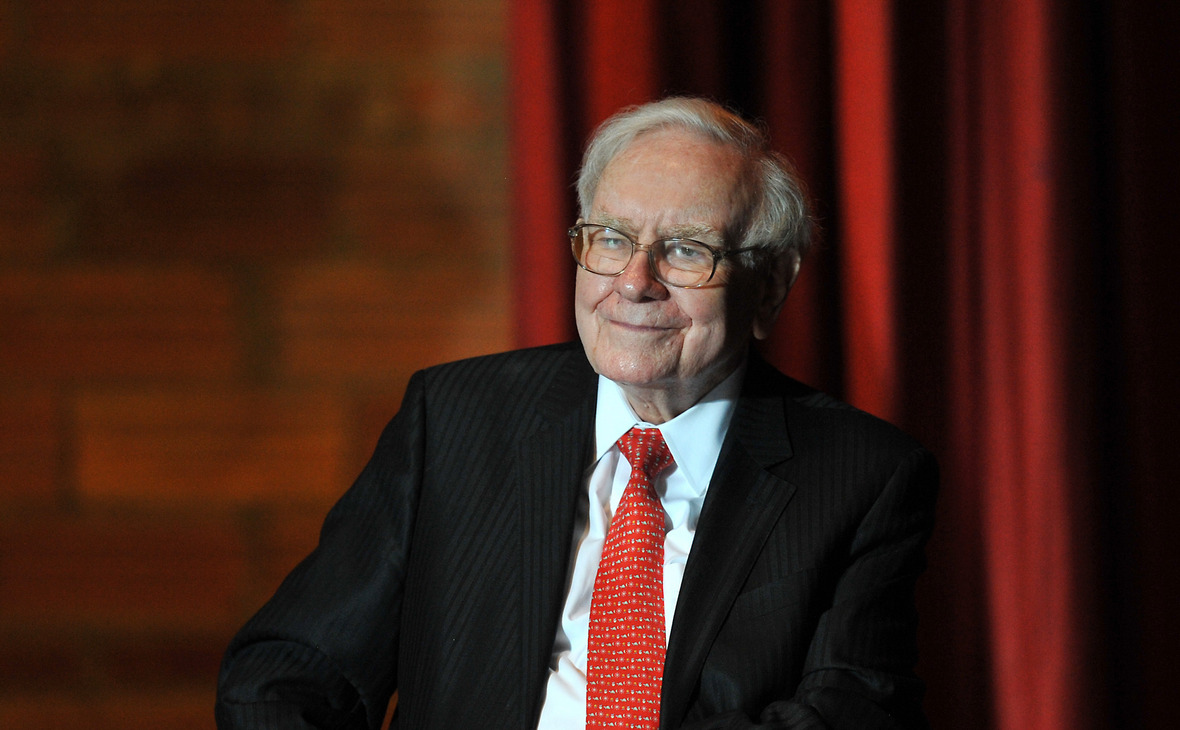

Уоррен Баффет нашел еще один интересный бизнес для покупки — собственный

Американский инвестор Уоррен Баффет всегда вкладывался только в сильный и понятный ему бизнес. В разгар пандемии он признался, что пока не готов делать крупные вложения. Слишком непредсказуемы последствия, к которым может привести локдаун, и нужно максимально снизить риски, заявил он.

В начале июля компания Баффета Berkshire Hathaway провела крупнейшую сделку за последние пять лет — купила газовые активы американского поставщика электроэнергии и природного газа Dominion Energy. Ее сумма составила $10 млрд.

Согласно появившейся в блоге Rational Walk информации, Berkshire Hathaway могла выкупить собственные акции на сумму примерно в $5–5,5 млрд. Это следует из данных, представленных компанией в Комиссию по ценным бумагам и биржам США (SEC).

Согласно расчетам, которые приведены в Rational Walk, по состоянию на 8 июля число акций Berkshire Hathaway класса А в свободном обращении сократилось в сравнении с 31 марта почти на 19,4 тыс. Допустив, что холдинг выкупил бумаги по средней цене в $270 тыс. за штуку, в Rational Walk пришли к выводу, что Баффет заплатил за них порядка $5,2 млрд.

Точные данные о состоянии инвестиционного портфеля холдинга будут доступны в августе, когда в SEC поступят данные о деятельности компании за второй квартал.

Холдинг Баффета сильно подешевел

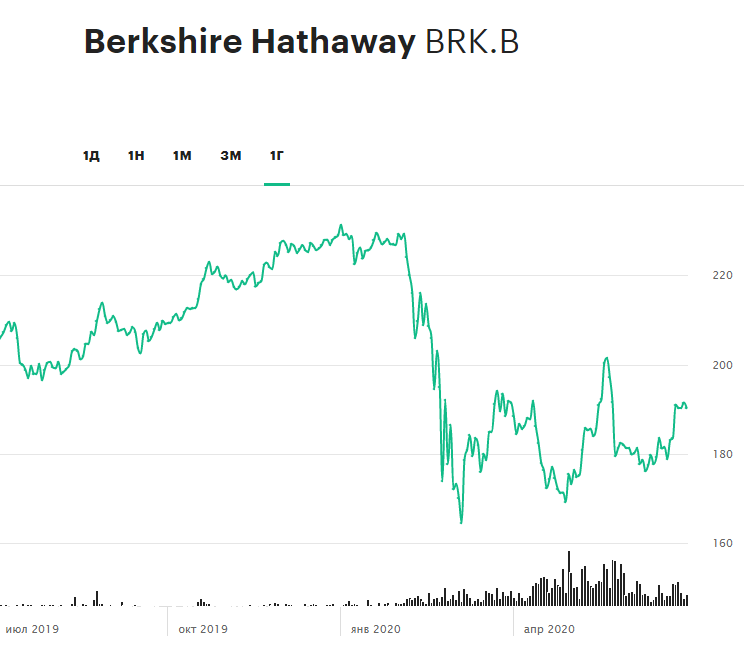

Между тем акции Berkshire Hathaway во время мартовского обвала фондового рынка упали на 29%. Их восстановление идет медленно — оттолкнувшись ото дна в середине марта, бумаги подорожали только на 17%.

Рыночная стоимость холдинга Berkshire Hathaway снизилась в этом году на $90 млрд. Больше потеряли только четыре американские компании — JP Morgan, Wells Fargo, Bank of America и ExxonMobil, сообщил глава Roundhill Investments Уилл Херши. Причем JP Morgan, Wells Fargo и Bank of America составляют весомую долю в инвестиционном портфеле Berkshire Hathaway, что негативно сказалось на показателях его доходности.

Справиться с кризисом холдингу Баффета помогли инвестиции в Apple, хотя инвестор избегал эту компанию на протяжении долгих лет. С момента обвала в марте бумаги IT-гиганта выросли более чем на 80%.

Сейчас финансовый конгломерат Berkshire Hathaway стал вторым по величине акционером Apple, уступая только фонду Vanguard. По данным The Motley Fool, доля Apple в портфеле Баффета достигла 43%. Если весь портфель инвестора стоит $213,6 млрд, то акции компании из Купертино составляют более $91 млрд.

По мнению экспертов с Уолл-стрит, опрошенных сервисом Refinitiv, акции Berkshire Hathaway класса B в течение года подорожают до $217,5. Это на 14% выше их текущей цены.

Больше интересных историй и новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Стоимость компании на рынке, рассчитанная из количества акций компании, умноженного на их текущую цену. Капитализация фондового рынка – суммарная стоимость ценных бумаг, обращающихся на этом рынке. Американский бизнесмен и один из известнейших инвесторов в мире. Основной владелец и CEO инвестхолдинга Berkshire Hathaway. Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее