Назад в 1995 год: очевидцы о первых шагах российского фондового рынка

Этот текст был впервые опубликован 21 июля 2020 года. В связи с 25-летием индекса РТС мы публикуем его повторно.

Сегодня торговать ценными бумагами может практически любой человек со смартфоном в кармане. Открыл приложение, посмотрел на графики и мультипликаторы , прочитал, что пишут об акциях в телеграме — и вперед! Один клик — и вот ты стал обладателем акций. Ровесники российского фондового рынка уже активно на нем торгуют, даже не подозревая, что сперва все было немного по-другому.

25 лет назад, в июле 1995 года, начались торги акциями в Российской торговой системе (РТС). Это были первые шаги юного российского фондового рынка, ведь открытые акционерные общества и ценные бумаги появились в России вместе с приватизацией, начавшейся в 1992 году. Тогда на рынке обращалось совсем небольшое число акций.

Самыми ходовыми были бумаги «Ростелекома», РАО ЕЭС, «Иркутскэнерго», ЛУКОЙЛа и «Юганскнефтегаза». До появления РТС не было централизованной торговой площадки. Поэтому на протяжении двух с лишним лет сделки заключались либо с помощью телефона, либо на одной из многочисленных в то время небольших бирж.

Тогда практически невозможно было оценить обороты и объемы сделок. Да что там обороты — невозможно было понять, каковы последняя, максимальная и минимальная сделки по той или иной акции. Были ли в этот день сделки вообще, тоже можно было не узнать. Но все-таки фондовый рынок жил.

«Слово трейдера было золотым в прямом и в переносном смысле»

Уровень цен узнавался только из бюллетеней информационных агентств, которые в печатном виде можно было получать по подписке каждое утро или даже несколько раз в день по факсу. Цены собирались агентствами путем обзвона инвестиционных компаний. Компании сообщали условную цену покупки и продажи каждой торгуемой ими акции.

Сперва такие котировки, строго говоря, ни к чему не обязывали. Например, могла сработать отговорка, что это утренние цены, а сейчас уже все поменялось. Но постепенно складывалась этика торговых отношений между участниками, и через некоторое время «не ответить за котировку» считалось между трейдерами, мягко говоря, зазорным.

«Завораживала одна совершенно удивительная черта рынка тех лет — первые трейдеры крупных брокерских компаний делали сделки «с голоса» по телефону, и слово трейдера было золотым и в прямом, и в переносном смысле, — вспоминает бывший трейдер UCB, «Абсолют-Инвеста» и «Ренессанса» Лариса Харламова. — Слово «сделали» означало полноценную сделку. Ошибка в цене или эмитенте могла оказаться фатальной и стоить десятков тысяч долларов. Слово трейдера было незыблемым, в очень редких случаях оно оспаривалось, на кону стояла репутация специалиста и компании. Ответить за ошибку в сделке считалось делом чести».

Любая сделка занимала уйму времени

Чтобы заключить сделку, приходилось совершать гораздо больше действий, чем сегодня. Трейдер искал в бюллетене лучшую цену, при этом цены не сортировались по росту или убыванию — нужно было с линейкой и карандашом просматривать колонки из цифр. Затем трейдер звонил в компанию, которая выставила нужную тебе котировку. Компания вполне могла ответить, что все уже продано, и тогда приходилось звонить дальше по списку.

Если удавалось договориться о сделке по телефону, трейдер «выписывал тикет». Тикет — это листочек-бланк, в котором записывались цена, название и количество акций, а также название компании, с которой заключена сделка. На основе тикетов оформлялись договоры купли-продажи ценных бумаг между компаниями. А на основании этих договоров в депозитарии переводились ценные бумаги, а в банке — деньги. Так по каждой сделке.

«Юридическое оформление сделок купли-продажи акций тех лет для теперешних онлайн-брокеров показалось бы невероятным в своей громоздкости и чудовищно затратным по времени», — говорит Лариса Харламова.

Действительно, и звонки, и оформление сделок требовали много внимания и сил. Но система работала. Хотя в ее работе случались и конфузные сбои. Например, бывали случаи, когда трейдер отвечал на звонок, заключал сделку, а затем, выписывая тикет, замирал со словами: «А у кого я купил?»

Фондовый рынок был похож на Черкизовский. А у брокеров в «яме» были клички

Помимо телефонной торговли, ценными бумагами торговали и на многочисленных, но еще примитивно устроенных биржах. Там трейдеры и брокеры торговали почти как на продуктовом рынке, но со своей экзотикой. В то время самыми значимыми площадками, где заключались сделки с ценными бумагами, были фондовые секторы Российской товарно-сырьевой биржи на Мясницкой улице и Московской товарной биржи на ВДНХ.

Частный инвестор и трейдер с 25-летним стажем Вадим Галкин так вспоминает торговлю на МТБ: «Помещение было иссечено клетушками расчетных фирм, выглядело все это как Черкизовский рынок. Сама торговля происходила в «яме» — отдельном загончике, где толпились брокеры. Примерно треть «ямы» занимала зона, где стояли столы. За ними сидели девочки-операционистки, которые «с голоса» вводили котировки в систему».

«У каждого брокера на груди висел бейдж с четырехбуквенным личным ником, — добавляет Галкин. — Чтобы передать заявку, брокер громко выкрикивал свой ник. Каких только экзотических имен там не было: и Рубл, и Март, и Волк. Как признавались коллеги, для того чтобы девочки «лучше» слышали брокера, регулярно приходилось поощрять их походами в ресторан и другими «пряниками». Этого хватало на какое-то время, но потом слух их снова начинал подводить».

В 1995 году Российская торговая система совершила революцию на рынке

5 июля 1995 года на российском фондовом рынке произошла техническая революция — начала работу Российская торговая система. С этого момента участники торгов получили возможность видеть живые котировки друг друга. Появился так называемый «стакан» — выстроенные по порядку цены на продажу и покупку по каждой бумаге. Но это был еще далеко не современный биржевой рынок с его удобными техническими возможностями.

Отличительной особенностью того рынка была необходимость знать и помнить цены и четырехбуквенные коды эмитентов наизусть — современных шикарных баз данных и мировой аналитики на любой вкус раньше и в помине не было, вспоминает Лариса Харламова.

РТС предполагала проведение живой торговли. Трейдер мог позвонить другому трейдеру с лучшей котировкой и начать с ним торговаться о цене и объемах. Поэтому настоящий рынок был даже не на экране торговой системы, а в телефонных трубках голосовых брокерских компаний.

«Нам приходилось постоянно переспрашивать «живой рынок» у брокерских площадок — посредников, которые возникали в результате твердого котирования так называемых маркетмейкеров, крупных инвестиционных домов, которые обозначали цены покупки-продажи определенной акции», — рассказывает Харламова.

Хотя сделки продолжали заключаться по телефону, а их реализация все так же требовала оформление тикеров и заключения договоров, РТС была огромным прорывом. Заключенные сделки отмечались в системе торгов, и трейдеры с аналитиками теперь могли наблюдать за динамикой цен и объемов.

Стало возможным подсчитать капитализацию компаний. Это открыло дорогу применению фундаментального анализа и мультипликаторов. Любители технического анализа теперь могли рисовать точные графики цен и колдовать над ними со своими индикаторами.

РТС помогла отделить голубые фишки от неликвида

С появлением торговой системы, когда цены выстроились перед глазами трейдеров, оказалось, что у одних акций разница между лучшими ценами на покупку и продажу невелика и составляет доли процента, а у других — огромна. Так акции рассортировались по ликвидности от голубых фишек до третьего эшелона.

«Самой непонятной и сложносочиненной темой были малоликвидные акции вторых и третьих эшелонов — далекие компании из далеких регионов. Спред между куплей-продажей был огромным, доходил до нескольких сотен процентов», — говорит Лариса Харламова.

Рынок ликвидных бумаг тоже имел особенности. Там появились маркетмейкеры — инвестиционные компании, которые котировали бумаги с минимальной разницей между ценой покупки и продажи. Среди трейдеров считалось особым шиком делать эту разницу максимально узкой. На сленге это называлось «ставить узкий рынок».

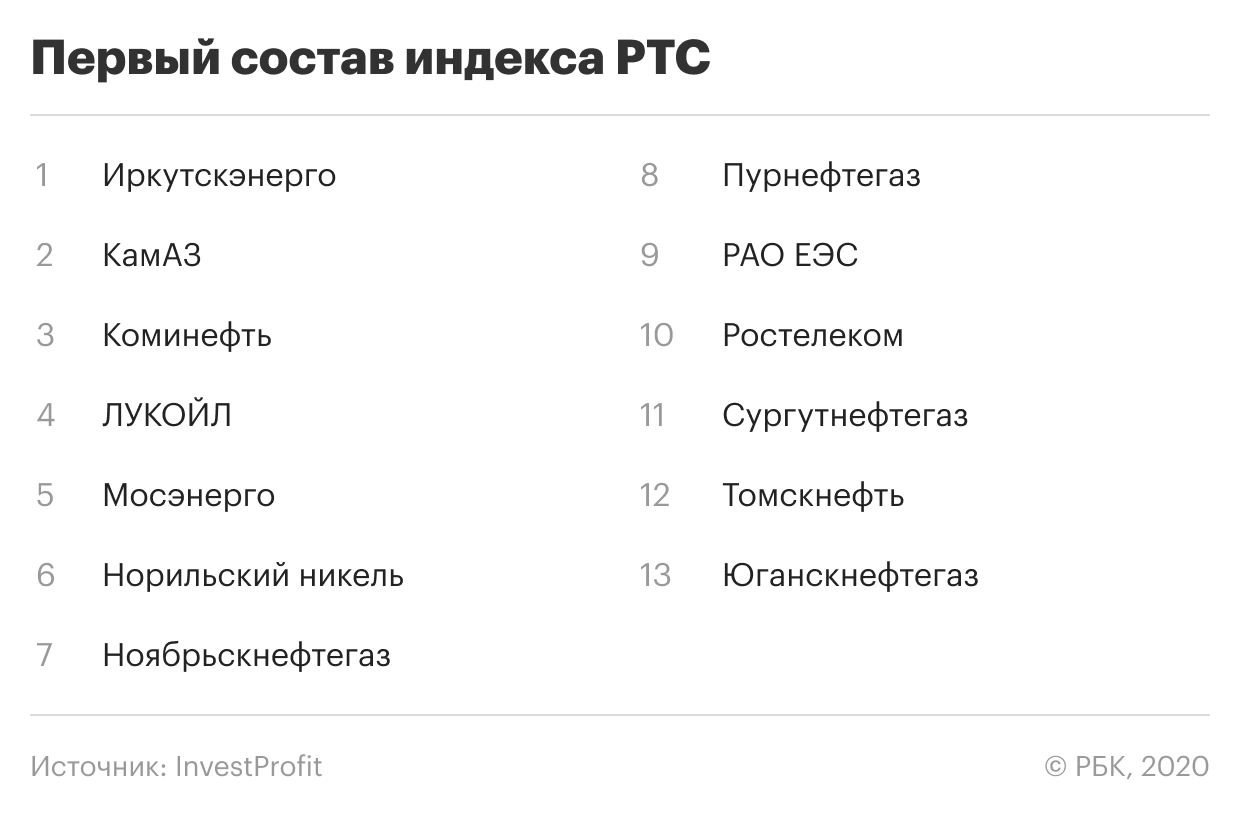

С 1 сентября 1995 года стал рассчитываться индекс РТС. Это был первый биржевой индекс в России в постсоветское время.

Изначально он рассчитывался на основе капитализации 13 акций. Первое его значение приравнивалось к 100 пунктам. В настоящее время в состав индекса входит 38 бумаг, а сам индекс вырос за 25 лет в 12,5 раза.

Купоны стриглись в прямом смысле слова

Как ни странно, в 1995 году рынок облигаций выглядел уже гораздо цивилизованнее. Он вырос из межбанковских кредитных отношений и был более развитым как организационно, так и технически. В то время торговались облигации внешнего валютного займа (ОВВЗ), также можно было купить на аукционе именные бескупонные государственные краткосрочные облигации (ГКО).

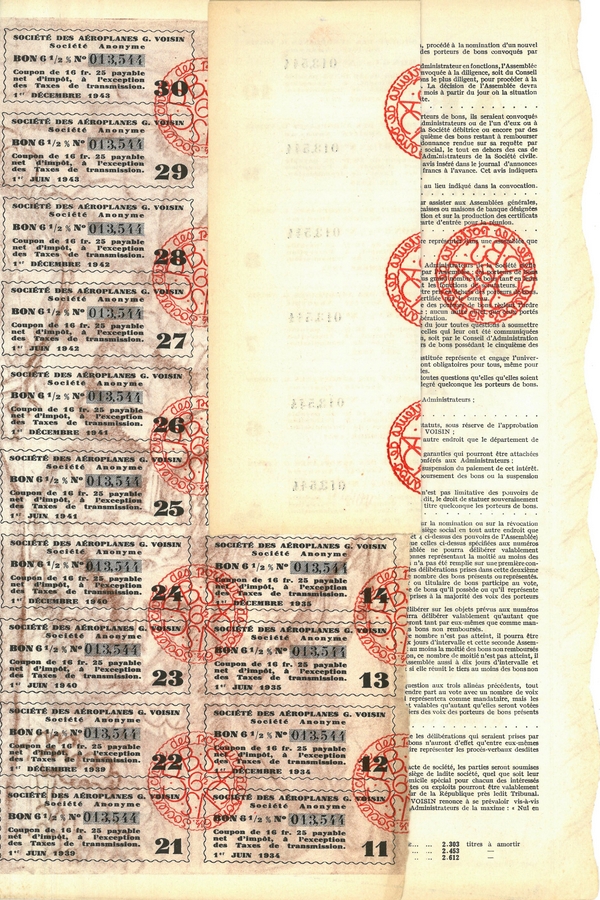

Размещение ГКО происходило в виде электронного аукциона и по тем временам было совершенным хай-теком. Трейдеры (их называли дилерами) ОВВЗ уже вовсю использовали торговые терминалы Reuters и могли читать мировые новости, строить графики и автоматически оценивать доходность облигаций. Но даже здесь было то, чего уже почти не встретишь в 2020 году. Это старые классические бумажные облигации с настоящими купонами по краям.

Обычно они хранились в депозитарии, но нередки были случаи их физического перемещения при торговле. Как и наличные деньги, такие облигации перевозились инкассаторами в бронированных машинах. При погашении купона необходимо было привезти облигации в депозитарий, где на корешке купона прокалывалось специальное отверстие, означавшее, что купон выплачен. Отверстие гарантировало, что владелец облигации не получит купон дважды. Автору этого текста доводилось собственноручно возить облигации на подобную процедуру в броневичке с охраной.

Аналитикам приходилось целый день искать информацию, которую сегодня можно найти за минуту

Неудивительно, что работа инвестиционного аналитика 25 лет назад тоже отличалась от современной.

«Многие вещи приходилось делать с нуля, опыта, который кто-то мог передать, попросту не было, — вспоминает главный стратег «Атона» Александр Кудрин. — Доступность информационных ресурсов была совершенно иной. Интернета у нас не было, а для того чтобы скачать электронную почту, нужно было каждый раз устанавливать модемное соединение по телефонной линии. Данные с биржи приходили только в конце дня, и для их анализа требовалось скачать файл на одном компьютере, а обрабатывать уже на другом. Да и сами компьютеры сильно отличались от сегодняшних, их производительность, размер памяти и функциональность приложений оставляли желать лучшего».

Современных электронных баз данных не существовало. Нельзя было нагуглить нужную статью или аналитический обзор. На сбор информации, которую сейчас можно найти за минуту, мог уйти целый день.

«Источники новостной информации тоже были ограничены, и их оперативность была невысокой по сравнению с нынешними временами. Большую ценность представляли газетные статьи, которые выпускались только в бумажном формате. Сбор архива газетных вырезок был полезным навыком, который смотрится полным архаизмом сейчас. Основным рупором финансовой информации стал «Коммерсантъ», а вот, например, «Ведомостей» тогда еще не существовало. В электронном виде мы пользовались информацией АК&М и Reuters, статьи из которого по разным тематикам можно было получать по почте», — рассказывает Кудрин.

У участников фондового рынка были свои любимые места для отдыха

Фондовый рынок в России создавали молодые, активные и очень жизнелюбивые люди. В 1995 году по вечерам они собирались в еще немногочисленных московских барах и клубах. Сперва это были «Спорт-бар» и «Ангара» на Новом Арбате.

«Что было чудесно, люди работающие на рынке ценных бумаг в Москве в 90-х — начале 2000-х, были невероятные. Почти каждый был ярким харизматиком с долей красивого авантюризма, с хорошим образованием, знанием языков и непременным особым чувством юмора, — вспоминает Лариса Харламова. — Веселое, блестящее, с иголочки одетое племя, пассионарное, горящее на работе, а затем плавно перемещающееся в многочисленные бары Москвы. Те, кто был у истоков российского фондового рынка, застали самые острые и фантастические по ощущениям времена».

Все материалы нашего проекта доступны в Яндекс.Дзене. Подпишитесь, чтобы быть в курсе

Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене. Подробнее Высоконадежные и самые ликвидные акции на рынке со стабильными показателями доходности. Компании — «голубые фишки» — это лидеры в своей индустрии. Как правило, изменение цен на акции «голубых фишек» определяет настроение рынка. Стоимость компании на рынке, рассчитанная из количества акций компании, умноженного на их текущую цену. Капитализация фондового рынка – суммарная стоимость ценных бумаг, обращающихся на этом рынке. Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Краткое обозначение акций компании, валюты или товара на бирже. Чаще всего состоит из букв, использованных в названии компании. Реже — из цифр (на азиатских биржах). В тикерах облигаций указаны базовые характеристики ценной бумаги — обычно цифрами. Тикеры валют состоят из трех букв. Первые две обозначают страну, а третья — первая буква в названии валюты (например, RUR — это российский рубль, а USD — доллар США). Расчетный показатель. Позволяет оценить уровень недооцененности или переоцененности активов рынком. Считается как отношение показателя, содержащего рыночную стоимость актива (капитализация, цена акции, стоимость бизнеса) с отчетным финансовым показателем (выручка, прибыль, EBITDA и др.). Недооцененность или переоцененность актива оценивается при сравнении значения мультипликатора с мультипликаторами конкурентов. Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании. Фондовый рынок — это место, где происходит торговля акциями, облигациями, валютами и прочими активами. Понятие рынка затрагивает не только функцию передачи ценных бумаг, но и другие операции с ними, такие, как выпуск и налогообложение. Кроме того, он позволяет устанавливать справедливое ценообразование. Подробнее