Разбираем портфель гуру: 10 акций от Morgan Stanley

Инвестиции и доверительное управление активами клиентов — важнейшие направления бизнеса одного из крупнейших финансовых конгломератов мира Morgan Stanley. С какими результатами вышел из «коронавирусного» обвала рынка инвестпортфель Morgan Stanley? Мы проанализировали динамику десяти его крупнейших активов.

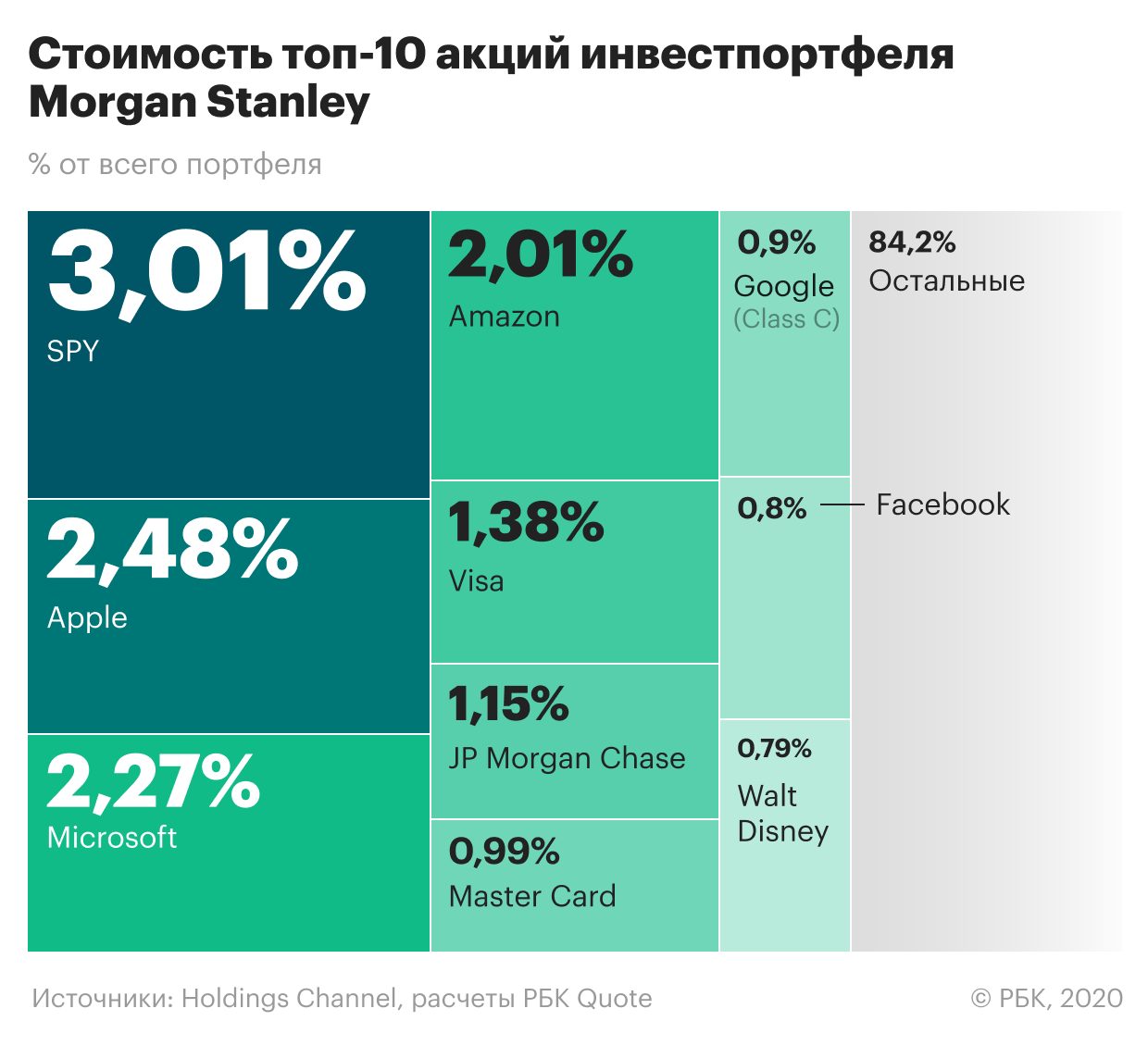

В начале этого года стоимость инвестиционного портфеля Morgan Stanley, согласно данным комиссии по ценным бумагам и биржам США (SEC), составляла более $430,24 млрд.

На долю крупнейших десяти активов портфеля приходится 15,8%. В начале января пакет топовой десятки оценивался почти в $67,98 млрд. А по данным закрытия рынка на 23 апреля суммарная стоимость пакета этих бумаг снизилась на $3,47 млрд — до $64,51 млрд.

В топ-10 активов включены акции пяти технологических гигантов. Еще в топовой десятке представлены три финансовые компании и лидер индустрии развлечений Walt Disney.

1.Фонд акций SPY

Крупнейший актив инвестпортфеля — биржевой фонд акций SPDR S&P 500 ETF Trust, состоящий из акций индекса S&P 500. На его долю приходится порядка 3% стоимости всего портфеля.

Фонд акций SPDR S&P 500 ETF Trust больше известен по своему тикеру SPY. Он состоит из акций индекса S&P 500 и соответствует доходности индекса. Покупка одной акции этого фонда фактически означает покупку всех акций индекса S&P 500.

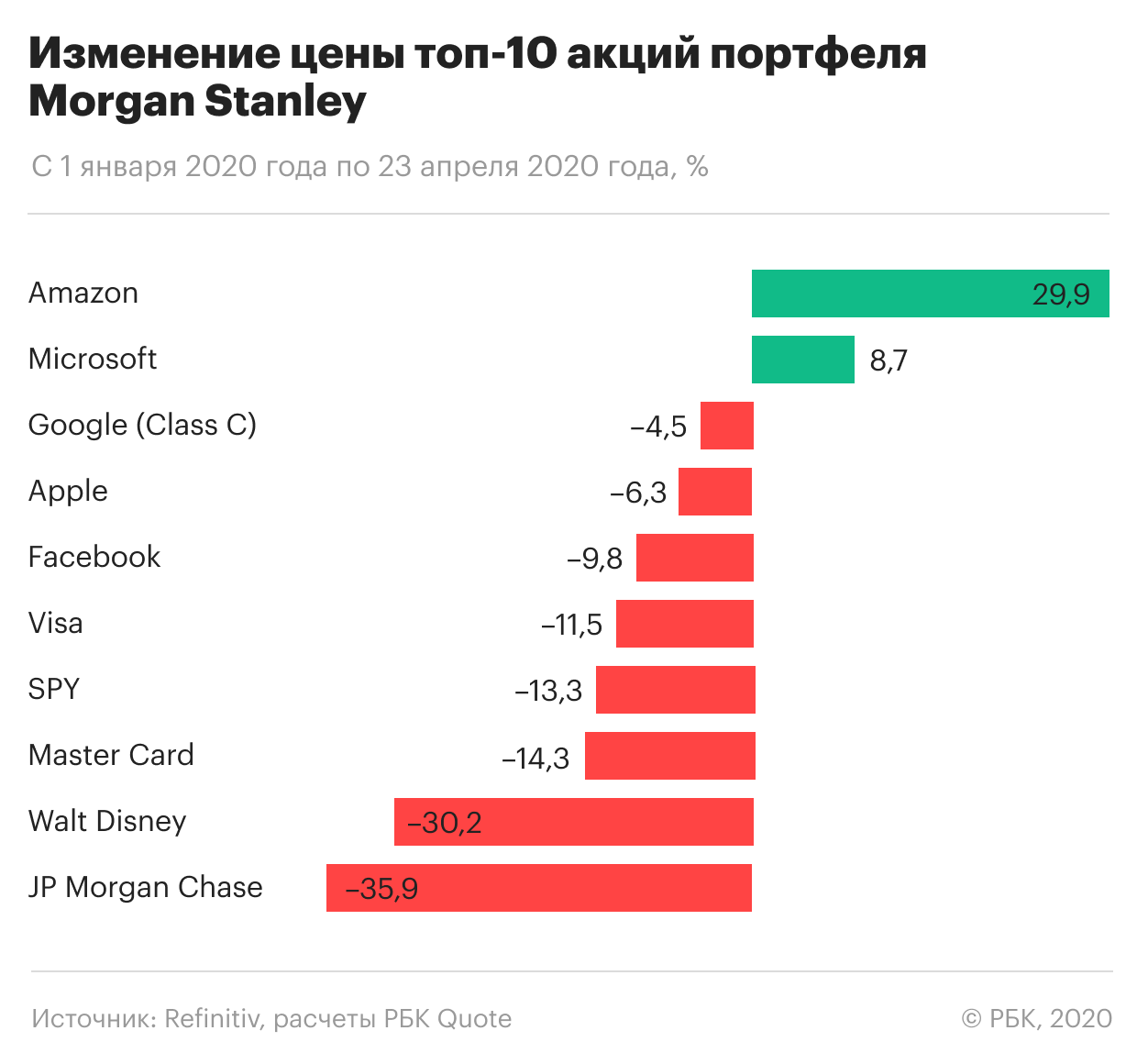

Во время «коронавирусного» обвала фонд SPY просел, в результате чего его рыночная стоимость с начала года снизилась на 13,3%. Сейчас пакет акций SPY, входящий в инвестиционный портфель Morgan Stanley, стоит порядка $11,23 млрд. Значит, с начала года самый крупный актив портфеля подешевел на $1,72 млрд.

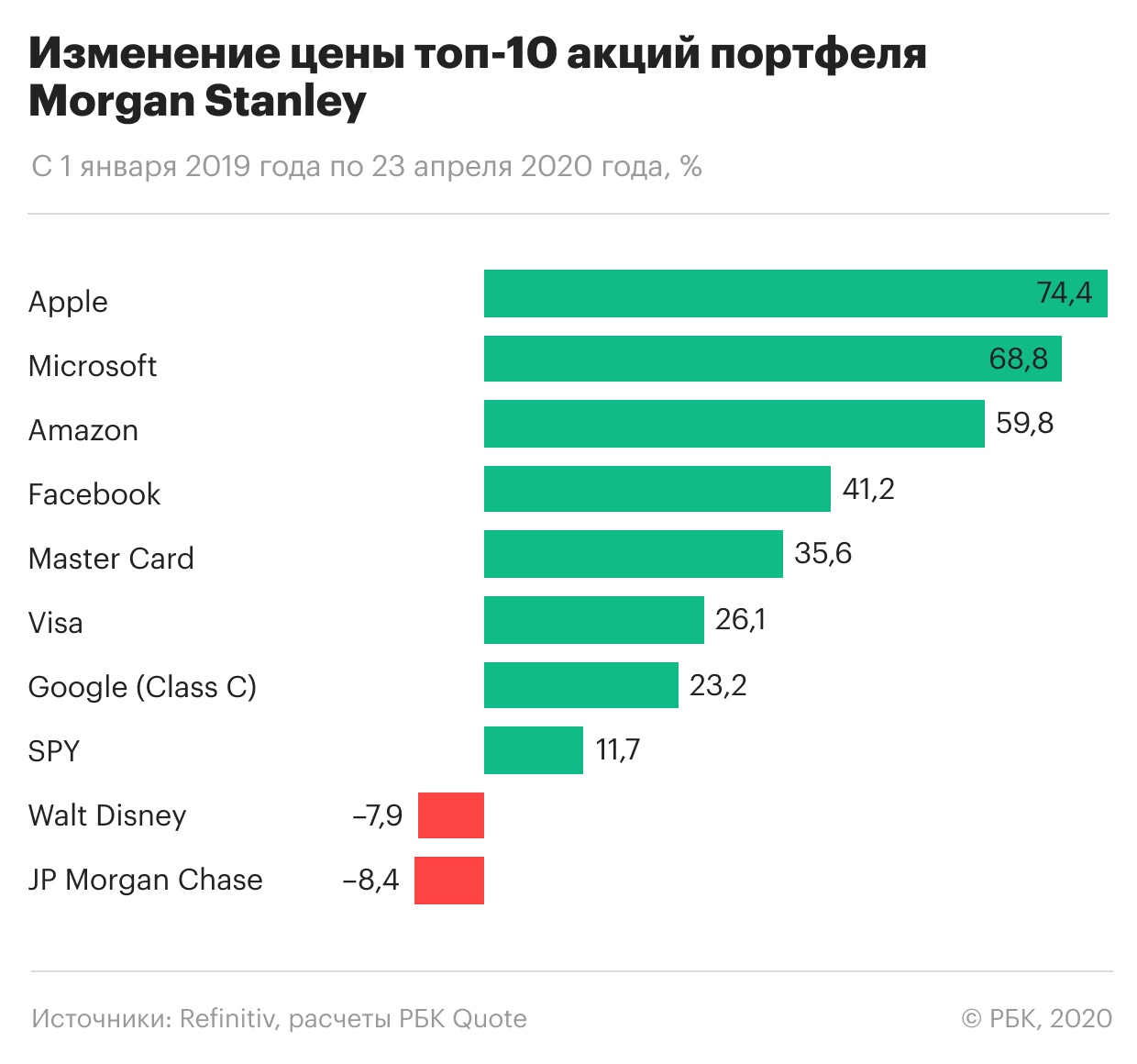

Если рассматривать более долгосрочные результаты фонда, то за период с 1 января 2019 года по 23 апреля 2020-го он поднялся на 11,7%.

2. Apple

Самый крупный технологический актив в составе инвестпортфеля — Apple. Акции производителя iPhone за последние 16 месяцев взлетели почти на 74,4%. Такого роста не показал ни один из других активов портфеля. С начала 2020 года бумаги просели на 6,3% и сейчас торгуются на 16% ниже пикового февральского значения в $327,85 за штуку. Но капитализация Apple остается выше $1 трлн, и компания остается в так называемом «клубе на триллион».

Аналитики Morgan Stanley прогнозируют рост акций Apple на 19%, до $328. Эксперты учли в своем новом прогнозе последствия пандемии и понизили годовую цель по бумагам c $368 на $40.

По данным на 31 декабря 2019 года, этот актив стоил почти $10,7 млрд. Сейчас он стоит около $10,02 млрд. Получается, что из-за «коронавирусного» обвала стоимость пакета Apple в портфеле снизилась на $0,68 млрд.

3. Microsoft

Еще один представитель «клуба на триллион» в портфеле Morgan Stanley — разработчик программного обеспечения Microsoft. С начала 2019 года акции Microsoft подорожали на 68,8%, а с начала 2020-го — на 8,7%. Если в конце декабря этот актив в портфеле банка оценивался в $9,76 млрд, то сегодня его стоимость — $10,6 млрд.

На Уолл-стрит ждут продолжения роста акций компании Билла Гейтса в среднем на 8,6% в течение ближайшего года. По данным Refinitiv, годовая цель по бумагам составляет $186,13.

В самом Morgan Stanley оценивают потенциал акций Microsoft несколько ниже — до $180, что на 5% выше текущей стоимости бумаг.

4. Amazon

Компания Джеффа Безоса во время пандемии получила однозначное преимущество — после введения режима самоизоляции продажи выросли. А акции Amazon сумели быстро восстановить потери и даже подняться выше февральских максимумов. Оттолкнувшись от минимальных значений середины марта, бумаги выросли к 23 апреля почти на 44%, а с начала года рост акций Amazon составил порядка 30%.

Пакет акций Amazon оказался самым удачным вложением из топ-10 активов инвестпортфеля Morgan Stanley. С конца 2019 года он подорожал на $2,58 млрд.

Аналитики, опрошенные сервисом Refinitiv, считают, что акции компании Джеффа Безоса почти исчерпали свой потенциал. Годовая цель бумаг установлена выше их текущей цены на 3,2% — на отметке в $2475,36.

В Morgan Stanley отмечают, что акции достигли своей целевой цены — $2400 — и сейчас настала пора фиксировать прибыль. Эксперты удалили бумаги из списка приоритетных покупок.

5. Visa

Самый крупный из финансовых активов в портфеле — акции платежной системы Visa. С начала 2019 года по 23 апреля акции Visa подорожали на 26,1%. Своей максимальной отметки в $214,17 они достигли 19 февраля, и с тех пор начали падать на фоне всеобщего обвала из-за вспышки COVID-19. В результате акции подешевели с начала 2020 года на 11,5%, а стоимость актива в инвестпортфеле снизилась за этот период на $0,69 млрд.

По данным Refinitiv, аналитики Уолл-стрит оценивают потенциал роста бумаг Visa в 18% на горизонте одного года. Из 35 респондентов 31 рекомендует акции финансовой компании покупать, а четверо — держать.

В Morgan Stanley потенциал акций Visa в ближайшем году оценивают в 10%, ожидая роста до $183 за штуку.

6. JP Morgan Chase

Второй финансовый актив в портфеле — один из крупнейших американских инвестиционных банков JP Morgan. По данным на 31 декабря 2019 года, в портфеле Morgan Stanley было более 35,5 млн акций JP Morgan стоимостью в $4,9 млрд. Но этот пакет значительно упал в цене с начала года — к 23 апреля он обесценился на $1,7 млрд. Его рыночная стоимость не превышает сейчас $3,2 млрд.

Начиная с января 2019 года акции JP Morgan росли вплоть до 19 февраля 2020-го. Но на общей волне падения рынка бумаги обвалились.

Консенсус-прогноз Refinitiv оптимистичен: от акций JP Morgan ждут роста на 18%, до $105,71. Но покупать бумаги рекомендуют только 12 из 26 аналитиков, 13 советуют их держать в портфелях, а один — продавать. Аналитики Morgan Stanley ожидают роста бумаг JP Morgan на 13%, до $101 за штуку.

7. MasterCard

Еще один финансовый актив в портфеле Morgan Stanley — международная платежная система MasterCard. Акции этой компании выросли с начала 2019 года до февральского пика в $247 — на 84%. Но вспышка коронавируса лишила бумаги половины этого прироста — за месяц они обвалились на 42%. В результате с начала года бумаги подешевели на 14,3%.

В инвестпортфеле Morgan Stanley собрано более 14,3 млн акций платежной системы MasterCard. Их суммарная стоимость на 31 декабря 2019 года составляла более $4,27 млрд. А по результатам торгов 23 апреля портфель стоил уже $3,66 млрд. С начала года актив обесценился на $0,61 млрд.

Аналитики с Уолл-стрит прогнозируют дальнейший рост акций MasterCard — в течение года бумаги подорожают на 19,2%, до $304,97, свидетельствует консенсус-прогноз Refinitiv.

В банке Morgan Stanley придерживаются более скромного прогноза — от акций ждут роста на 11,8%, до $286.

8. Google

В десятке крупнейших активов Morgan Stanley есть еще один технологический гигант — Alphabet, материнская компания Google. На долю этого актива приходится порядка 0,9% стоимости всего портфеля.

C января 2019-го до начала февраля 2020-го эти акции подорожали на 48%. Но потом сильно просели во время обвала рынка — на 30% всего за месяц. В результате этого падения компания выбыла из «клуба на триллион». С начала года актив принес банку потери в размере $0,19 млрд.

На Уолл-стрит прогнозируют рост акций Google на 17,4%. В течение года бумаги могут достичь цены в $1497,9, свидетельствуют данные опросов Refinitiv.

В Morgan Stanley годовая цель по акциям Goggle значительно выше. Аналитик банка Брайан Новак рекомендует покупать бумаги интернет-гиганта, целевая цена — $1650.

9. Facebook

Пятый по величине вложений технологический актив портфеля — пакет акций Facebook. По данным на 31 декабря 2019 года, банк имел в своем портфеле более 17,2 млн акций компании Марка Цукерберга общей стоимостью $3,5 млрд.

Своего пика цена акций достигла в конце января 2020-го — $244,20. С тех пор бумаги стали падать в цене — сначала из-за ряда корпоративных новостей, а затем на фоне общего «коронавирусного» обвала. Исходя из цен закрытия рынка 23 апреля, Facebook с начала года подешевел на 9,8%, а пакет акций соцсети в портфеле Morgan Stanley обесценился на $0,3 млрд.

Аналитики с Уолл-стрит ожидают роста бумаг Facebook на 17,5%, до $217,51. В Morgan Stanley считают, что перед компанией Цукерберга открываются большие возможности благодаря запуску стратегии электронной коммерции для Instagram. Это принесет выручку в $4 млрд в 2021 году. Но пока годовая цель аналитиков банка ниже консенсусной — $195 за штуку.

10. Walt Disney

На долю бумаг Walt Disney приходится порядка 0,79% от общей стоимости портфеля. Акции Walt Disney показали хорошую динамику в 2019 году, поднявшись в цене на 32%. Но в феврале 2020-го началось резкое падение котировок — за месяц бумаги просели на 40%. В результате с начала этого года до 23 апреля бумаги подешевели на 30%.

Пакет акций Walt Disney, входящий в инвестпортфель Morgan Stanley, в начале года стоил более $3,4 млрд. Сегодня он оценивается в $2,4 млрд. Убыток Morgan Stanley — $1 млрд.

В банке уверены, что пандемия сильно ударит по Walt Disney. Закрытие парков Disneyland и Walt Disney World, кинотеатров и приостановка спортивных трансляций подорвут финансовые показатели. Поэтому эксперты понизили годовую цель по бумагам — со $170 до $130.

Но и эта новая цель бумаг выше той, которую ожидают аналитики с Уолл-стрит. Согласно консенсус-прогнозу Refinitiv, акции Walt Disney подорожают в течение года на 26%, до $127,63 за штуку.

Резюме: за последние 16 месяцев cамый сильный рост показали акции Apple, Microsoft и Amazon — на 74,4%, 68,8% и 59,8% соответственно. Но с начала этого года пандемия COVID-19 и развал сделки ОПЕК+ спровоцировали сильный обвал на мировых рынках. В результате стоимость топ-10 акций в портфеле Morgan Stanley снизилась за неполных четыре месяца на $3,47 млрд — с $67,98 млрд до $64,51 млрд. В процентном соотношении это порядка 5%. Для сравнения: индексы Dow Jones Industrial и S&P 500 потеряли за этот же период по 16,7% и 12,2%.

Больше интересных историй и новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Биржевой фонд, вкладывающий средства участников в акции по определенному принципу: например, в индекс, отрасль или регион. Помимо акций в состав фонда могут входить и другие инструменты: бонды, товары и пр. Стоимость компании на рынке, рассчитанная из количества акций компании, умноженного на их текущую цену. Капитализация фондового рынка – суммарная стоимость ценных бумаг, обращающихся на этом рынке. Краткое обозначение акций компании, валюты или товара на бирже. Чаще всего состоит из букв, использованных в названии компании. Реже — из цифр (на азиатских биржах). В тикерах облигаций указаны базовые характеристики ценной бумаги — обычно цифрами. Тикеры валют состоят из трех букв. Первые две обозначают страну, а третья — первая буква в названии валюты (например, RUR — это российский рубль, а USD — доллар США). Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее набор активов, собранных таким образом, чтобы доход от них соответствовал определенным целям инвестора. Портфель может быть сформирован как с точки зрения сроков достижения цели, так и по составу инструментов. Идея формирования эффективного портфеля находится в сфере грамотного распределения рисков и доходности. Подробнее