Российский ретейл: кто станет лидером 2020 года

Март может стать рекордным месяцем по продажам в российском розничном секторе. Новости о быстром распространении коронавируса и карантин вызвали ажиотажный спрос на продукты питания, а страх перед ослаблением рубля привел к росту продаж непродовольственных товаров.

Повседневные траты населения России за минувший месяц выросли на 15,1%, до самого высокого уровня за всю историю наблюдений. Но продолжится ли покупательский бум и стоит ли инвестировать в сектор? Рассказываем.

Продуктовая розница

К настоящему времени большая часть локального позитива для фуд-ретейла осталась позади, считает эксперт по фондовому рынку компании «БКС Брокер» Константин Карпов. Карантин перестал быть двигателем спроса. И вот почему.

1. Режим самоизоляции. Люди гораздо реже посещают магазины, перейдя в основном на закупки онлайн. Многие точки сократили часы работы, чтобы снизить затраты и сосредоточиться на продажах онлайн.

Изменился график работы 70% магазинов «Пятерочка» в Москве и Подмосковье, а около 65% магазинов «Перекресток» сократили рабочий день на один-два часа.

2. Спад потребительского ажиотажа. Население «наелось гречки» — пик популярности так называемых товаров для карантина остался позади. Люди закупились продуктами долгого хранения впрок и стали реже приобретать товары — как офлайн, так и онлайн.

На неделе с 30 марта по 5 апреля темпы роста продаж риса замедлились по сравнению в тем же периодом прошлого года с 63% до 24%, макаронных изделий — с 68% до 17%, а гречки — вообще с 70% до 1%, говорят данные исследовательской компании Nielsen.

В целом продажи продуктов питания в апреле могут сократиться на 30–40%, прогнозирует эксперт инвестиционной компании «Фридом Финанс» Георгий Ващенко. Хотя в онлайн-сегменте продажи выросли в 300–400 раз, в супермаркетах и гипермаркетах они упали примерно на 70%, в магазинах у дома — на 30–50%.

3. Снижение доходов населения. Эпидемия коронавируса сильно ударила по экономике. Многие пострадавшие предприятия были вынуждены отправить сотрудников в неоплачиваемый отпуск, а то и вовсе уволить.

«Скорее всего, в ближайший месяц мы увидим некое подобие сберегательного режима потребления, что не лучшим образом отразится на результатах ретейлеров во втором квартале», — предупредил Константин Карпов.

По данным исследовательской компании «Ромир», на неделе с 30 марта по 5 апреля население в России стало тратить на повседневные нужды на 47,6% меньше, чем неделей ранее.

Непродовольственный ретейл

Снижение реальных доходов населения в кризисные периоды всегда негативно отражалось на розничной отрасли. Но самый сильный удар всегда приходился на представителей непродовольственного ретейла, рассказал инвестиционный стратег «Алор Брокера» Павел Веревкин.

Дело в том, что спрос на продукты будет всегда, а вот без некоторых других товаров вполне можно обойтись. Хорошей иллюстрацией здесь может стать ювелирный сектор. За неделю с 6 по 12 апреля спрос на ювелирные украшения обвалился на 95%.

«Девальвация рубля для представителей непродовольственной розницы полезна только в самом начале, когда потребитель в страхе обесценивания денег без разбора сметает все с полок. Далее идет долгий период стагнации , поэтому инвестиции в представителей этой отрасли в кризисные годы не выглядит разумной идеей», — предупредил эксперт.

Стоит ли все-таки вкладываться в розничный сектор

Если снижение располагаемых доходов населения не пугает, то лучше обратить внимание на представителей продуктового ретейла. При этом внимания здесь достойны всего два представителя — это «Магнит» и Х5 Retail Group, если выбирать из наиболее ликвидных компаний, говорит Павел Веревкин из «Алор Брокера».

Акции «Магнита» с начала года потеряли лишь 4%, в то время как индекс Мосбиржи упал более чем на 14%. Аналогичная картина наблюдается и в акциях X5. Для сравнения, «Лента» с начала года обвалилась на 20%, отразив негативную динамику прибыли.

«Акции Х5 и «Магнита» сейчас покупать стоит, — согласен с коллегой Георгий Ващенко. — Это системообразующие игроки, при необходимости государство их поддержит. Акции ретейлеров вообще первыми растут после кризиса».

К тому же после снятия карантина объемы и структура продаж вернутся в норму уже через одну-две недели. В то же время карантин даст толчок росту интернет-продаж, добавил он.

Правда, лучше всего инвестировать в акции продуктовых ретейлеров на срок более года, учитывая ожидаемую высокую волатильность этих бумаг в кризис, предупредил Веревкин.

«Несмотря на явно защитные функции акций «Магнита» или X5, динамика бумаг все еще сильно зависит от глобальных трендов на фондовых рынках. Пик кризисных явлений в глобальной экономике еще впереди, и есть реальные риски просадки указанных выше компаний на 5–15%», — объяснил положение Карпов.

X5 Retail Group

«Если абстрагироваться от влияния коронавируса на бизнес компании, то X5, пожалуй, является нашим фаворитом и самой качественной историей среди фуд-ретейла», — сообщил эксперт «БКС Брокера» Константин Карпов.

Компания за последние три-четыре года сумела нарастить прибыль в условиях очень высокой конкуренции. У X5 более устойчивые операционные показатели, чем у «Магнита», а сопоставимые продажи в 2019 году выросли на 4% против 0,4% у соперника, объяснил аналитик.

По итогам первого квартала 2020 года сопоставимые продажи компании подскочили на 5,7% — максимальное значение со второго квартала 2017 года. А выручка выросла на 15,9% по сравнению с тем же кварталом 2019 года. И все благодаря мартовскому скачку спроса.

В ближайшее время X5 собирается запустить новый формат магазинов низких цен — так называемые «жесткие дискаунтеры», а также заняться продажей алкоголя онлайн, сообщили в компании. Из-за коронавируса компания сократит планы по реконструкции и открытию магазинов, что позитивно повлияет на ее затраты.

Прогнозная цена по компании от «БКС Брокер» по X5 — ₽2500 за бумагу.

«Магнит»

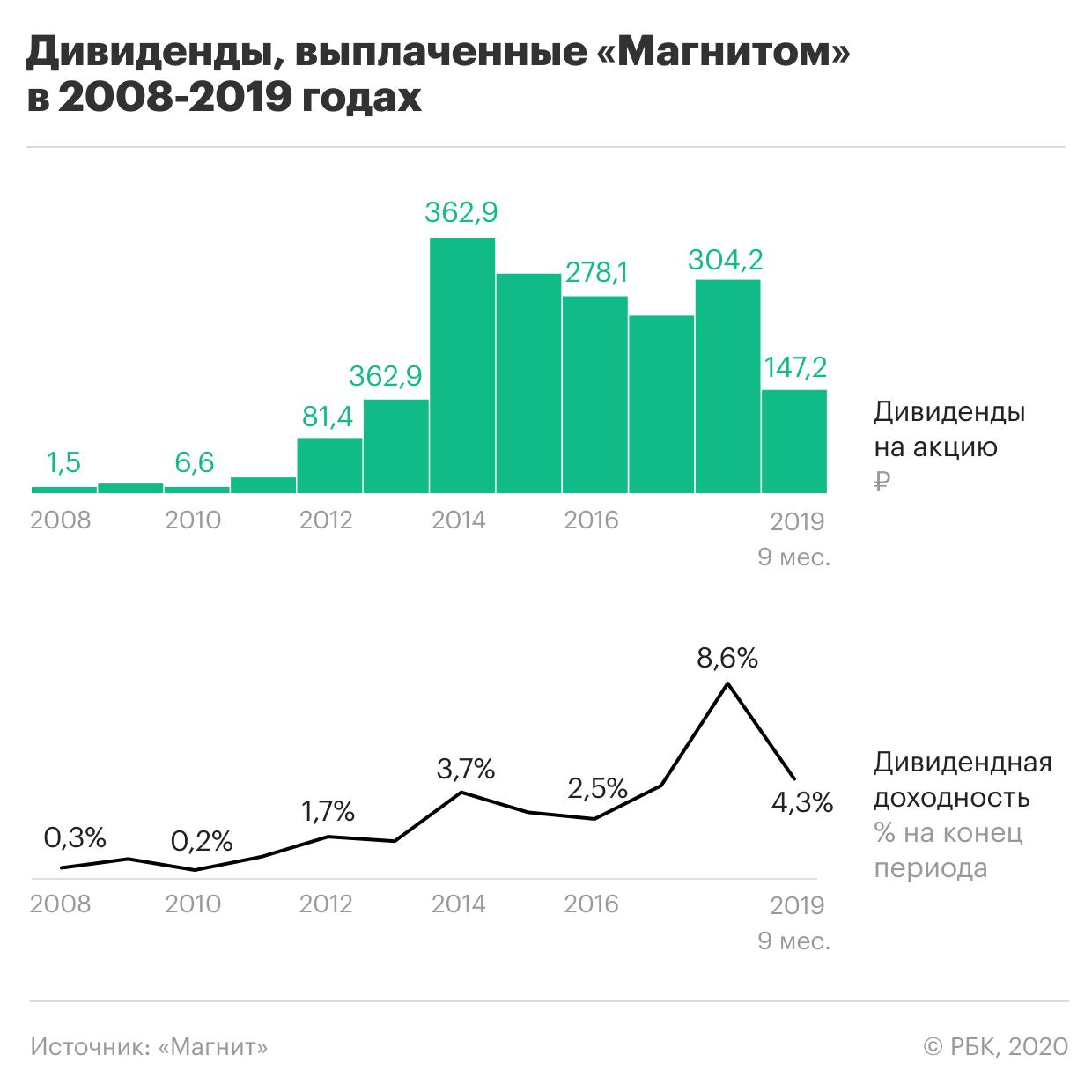

«Тем не менее X5 — самая дорогая компания сектора по мультипликатору EV/EBITDA (6,2х). Да и дивидендная политика тоже не радует своей щедростью и предлагает всего 5%», — считает Павел Веревкин. По мнению этого эксперта, лучше обратить внимание на акции «Магнита», EV/ EBITDA которых пониже (5,6х), а дивидендная доходность гораздо выше (за 2019 год она может составить 8,7%).

Георгий Ващенко из «Фридом Финанса» ожидает, что в первом квартале выручка «Магнита» может вырасти до ₽350 млрд. «Трафик сильно сократится в магазинах крупного формата, генерирующих менее 25% выручки сети, зато в магазинах «у дома» продажи увеличатся благодаря росту трафика и средним ценам», — объяснил он.

«Правда, для наилучшей точки входа [в акции «Магнита»] следует дождаться коррекции вниз, — предупредил Веревкин. — После панических распродаж марта акции «Магнита» отскочили на 43%. Так что в ближайшее время спекулянты могут зафиксировать прибыль , а котировки — скорректироваться в район ₽3000–₽3100 за акцию».

Целевая цена акций «Магнита» от «Фридом Финанса» — ₽3600 за бумагу.

Больше интересных историй и новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене. Подробнее Период с очень низким или отсутствующим ростом в экономике. Основной признак стагнации – замедление темпов роста ВВП в пределах 0-3%. Изменчивость цены в определенный промежуток времени. Финансовый показатель в управлении финансовыми рисками. Характеризует тенденцию изменчивости цены – резкое падение или рост приводит к росту волатильности. Подробнее Закрытие торговой позиции с целью извлечь прибыль. Как правило фиксация прибыли происходит при достижении показателей, выгодных продавцу или при непредсказуемом движении котировок. Аналитический показатель, указывающий на объем прибыли до вычета расходов по выплате процентов, налогов, износа и амортизации. Несмотря на свою популярность, комиссия по ценным бумагам США (SEC) не считает его частью Общепринятых Принципов Бухгалтерского Учёта (GAAP). Расчетный показатель. Позволяет оценить уровень недооцененности или переоцененности активов рынком. Считается как отношение показателя, содержащего рыночную стоимость актива (капитализация, цена акции, стоимость бизнеса) с отчетным финансовым показателем (выручка, прибыль, EBITDA и др.). Недооцененность или переоцененность актива оценивается при сравнении значения мультипликатора с мультипликаторами конкурентов. Изменение курса акций или валют в сторону, обратную основной тенденции рыночных цен. Например, рост котировок после недельного снижения цены на акцию. Коррекция вызывается исполнением стоп-ордеров, после чего возобновляется движение котировок согласно основному рыночному тренду. Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее