Разбираем портфель гуру: 10 акций от банка JP Morgan

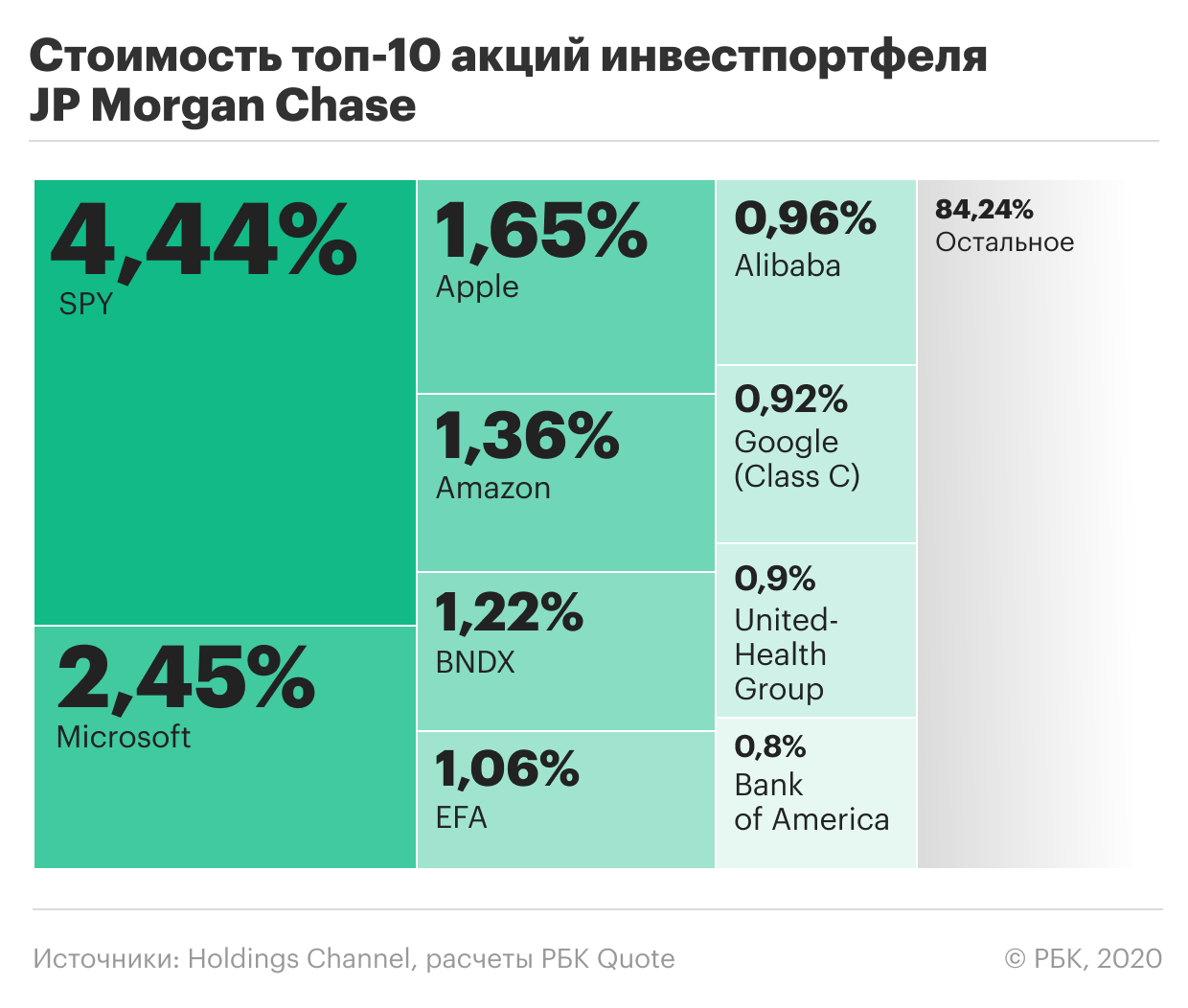

В начале этого года стоимость активов инвестиционного портфеля JP Morgan Chase составляла более $536,28 млрд. На долю крупнейших десяти активов портфеля приходится 15,76%. Если в начале января пакет топовой десятки оценивался почти в $84,52 млрд, то, по данным закрытия рынка на 8 апреля, его суммарная стоимость снизилась до $77,48 млрд.

Среди десяти крупнейших активов есть три фонда. В совокупности они занимают 6,68% от всего инвестпортфеля:

- SPDR S&P 500 ETF Trust (SPY), состоящий из акций крупнейших компаний индекса S&P 500;

- Vanguard Total International Bond ETF (BNDX) — это биржевой фонд международных облигаций, застрахованный от валютного риска;

- iShares MSCI EAFE ETF (EFA) — индексный фонд MSCI EAFE управляющей компании iShares.

Еще в топ-10 активов портфеля JP Morgan входят пять высокотехнологических компаний, один банк и одна фармацевтическая компания. Доля всех технологических компаний топовой десятки составляет 7,34%.

1. Фонд акций SPY

Самый крупный актив инвестиционного портфеля JP Morgan Chase — биржевой фонд акций SPDR S&P 500

ETF

Trust, больше известный по своему

тикеру

SPY. Он состоит из акций индекса S&P 500 и полностью соответствует доходности индекса. Покупка одной акции этого фонда фактически означает покупку всех акций индекса S&P 500.

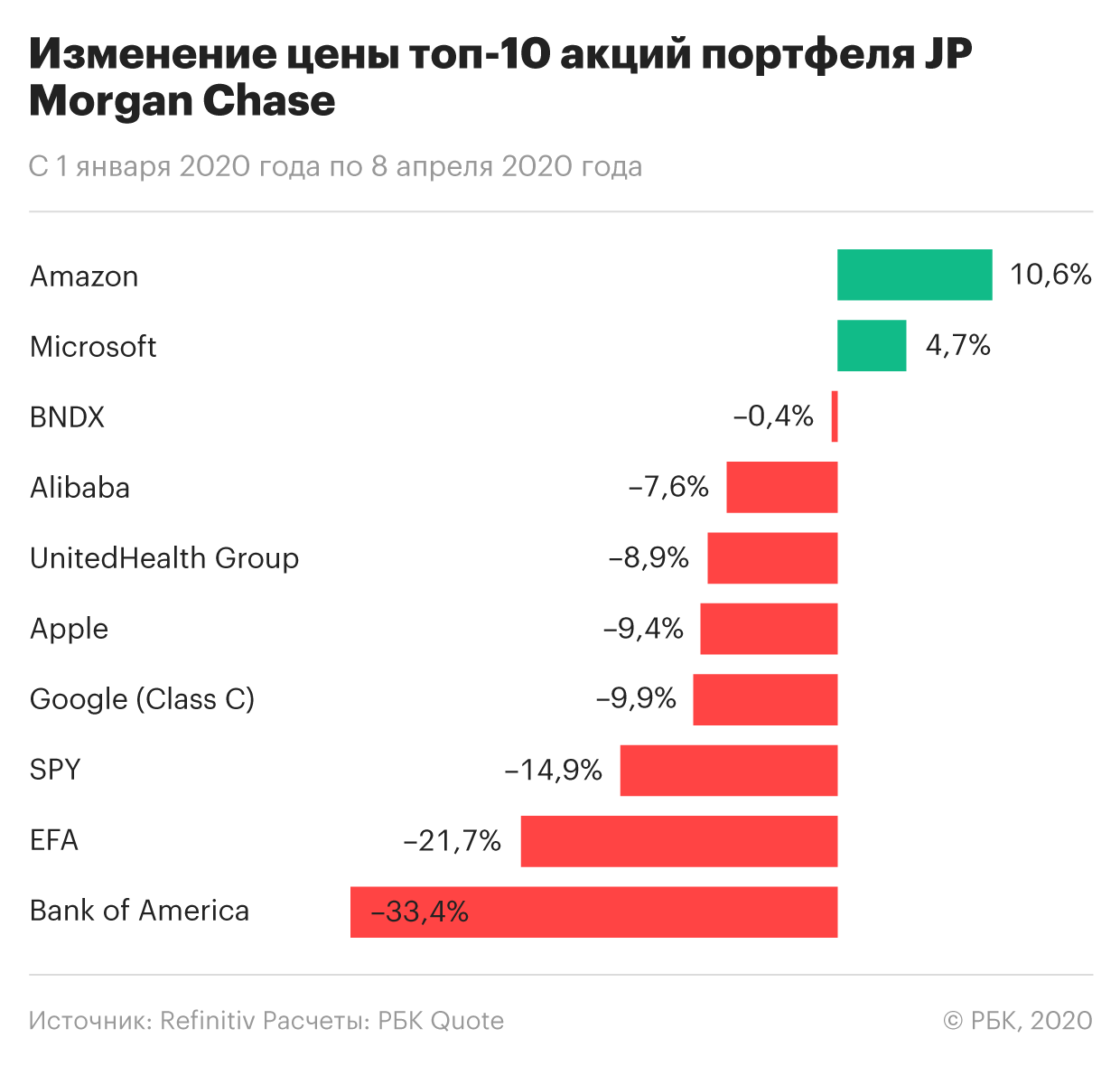

По данным на 31 декабря 2019 года, пакет акций SPY стоил более $23,83 млрд. Это порядка 4,44% общей стоимости портфеля инвестиционного банка. За 15 месяцев (с января 2019 года по 8 апреля 2020-го) бумаги SPY подорожали на 9,7%. Их рост, очевидно, мог быть и большим, но коронавирус и обвал цен на нефть вызвали серьезное падение на всех мировых биржах. В результате SPY с начала года просел на 14,9%. Стоимость актива снизилась более на $3,54 млрд.

2. Microsoft

Актив номер два в инвеспортфеле JP Morgan Chase — акции самого известного в мире разработчика программного обеспечения Microsoft. Их в инвестпорфеле более 83,4 млн штук. На конец декабря 2019 года этот пакет стоил $13,15 млрд — порядка 2,45% от общей стоимости портфеля.

По данным на 8 апреля, стоимость пакета акций Microsoft в портфеле инвестбанка оценивалась более чем в $13,77 млрд. Это означает, что вложения в мирового лидера по разработке ПО оправдали себя. Пакет акций Microsoft подорожал с начала года почти на $519,7 млн.

Фактически акции Microsoft доказали свою сопротивляемость даже событиям типа «черного лебедя». За последние три недели, при первых же попытках рынка восстановить потери, бумаги Microsoft выросли более чем на 21%. А сама компания остается самой дорогой в мире с капитализацией $1,26 трлн.

На Уолл-стрит ждут продолжения роста акций компании Билла Гейтса. По данным Refinitiv, годовая цель по бумагам составляет $186,61, это почти на 13% выше их текущей цены. Покупать бумаги рекомендует 31 из 34 опрошенных Refinitiv аналитиков. Трое остальных советуют акции «держать» в портфеле.

3. Amazon

Следующий технологический актив портфеля — крупнейший в мире онлайн-ретейлер и разработчик облачных вычислений Amazon. Стоимость пакета из 3,94 млн акций в конце декабря 2019-го составляла порядка $7,27 млрд. По данным на 8 апреля 2020 года, пакета акций Amazon в портфеле JP Morgan стоит свыше $8,04 млрд, то есть подорожал на $768,33 млн.

Как и акции Microsoft, бумаги Amazon сумели значительно восполнить потери от последнего обвала рынка. От минимумов середины марта они выросли почти на 22%, а с начала года — на 10,6%. Таким образом, капитализация Amazon сейчас выше $1,02 трлн.

Аналитики, опрошенные сервисом Refinitiv, ожидают роста акций компании Джеффа Безоса в этом году почти на 19%, до $2413,11 за штуку. Из 51 опрошенного эксперта 49 рекомендуют покупать бумаги Amazon, остальные двое советуют держать их в портфеле.

4. Apple

Еще один крупный технологический актив в составе инвестпортфеля — Apple. В конце декабря 2019 года пакет из 30,1 млн акций Apple стоил почти $8,84. млрд. Сейчас он стоит около $8,01 млрд.

Акции производителя iPhone за последние 15 месяцев взлетели почти на 68,7%. Такого роста не показал ни один из других активов портфеля. Однако с начала 2020 года бумаги просели на 9,4% и пока не могут вернуться к росту. В то же время капитализация Apple по-прежнему превышает $1 трлн.

Уолл-стрит верит в бумаги производителя iPhone. Аналитики ожидают роста почти на 15% в течение года, до $307,26 за штуку. Из 39 опрошенных сервисом Refinitiv экспертов 29 считают, что акции следует покупать, восемь рекомендуют держать их в портфелях и только двое советуют от них избавиться.

5. Фонд международных облигаций BNDX

Vanguard Total International Bond ETF (BNDX) — это биржевой фонд международных облигаций, застрахованный от валютного риска.

Доля акций BNDX в инвестпортфеле JP Morgan — порядка 1,22%. По данным на 31 декабря 2019 года, стоимость этого актива составляла более $6,55 млрд. За три последних месяца бумаги просели на 0,4%, а стоимость всего актива снизилась на $26,64 млн — до $6,53 млрд.

6. ETF-фонд акций EFA

ETF-фонд EFA соответствует доходности индекса MSCI EAFE. Этот индекс рассчитывают в Morgan Stanley Capital International в качестве эталона для международных ценных бумаг . Он включает в себя акции стран Европы, Австралии, Азии и Океании, а также Дальнего Востока.

В инвестпортфеле JP Morgan Chase собрано около 81,71 млн акций этого биржевого фонда. Стоимость актива за три последних месяца — с 1 января по 8 апреля — сократилась с $5,67 до $4,44 млрд. Фонд не выдержал панических распродаж на рынке из-за пандемии и обвала на рынке нефти.

7. Alibaba

Акции Alibaba показали сильную динамику в 2019 году — за год они подскочили на 66%. Но после достижения исторического максимума на отметке $231,14 в самом начале января, бумаги китайского интернет-ретейлера стали снижаться из-за эпидемии COVID-19. С тех пор бумаги просели на 15%, а с начала года снижение составило 7,6%.

31 декабря 2019 года пакет акций Alibaba в портфеле JP Morgan стоил порядка $5,13 млрд. По состоянию на 8 апреля пакет оценивался в $4,74 млрд. Значит, стоимость актива снизилась на $389,6 млн.

На Уолл-стрит верят в скорое восстановление стоимости китайского интернет-гиганта. В течение года, согласно опросам Refinitiv, акции могут подорожать на 30% — до $256,95. Все 52 отраслевых аналитика единодушно дали рекомендацию покупать бумаги.

8. Alphabet

В десятке крупнейших активов JP Morgan Chase есть еще один технологический гигант — Google. На его долю приходится порядка 0,92% стоимости всего портфеля.

C января 2019-го по 8 апреля 2020-го акции Google класса С подорожали на 16,4%. Но потом сильно просели во время обвала рынка, начавшегося в конце февраля, и компания выбыла из «клуба на триллион». JP Morgan потерял на акциях Google $486,2 млн c начала 2020 года.

Акциям Google на Уолл-стрит прогнозируют рост в течение года на 27,9%. Большая часть экспертов — 14 из 16 опрошенных Refinitiv — рекомендует покупать бумаги, ожидая их роста до $1546,75 за штуку. Остальные двое советуют держать бумаги в портфелях.

9. UnitedHealth Group

Единственный медицинский актив в топовой десятке портфеля — один из крупнейших в США медицинских страховщиков UnitedHealth. В портфеле JP Morgan Chase более 16,5 млн акций UnitedHealth. Их стоимость на 31 декабря 2019 года составляла порядка $4,84 млрд. Сейчас актив стоит около $4,41 млрд.

Во время глобального падения фондового рынка в феврале-марте бумаги упали с $306 до $188, но за последние три недели подорожали почти до $268. Этого роста все равно не хватает, чтобы показать с начала года восходящую динамику — с 1 января по 8 апреля акции медицинского страховщика просели на 8,9%.

Эксперты считают, что у бумаг есть потенциал роста. В течение года акции UnitedHealth могут подняться на 19%, до $319,38 за штуку. Это данные сервиса Refinitiv, который опросил 26 отраслевых аналитиков. Из них 22 порекомендовали покупать бумаги страховщика, а четверо — держать.

10. Bank of America

Стоимость пакета акций одного из крупнейших банков США составляет порядка 0,8% от общей стоимости инвестпортфеля JP Morgan. Инвестиции в Bank of America не оправдали себя — это самый провальный актив в топовой десятке портфеля по итогам первого квартала. С начала года акции Bank of America упали в цене на 33,4%. В результате этот актив обесценился за три месяца на $1,4 млрд — с $4,29 млрд до $2,85 млрд.

В перспективе ближайшего года акции Bank of America сумеют частично восстановить свои потери, считают отраслевые эксперты. Они прогнозируют рост бумаг на 10%, до $27,04 за штуку. Как показали опросы Refinitiv, рекомендации на покупку дают 15 аналитиков, тогда как продавать советует только один. Еще десять экспертов предлагают держать бумаги банка.

Резюме: за последние 15 месяцев восемь из десяти крупнейших активов инвестиционного портфеля JP Morgan Chase выросли в цене. Самый сильный рост показали акции Apple и Microsoft — на 68,6% и 62,7% соответственно. Но с начала 2020 года мировые фондовые рынки стали снижаться из-за пандемии COVID-19 и развала сделки ОПЕК+. На общей волне падения упали и активы в портфеле JP Morgan Chase. От обвала удержались только Microsoft и Amazon — им, напротив, удалось вырасти с начала года. В результате стоимость топ-10 акций в портфеле JP Morgan Chase снизилась за три месяца на $7 млрд — с $84,5 млрд до $77,5 млрд. В процентном соотношение снижение составило 8,3%. Для сравнения — индексы Dow Jones Industrial и S&P 500 потеряли за этот же период по 17% и 13,5% соответственно.

Больше интересных историй и новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Биржевой фонд, вкладывающий средства участников в акции по определенному принципу: например, в индекс, отрасль или регион. Помимо акций в состав фонда могут входить и другие инструменты: бонды, товары и пр. Стоимость компании на рынке, рассчитанная из количества акций компании, умноженного на их текущую цену. Капитализация фондового рынка – суммарная стоимость ценных бумаг, обращающихся на этом рынке. Краткое обозначение акций компании, валюты или товара на бирже. Чаще всего состоит из букв, использованных в названии компании. Реже — из цифр (на азиатских биржах). В тикерах облигаций указаны базовые характеристики ценной бумаги — обычно цифрами. Тикеры валют состоят из трех букв. Первые две обозначают страну, а третья — первая буква в названии валюты (например, RUR — это российский рубль, а USD — доллар США). Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее