Дивидендный портфель: как заработать более 20% прибыли в год

Есть множество разных стратегий инвестирования и способов собрать портфель ценных бумаг . Кто-то выбирает консервативный путь, а кто-то торгует, основываясь на слухах в СМИ. Можно искать только недооцененные компании, создать аналог вклада и накупить одних государственных облигаций, вкладываться в золото или вообще инвестировать в криптовалюту.

А можно составить дивидендный портфель — он состоит из акций компаний, которые регулярно выплачивают высокие дивиденды . Это тоже достаточно популярный способ выбора ценных бумаг. Его мы и используем в своем эксперименте. В этом нам поможет частный инвестор Петр Кан. Он поделился, как собрал чисто дивидендный портфель, какие бумаги выбрал и почему.

Покупаем бумаги

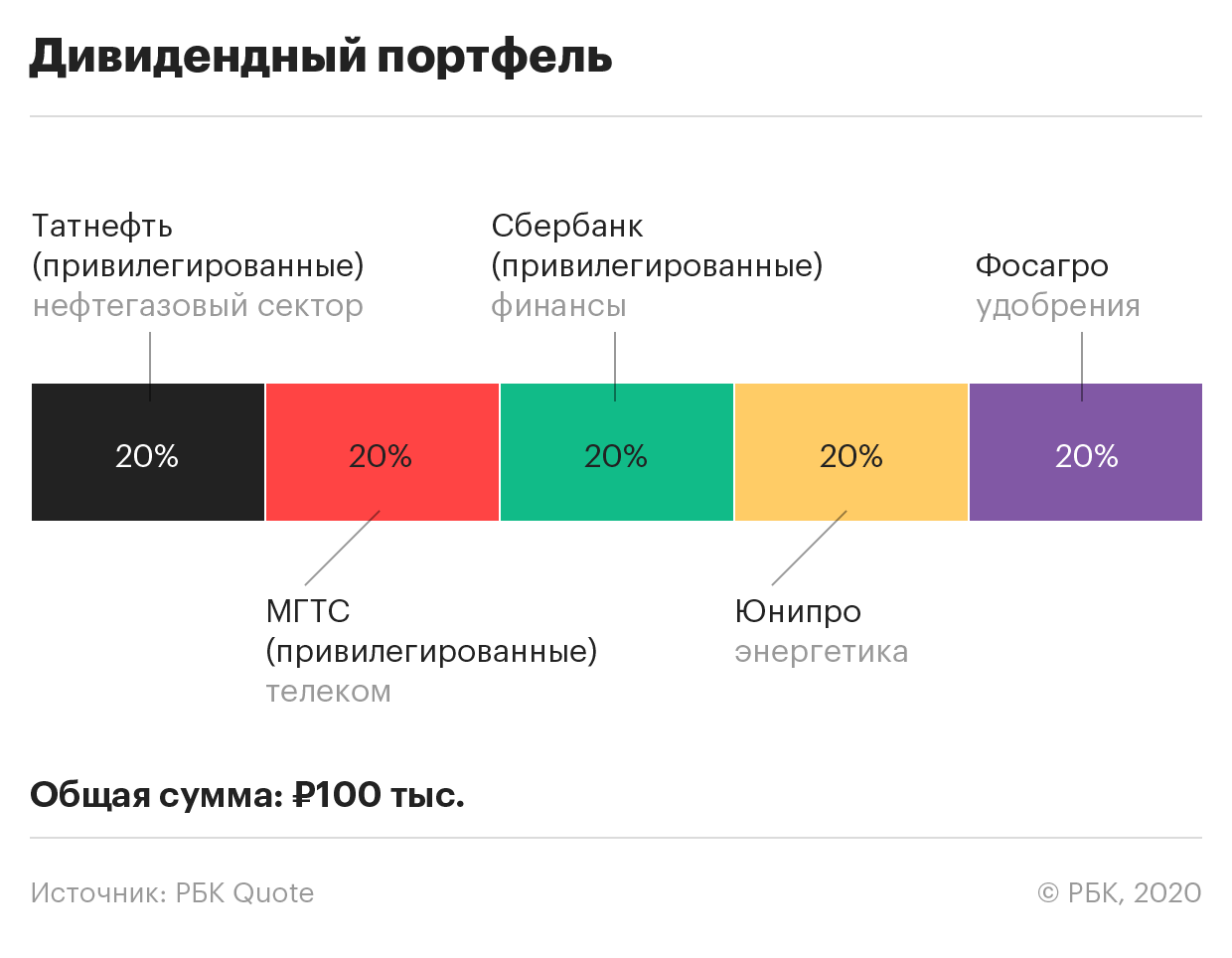

Дивидендный портфель нужен в первую очередь для получения дополнительной прибыли. Наша цель — получить процент выше депозита. Всего я вложил ₽100 тыс. в акции пяти компаний. Деньги разделил по 20% на каждую компанию. Дивидендная доходность предположительно составит 7%. К этому прибавим потенциальный рост цены на акцию 15%. По итогам года планирую получить 22% годовых.

При выборе акций я смотрел на величину дивидендных выплат. Также обязательно нужно диверсифицировать портфель, чтобы обезопасить свои вложения. Поэтому бумаги я купил из разных секторов экономики. Мой выбор пал на нефтегазовый сектор, телеком, финансы, энергетику и удобрения. Из пяти бумаг три привилегированные. Я выбрал их, потому что по привилегированным акциям часто дивиденды выше, чем по обычным. Как в случае с этими бумагами. Вот какие компании я в итоге купил:

Экономика растет и падает неравномерно. Почему я выбрал «Татнефть», а не, например, «Сургутнефтегаз»? Особой разницы не вижу, в целом обе бумаги довольно надежные и генерируют неплохую дивидендную доходность. Часто бывает, что в одной отрасли у нескольких бумаг похожие показатели. В таких случаях я просто выбираю любую из них.

Также и с МГТС. Кроме этой компании в телекоммуникационном секторе есть еще один лидер — МТС. Обе компании стабильно выплачивают хорошие дивиденды. В данном случае у МГТС по прогнозам на следующий год выше дивиденды. У «Фосагро» есть конкурент в лице «Акрона», но я думаю, что дивиденды по «Фосагро» тоже будут выше. А «Юнипро» выбрал, потому что имеет неплохую дивидендную историю.

Почему я не купил ММК или «Норникель»? Тут вопрос еще в количестве денежных средств. Если бы вложил в портфель 300 тыс. руб., можно было бы купить дополнительно бумаг — до семи — десяти. «Норникель» тоже очень неплохая бумага, но сейчас, как мне кажется, сильно переоценена.

Если вы тоже решили составить дивидендный портфель, то обязательно обратите внимание на финансовую отчетность компании, ликвидность и дивидендную историю. У акции должен быть большой ежедневный оборот торгов. Обычно это голубые фишки или второй эшелон. А что касается дивидендной истории, то проследите, как компания платила на протяжении последних лет. Не основывайте свой выбор на самой большой последней выплате.

Мы продолжим следить вместе с инвестором за тем, что происходит с дивидендным портфелем. При необходимости будем продавать и покупать акции, реинвестировать дивиденды и делиться успехами. Следующий выпуск — весной.

Начать инвестировать можно прямо сейчас на РБК Quote. Проект реализован совместно с банком ВТБ.

Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене. Подробнее Высоконадежные и самые ликвидные акции на рынке со стабильными показателями доходности. Компании — «голубые фишки» — это лидеры в своей индустрии. Как правило, изменение цен на акции «голубых фишек» определяет настроение рынка. Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее