Как увеличить вложения в пять раз за пять лет: мастер-класс от инвесторов

Как заработать в разгар кризиса? Что делать, когда акции падают в цене? Как оценить надежность бизнеса? Об этом РБК Quote рассказали частные инвесторы. Они привели в пример свои лучшие и худшие инвестиции на бирже.

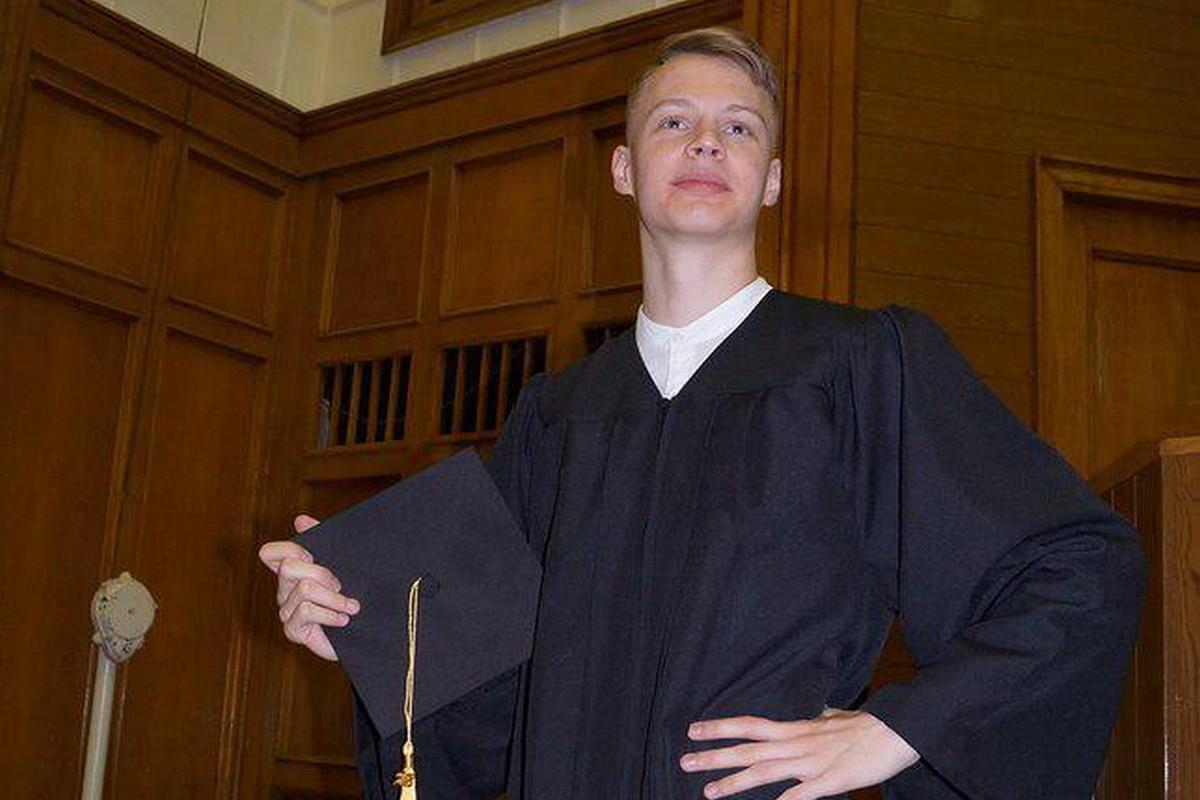

Игорь Беженарь

- частный инвестор

Лучшая инвестиция

Пожалуй, лучшей своей инвестицией я бы назвал привилегированные акции Сбербанка. Я покупал их во время кризиса в течение 2014 года и начале 2015-го.

Те, кто уже торговали на фондовой бирже в то время, наверное, помнят, что творилось тогда на рынках. Все котировки летели вниз, спекулянты и пугливые инвесторы в ужасе продавали акции. И я подумал, почему бы на волне панических настроений не приглядеться к акциям первого эшелона.

Рассуждал так. Если компании, которые имеют квазимонополию, получали прибыль до кризиса, то почему бы им не наверстать такой же уровень, когда кризис закончится? Пыль осядет, и они продолжат делать бизнес. Квазимонополии никуда не исчезнут. А сейчас, по сути, идет распродажа.

Поэтому я покупал акции без тени сомнения. Держал в голове одну простую мысль: ни на минуту Сбербанк не закрыл свои отделения, ни на минуту МТС или «Ростелеком» не прервали связь, «Аэрофлот» не отменил полеты, «Норникель» не прекратил добычу.

Тогда я, например, купил привилегированные акции «Ленэнерго» по ₽12 за штуку. Теперь они стоят ₽122. А также МТС и «Ростелеком». Все эти бумаги выросли в цене с того момента и дополнительно принесли мне дивиденды .

Но главное — привилегированные акции Сбербанка. Я несколько раз покупал их по разной цене, в среднем по ₽42 за штуку. Сейчас цена одной акции составляет ₽213. Таким образом, цена акций банка выросла в пять раз. Спасибо, Сбербанк. Я продолжаю быть не всегда довольным клиентом, но всегда довольным акционером.

Через год после кризиса компании более-менее отошли от потрясений. Начались разговоры о том, чтобы заставить государственные компании платить дивиденды в размере 50% по МСФО. Это еще больше укрепило мою позицию.

Сегодня наглядно видно, как выросла прибыль компаний. Тот же Сбербанк зарабатывал около ₽300 млрд в 2014 году, а на конец 2019-го вплотную подходит к ₽1 трлн.

Худшая инвестиция

Если поискать в истории моих сделок, то худшей инвестицией были привилегированные акции Костромской сбытовой компании. Я купил бумаги этой компании по ₽0,53 за штуку в августе 2013 года. Ровно через год продал уже по ₽0,31. По этой инвестиции я ушел в минус на 41%. Сегодня акции компании стоят еще дешевле — ₽0,23 за бумагу.

У энергосбытовых компаний были баснословные прибыли. И я тогда действовал на волне «сбытовой эйфории». Но это был уходящий поезд, и я не успел заработать. Покупал бумаги, полагаясь больше на интуицию. Это неправильно. Поэтому и получил убыток.

Поскольку я инвестирую на длительный период, у меня практически нет плохих сделок. В данный момент в моем портфеле акции около 20 компаний. Из всех только «Русгидро» показывает небольшое снижение — минус 6%. Но минус для меня это обычно повод для того, чтобы дополнительно купить акции по более выгодной цене.

Дмитрий Руденко

- частный инвестор

Лучшая инвестиция

Поводом прибегнуть к торговле на фондовом рынке послужила работа. В апреле 2019 года я устроился на новую должность, и вскоре у меня появилось немного свободных денег. Я стал думать, куда их можно вложить. Изучив варианты, понял, что доходность рублевых вкладов меня не привлекает.

Тогда я заинтересовался другими способами заставить деньги работать. Начал изучать книгу Бенджамина Грэма «Разумный инвестор». Пока ее читал, параллельно сравнивал акции компаний на российском фондовом рынке по мультипликатором и истории дивидендных выплат.

22 августа этого года я решил купить акции «Норильского никеля». Считаю эту покупку своей наилучшей инвестицией. Предварительно изучил компанию и пришел к выводу, что «Норникель» надежный.

Грэм считает, что ориентироваться надо на свое мнение, чтобы не впадать в заблуждение. Поэтому я прочитал последнюю финансовую отчетность и посмотрел статистику на бирже за последние полгода. По мультипликаторам компания была не сильно переоценена, учитывая долги и историческую дивидендную доходность.

Риски оценил так. Я исходил из идеи, что никель — ключевой компонент для разных аккумуляторов. Соответственно, у компаний, которые его добывают, должна расти прибыль. Особенно у крупных.

В итоге я вложил ₽75,6 тыс. в бумаги «Норникеля». Сейчас акции стоят порядка ₽85,9 тыс. Таким образом мне удалось заработать 13%. Я не планирую продавать эти акции, пока они не станут явно переоцененными. Скорее, могу докупить, если будет подходящий момент и их цена резко снизится.

Худшая инвестиция

Моя худшая инвестиция на данный момент — акции МРСК Центра и Приволжья. Я их купил 24 октября и вложил в общей сложности ₽37,5 тыс. Но уже спустя неделю цена сильно упала. Сейчас акции стоят приблизительно ₽32,2 тыс.

У такого падения были причины. МРСК Центра и Приволжья поглотило «Тульские городские электрические сети» по поручению головной компании «Россети». Также «Россети» настроились консолидировать все дочерние компании.

Надеюсь, в будущем из-за этого дивидендная доходность компании не пострадает. Веру подкрепляет тот факт, что крупный пакет акций держит государство, и оно будет требовать выплат.

Отношусь к падению цены акций философски. Еще рано судить о доходности компании на таком коротком промежутке, поэтому продавать не планирую. Буду держать бумаги еще несколько лет, надеюсь на хорошую дивидендную доходность.

Расчетный показатель. Позволяет оценить уровень недооцененности или переоцененности активов рынком. Считается как отношение показателя, содержащего рыночную стоимость актива (капитализация, цена акции, стоимость бизнеса) с отчетным финансовым показателем (выручка, прибыль, EBITDA и др.). Недооцененность или переоцененность актива оценивается при сравнении значения мультипликатора с мультипликаторами конкурентов. Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее