Рейтинг наоборот. Мы нашли 30 акций, которые подешевели сильнее всего

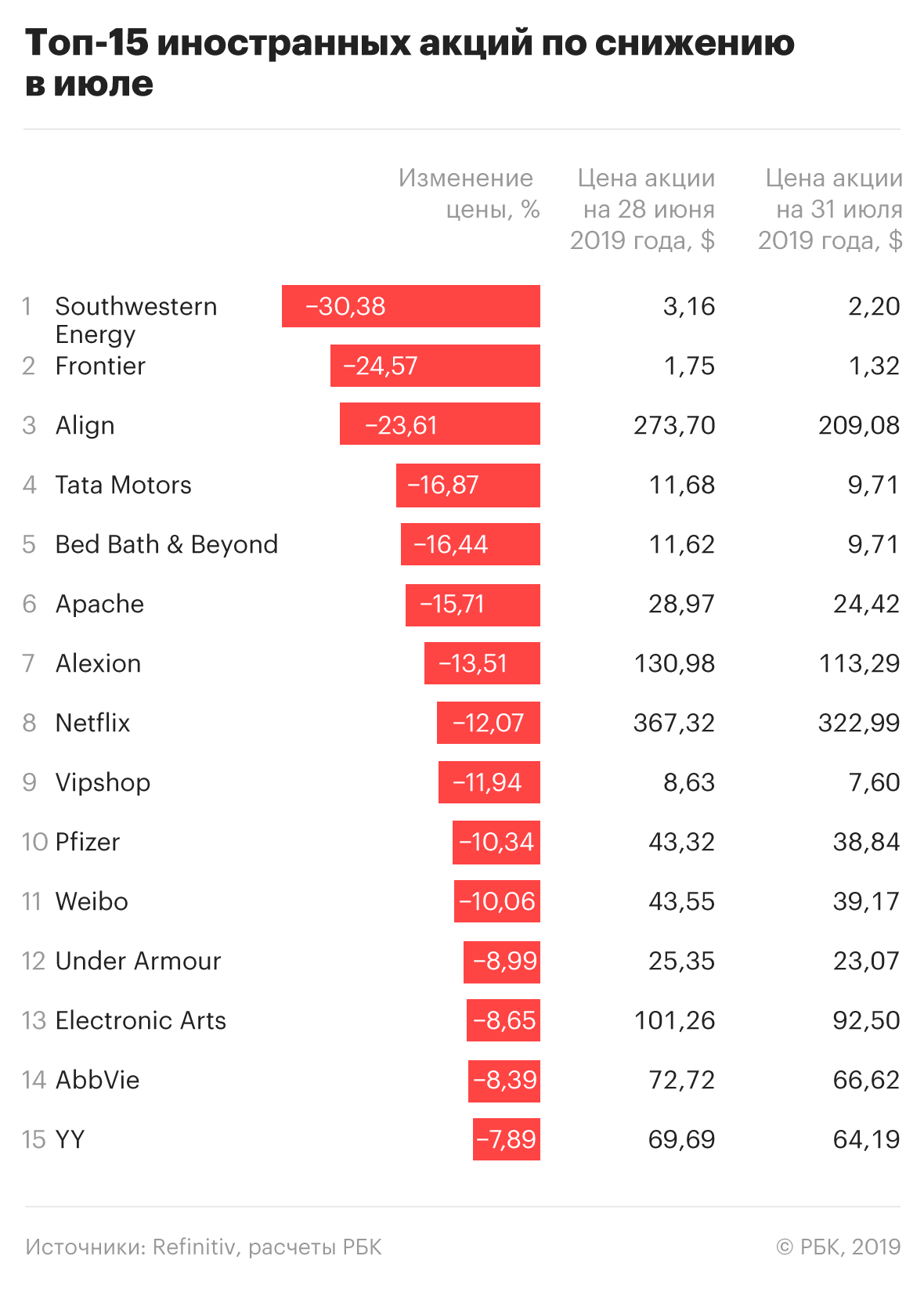

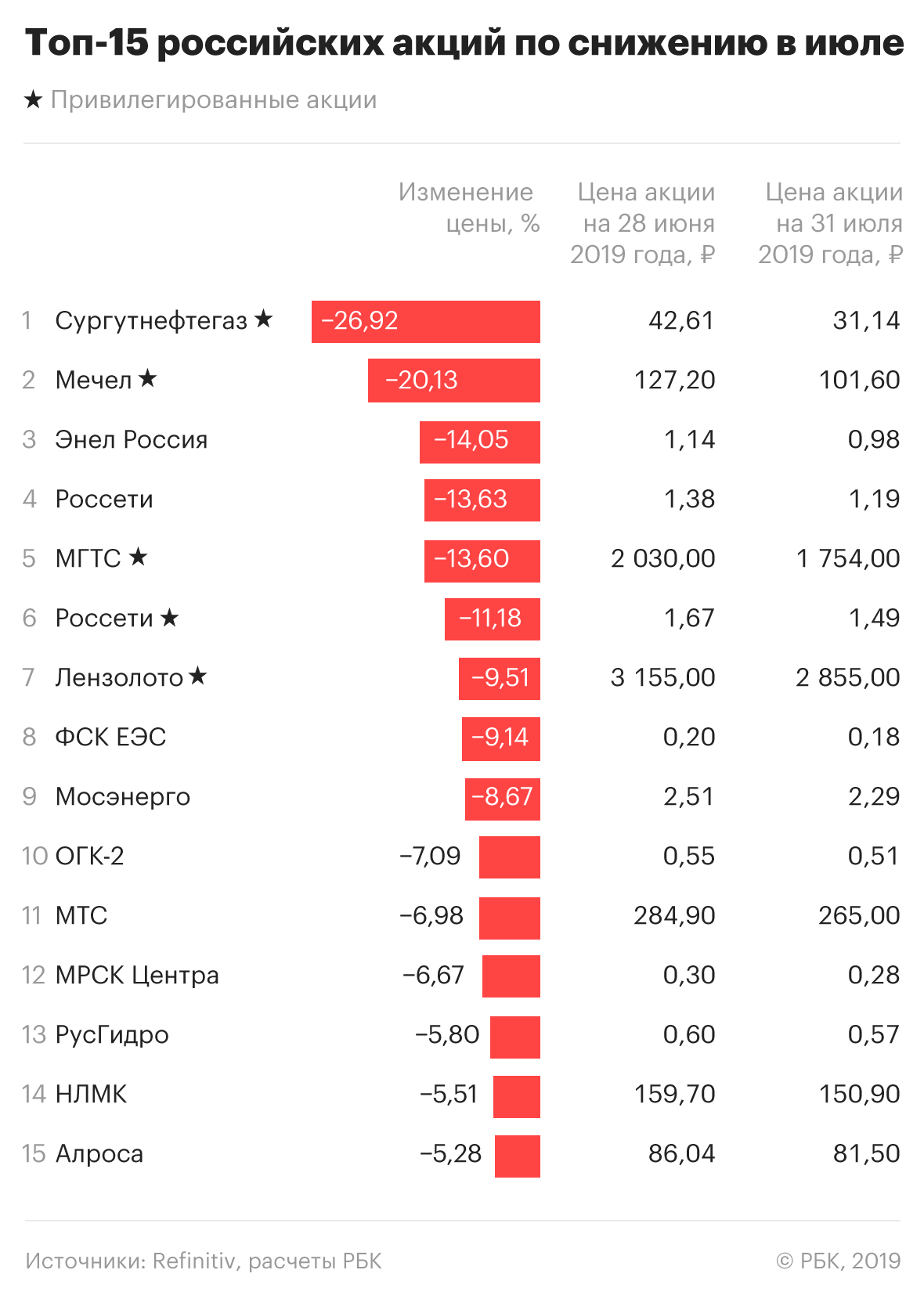

По итогам июля среднее снижение котировок среди топ-15 подешевевших иностранных акций из каталога Quote достигло 14,6%. Российские 15 лидеров снижения за месяц подешевели в среднем на 10,9%. Можно сказать, что тенденция к снижению усилилась. В июне иностранные и российские топ-15 теряли в цене всего по 3,6%.

Лидером падения среди всех 30 участников рейтинга, наоборот, оказались нефтяники Southwestern Energy. Бумаги этой компании потеряли в цене 30,4%. Из-за высоких затрат на добычу и значительных капитальных расходов компания очень чувствительна к падению цен на нефть и газ.

С апреля нефть сорта Brent подешевела на 14%, на столько же снизились цены на газ. Котировки Southwestern Energy падали с опережающими темпами. Снижение ускорилось перед приближающейся отчетностью, в которой аналитики ожидают увидеть сокращение прибыли компании.

На втором месте иностранной части антирейтинга Quote оказалась телекоммуникационная компания Frontier, которая испытывает финансовые проблемы последние несколько лет. Frontier стабильно теряющая клиентуру и долю на рынке, за июль стала дешевле на 24,6%. За первое полугодие этого года компания уже подешевела на 26,5%.

Третьей по величине потерь среди акций-иностранцев оказалась компания, производящая стоматологические приспособления и инструменты Align. Котировки рухнули после публикации финансовой отчетности.

Из нее инвесторы узнали, что у Align упали продажи на ключевых рынках, а сама компания готовится к ухудшению ситуации. В день выхода отчетности акции Align потеряли 27% своей стоимости. По итогам месяца компания стала дешевле на 23,6%.

Лидерами снижения среди российских акций оказались привилегированные акции «Сургутнефтегаза» и металлургического гиганта «Мечел». Первые снизились на 26,9%, вторые — на 20,1%.

Примечательно, что ничего плохого с компаниями и акциями не произошло. Напротив, обе компании выплатили держателям привилегированных бумаг дивиденды , размер которых достиг 20% стоимости акций до закрытия реестра акционеров. После закрытия реестра, по всем законам рынка, соотношение спроса и предложения меняются так, что акции теряют в стоимости величину, соразмерную дивидендной доходности.

Все вышесказанное применимо и к акциям, занявшим третье место антирейтинга. Отличие только в том, на третьей строке расположились не привилегированные, а обыкновенные акции энергетической компании «Энел Россия». В июле владельцы этих бумаг получили дивиденды в размере 12% от стоимости акций. В результате котировки энергопроизводителя потеряли 14% по итогам месяца.

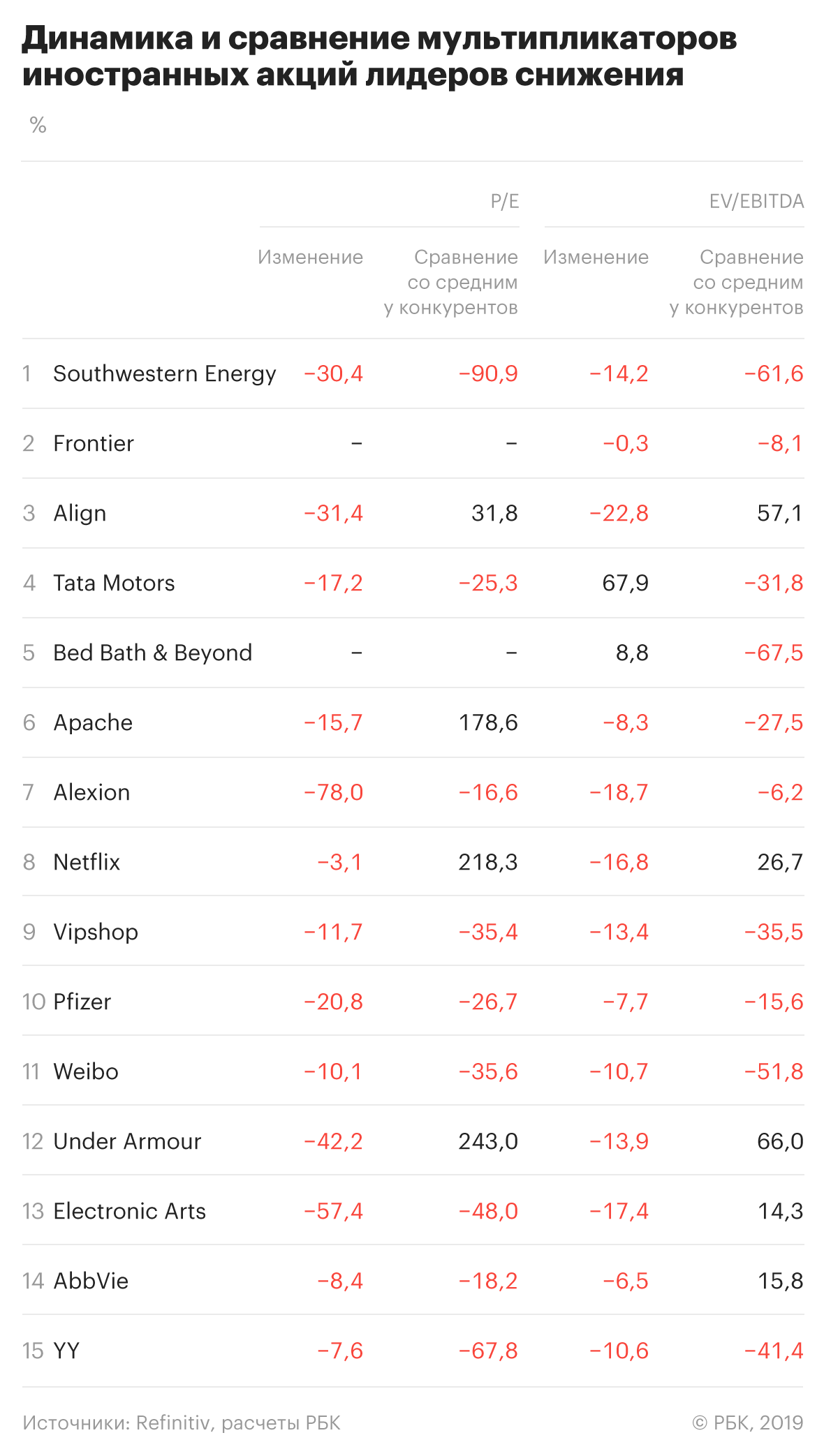

После снижения многие бумаги подешевели настолько, что, согласно значениям мультипликаторов P/E и EV/ EBITDA , могут считаться недооцененными и набирающими потенциал роста.

Среди иностранных акций уровня привлекательности для инвесторов достигли Southwestern Energy, Tata Motors, Alexion, Vipshop, Pfizer, Weibo и YY.

Из российских бумаг в зеленую зону попали акции «Сургутнефтегаза», «Мечела», «Россетей», «Лензолота», «Мосэнерго», ОГК-2, МТС, МРСК Центра и НЛМК.

В то же время дальнейшее снижение из иностранных акций могут продолжить котировки Align, Netflix и Under Armour. Их мультипликаторы сохранили значения выше среднеотраслевых уровней.

Среди российских бумаг можно ожидать нового витка снижения акций «РусГидро» и МГТС. Мультипликаторы этих компаний выше средних значений среди конкурентов.

Аналитический показатель, указывающий на объем прибыли до вычета расходов по выплате процентов, налогов, износа и амортизации. Несмотря на свою популярность, комиссия по ценным бумагам США (SEC) не считает его частью Общепринятых Принципов Бухгалтерского Учёта (GAAP). Расчетный показатель. Позволяет оценить уровень недооцененности или переоцененности активов рынком. Считается как отношение показателя, содержащего рыночную стоимость актива (капитализация, цена акции, стоимость бизнеса) с отчетным финансовым показателем (выручка, прибыль, EBITDA и др.). Недооцененность или переоцененность актива оценивается при сравнении значения мультипликатора с мультипликаторами конкурентов. Соотношение капитализации компании к ее чистой прибыли. Популярный показатель для оценки стоимости акций и поиска недооцененных и переоцененных компаний Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее