В рейтинге лучших инвестиций не оказалось нефтянки. Вот доказательство

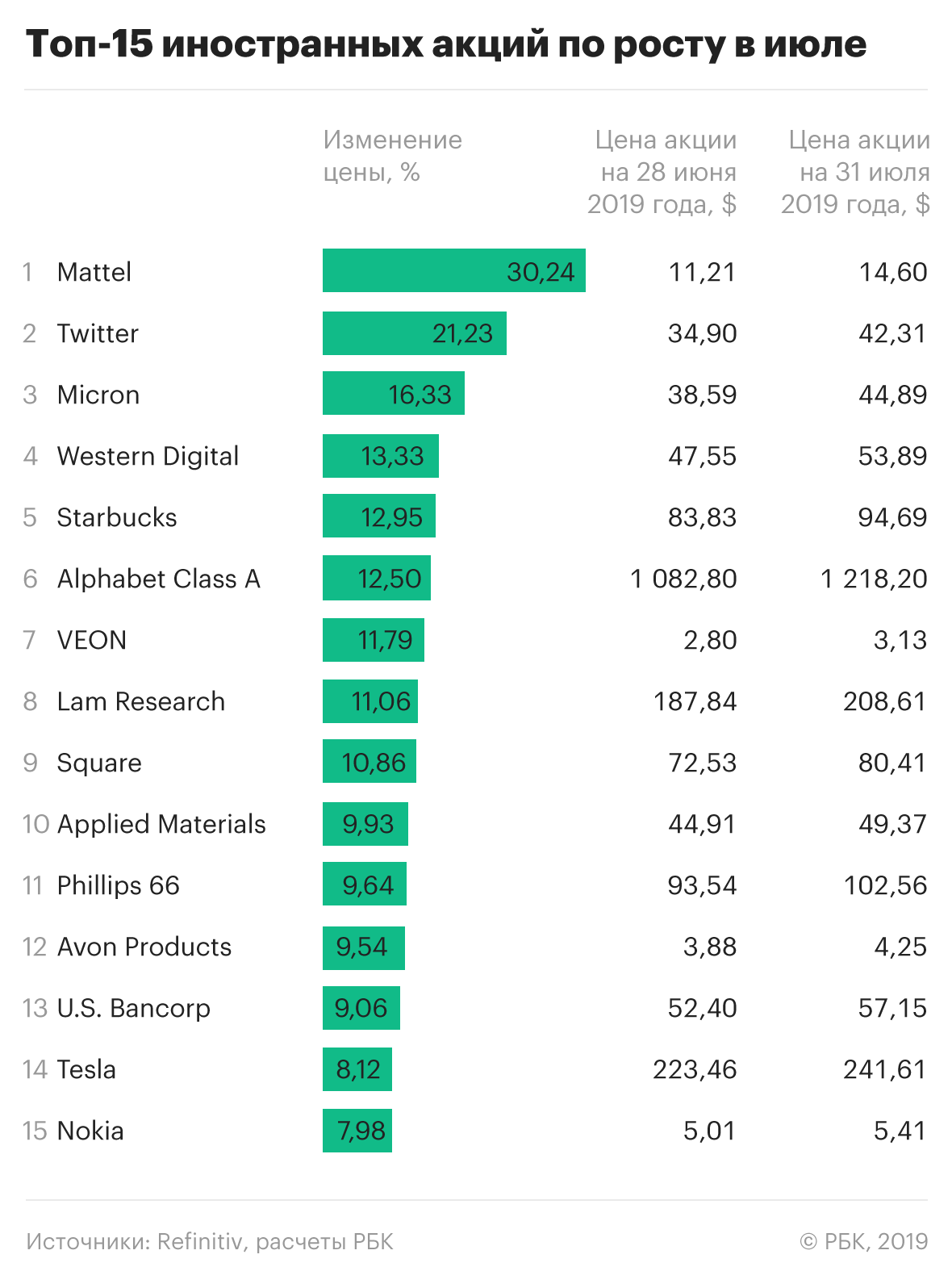

Ни одна нефтяная компания не попала в первую десятку рейтинга инвестиций РБК Quote за июль. По итогам месяца наибольшего прироста в нефтяной отрасли добилась компания Phillips 66. Ее акции подорожали на 9,64%. Этот результат в три раза хуже, чем у лидера рейтинга — производителя игрушек Mattel. Именно ее выбрали инвесторы для вложения собственных денег в июле.

Средний рост топ-15 лидеров из каталога Quote составил 13% у иностранных акций. В российской части списка показатель оказался равен 8,2%. Для сравнения, в июне средний рост топ-15 среди иностранных и российских акций был 21,5% и 16,1% соответственно.

Лидером среди иностранных ценных бумаг оказались акции Mattel — компании, которая выпускает куклы Barbie и игрушечные машинки Hot Wheels. За месяц акции Mattel поднялись в цене на 30,2%.

Рост котировок начался в середине июня после отказа руководства компании от предложения о поглощении со стороны MGA Entertainment. Инвесторы восприняли это как хороший знак: биржевые игроки решили, что Mattel отказалась от сделки, так как ждет более дорогого предложения. В конце июля в отчетности компания показала обнадеживающие результаты и всего за день котировки Mattel взлетели на 11%.

Второе место занял Twitter. Акции социальной сети подорожали за месяц на 21,2%. Росту цен способствовал запуск нового сервиса для создания рекламы. Кроме того, движение цен подогрела квартальная прибыль компании в сумме $1 млрд, показанная в опубликованной в июле отчетности.

На 16,3% подорожали акции Micron Technology, занявшие третью строчку июльского рейтинга. Одна из главных причин роста — достигнутые 1 июля договоренности между США и Китаем временно не вводить новые торговые пошлины. Акции Micron в первый же день после заключения перемирия в торговой войне выросли на 6%.

В первую пятерку также попал производитель жестких дисков для компьютеров Western Digital и сеть кофеен Starbucks. Совсем немного им уступила Alphabet — материнская структура для интернет-гиганта Google.

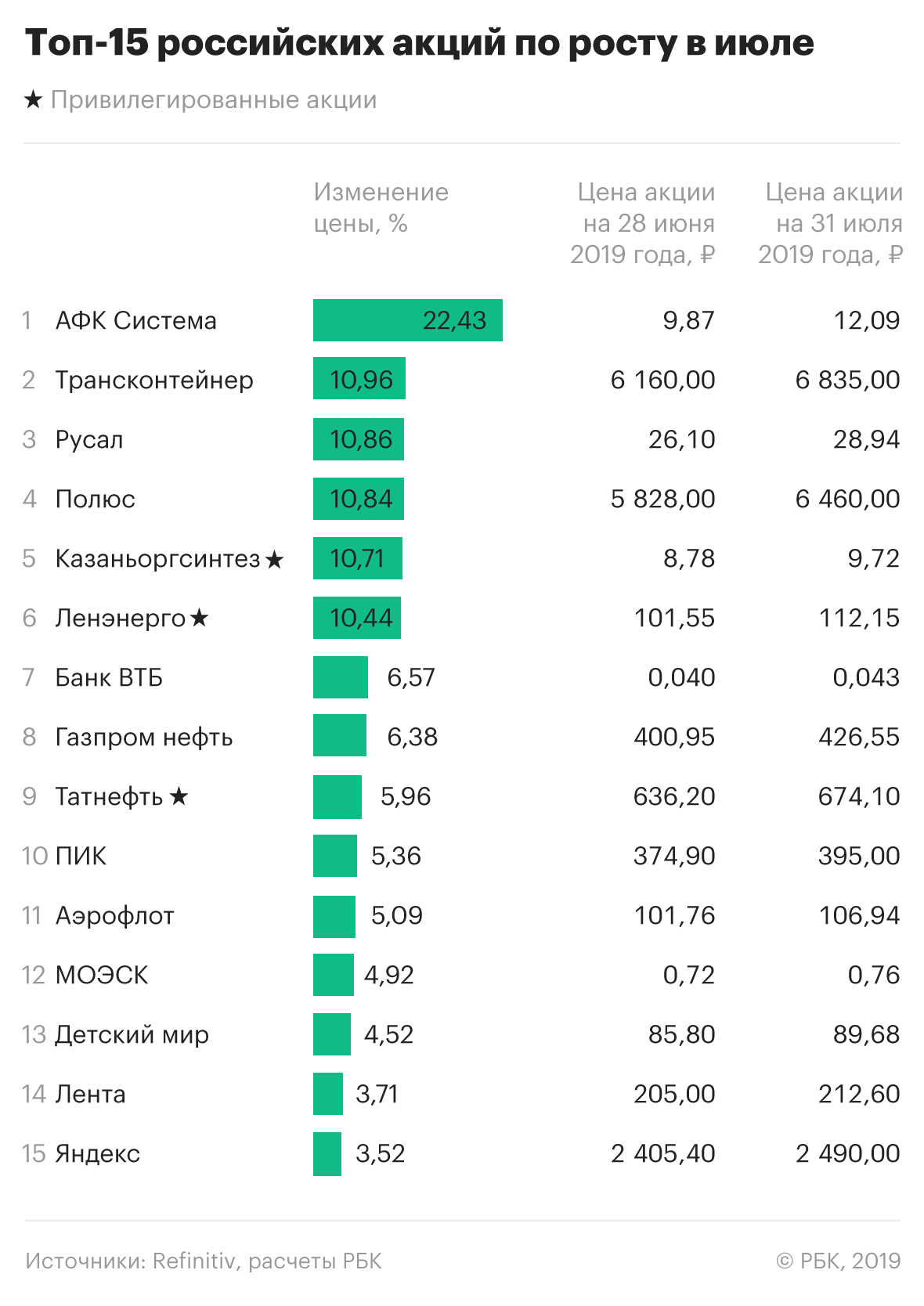

Среди российских акций наилучшую динамику показали акции АФК «Системы» — холдинговой компании, контролирующей МТС и «Детский мир». За месяц АФК «Система» подорожала на 22,4%.

Акции компаний со второй по шестую строку рейтинга подорожали за месяц от 10,4% до 11%. Рост остальных акций, попавших в топ-15, начиная с седьмой строки, можно назвать незначительным, поскольку он укладывается в пределы обычной месячной волатильности . Именно в этой группе оказались представители российской нефтяной отрасли.

Подъем котировок АФК «Системы», по мнению аналитиков, в значительной степени связан с возможным интересом Сбербанка к приобретению интернет-магазина Ozon. Об этом писали СМИ в начале июля. АФК «Система» владеет 38,2% акций Ozon. Если «Система» продаст эти акции, то она может выручить за свой пакет до ₽16 млрд.

На втором месте — акции «Трансконтейнера», прибавившие в июле к 42% полугодового роста еще 11%. Компания показывала хорошие годовые и квартальные финансовые результаты и является объектом пристального интереса со стороны нескольких конкурирующих между собой групп на предмет приобретения доли в бизнесе.

На третьем месте оказались акции «Русала», которые возглавляли список лидеров снижения по итогам первого полугодия. За месяц стоимость акций алюминиевого гиганта на Московской бирже выросла на 10,9%, отыграв две трети полугодового снижения. Компания показала рост операционных результатов по итогам первого полугодия, что было достаточно ожидаемым с учетом роста цен на алюминий.

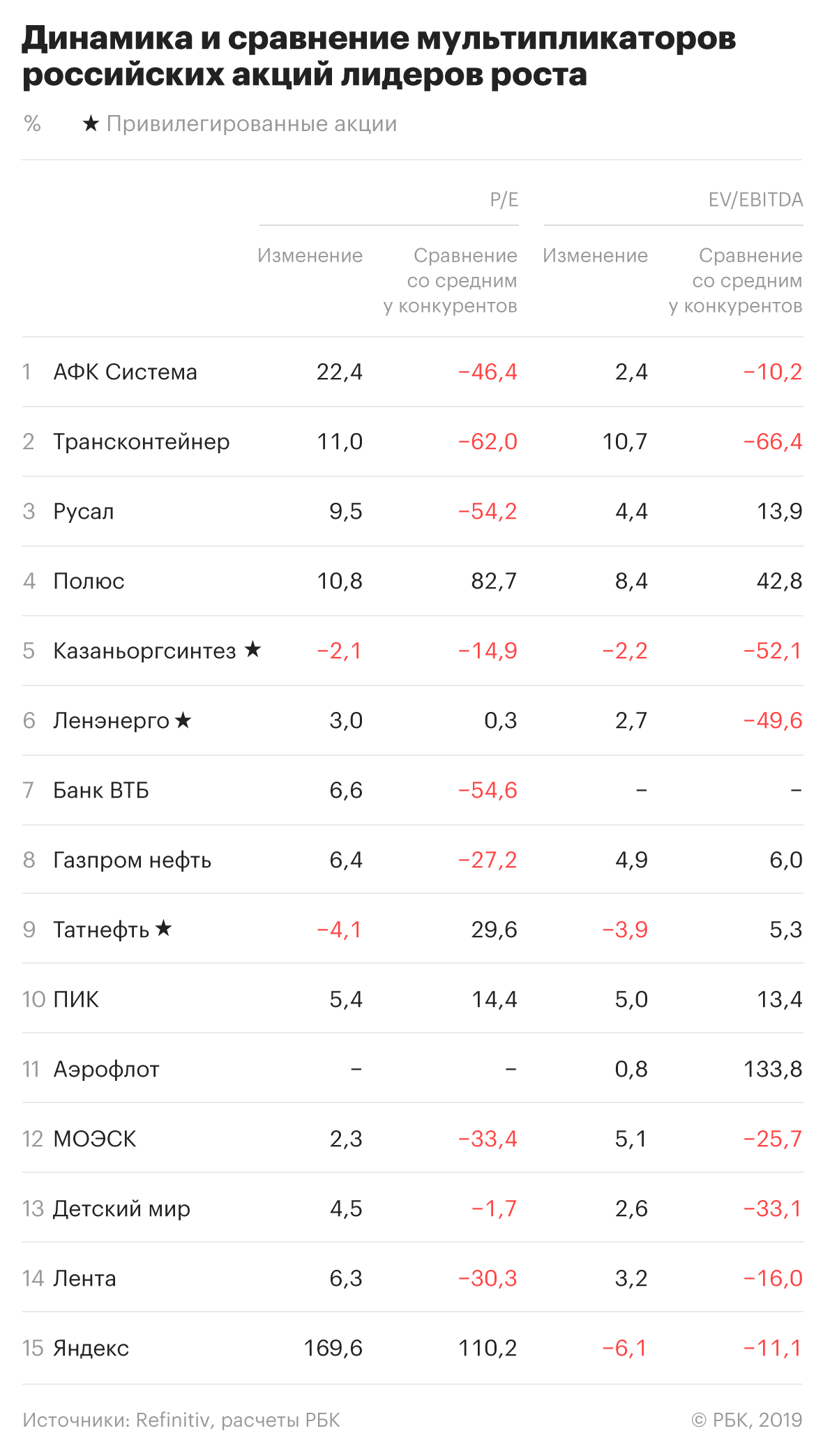

Если смотреть на перспективы, то, согласно мультипликаторам, хороший потенциал дальнейшего роста сохраняется у бумаг АФК «Системы», «Трансконтейнера», «Казаньоргсинтеза», МОЭСК, «Детского мира» и «Ленты». Их мультипликаторы P/E и EV/ EBITDA показывают значения ниже среднеотраслевого.

К переоцененным российским акциям можно отнести акции «Полюса» и группы компаний ПИК. Мультипликаторы этих компаний превышают средние значения по отрасли и к тому же прибавили свои значения за последний месяц.

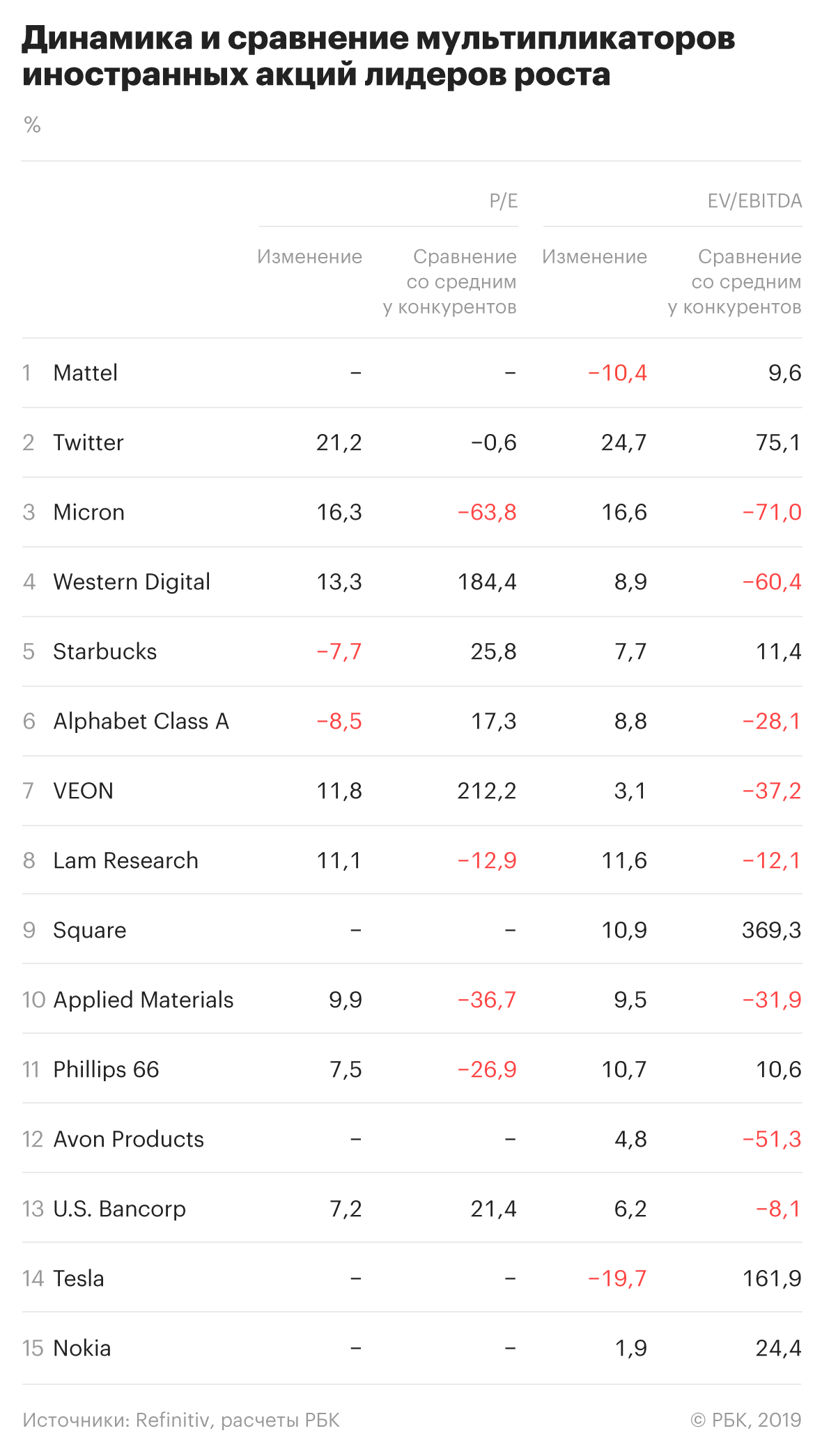

Среди иностранцев дальнейший рост вполне могут продолжить котировки Micron, Lam Research и Applied Materials. А вот Starbucks, судя по всему, исчерпал потенциал роста.