Долги госкомпаний оказались на триллион руб. больше ФНБ. Как с этим жить?

Долг десяти российских госкомпаний на ₽1 трлн превысил Фонд национального благосостояния (ФНБ). Таковы результаты подсчетов, которые провела редакция РБК Quote. По итогам первого полугодия 2019 года совокупная задолженность десяти крупных государственных компаний достигла ₽9,2 трлн. А объем Фонда национального благосостояния на начало сентября составил ₽8,17 трлн, утверждает Минфин.

ФНБ создан для покрытия дефицита Пенсионного фонда России, сказано на сайте Минфина. Это резервный фонд, куда поступают доходы от продажи нефти и газа за рубеж. Правительство инвестирует деньги из ФНБ в различные финансовые инструменты. Реинвестирования не происходит: согласно российским законам, прибыль от удачных инвестиций денег из ФНБ тратят на покрытие расходной части государственного бюджета.

Если российские власти когда-нибудь захотят расплатиться с долгами российских госкомпаний средствами ФНБ, то у них ничего не получится: денег просто не хватит. Аналитики рассказали, есть ли опасность в сложившейся ситуации и насколько критичны долги российских госкомпаний.

Кто должен больше всех?

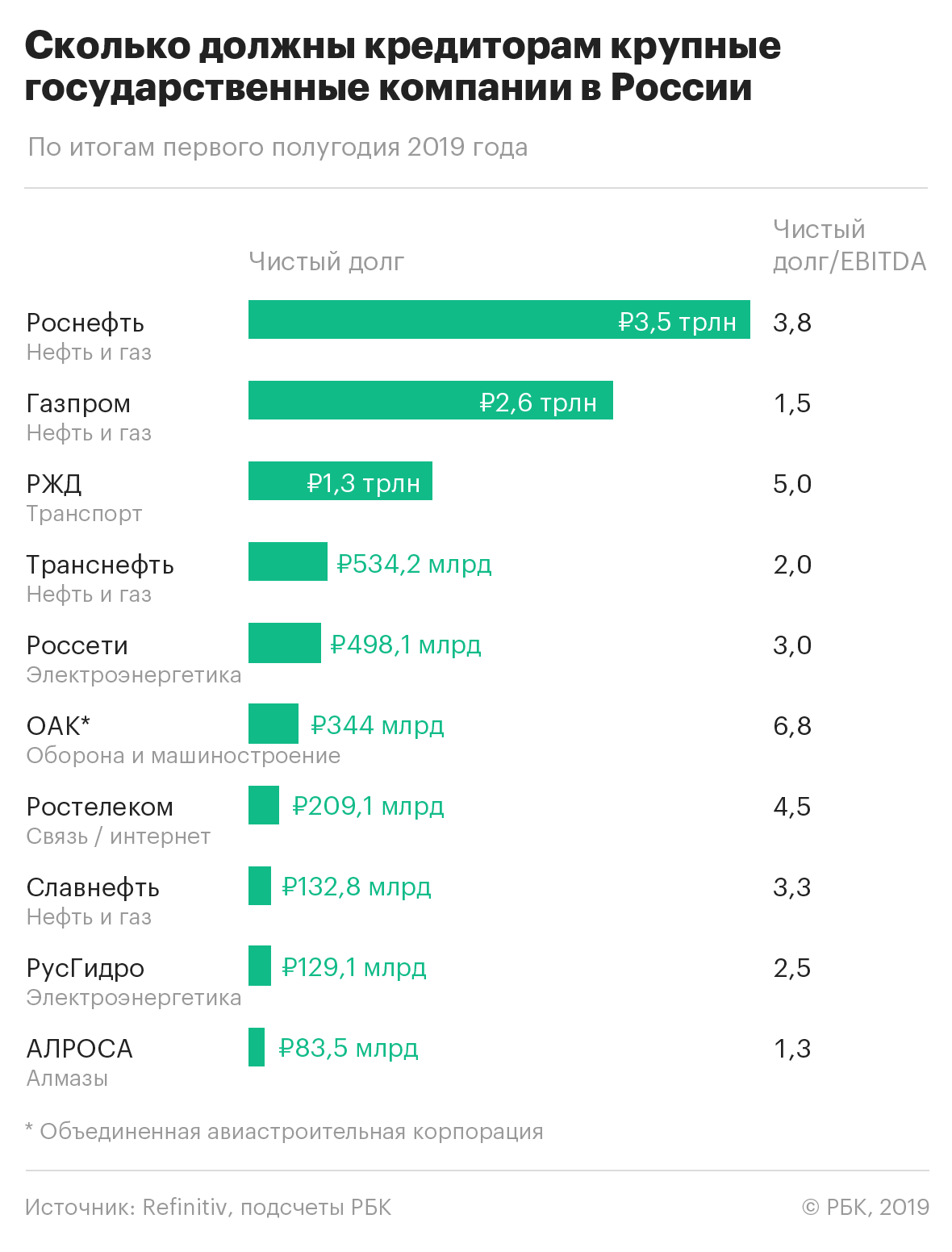

В России долги госкомпаний исчисляются сотнями миллионов рублей. К примеру, Объединенная авиастроительная корпорация (ОАК) должна кредиторам ₽344 млрд, а «РусГидро» — ₽129 млрд.

Даже на этом фоне выделяется «Роснефть». Долг компании, которую возглавляет Игорь Сечин, достиг ₽3,5 трлн. Это больше задолженностей РЖД, «Транснефти», «Россетей», ОАК, «Ростелекома», «Славнефти», «РусГидро» и АЛРОСА вместе взятых.

Единственная госкомпания, долг которой сопоставим с обязательствами «Роснефти», — это «Газпром». Газовый гигант задолжал кредиторам ₽2,6 трлн. Вот список десяти крупнейших должников среди компаний, значительная часть которых принадлежит Росимуществу — то есть всем гражданам России:

Соотношение чистого долга к EBITDA в приведенной выше таблице подсчитано на основе данных за первое полугодие 2019 года

Прямо сейчас в России и других странах живут множество людей, которым должны «Роснефть», «Газпром» и другие госкомпании. К примеру, это владельцы облигаций указанных предприятий.

Стать заемщиком — то есть тем, кому должна госкомпания — может каждый читатель РБК Quote. Для этого нужно зарегистрироваться у нас на сайте (это займет пять минут) и купить облигацию одной из таких компаний. В верхней части этой статьи представлены три варианта инвестиции: ценные бумаги «Роснефти», «Газпрома» и РЖД. Вот как работают вложения в облигации:

«В первом, самом обобщенном приближении, если компания генерирует денежные потоки, достаточные для обслуживания и постепенного погашения долга, то ее кредитоспособность можно считать удовлетворительной, — рассказал РБК Quote аналитик «Газпромбанка — Управления активами» Дмитрий Турмышев. — Все без исключения российские госкорпорации, чьи облигации обращаются на рынке, характеризуются высокими денежными потоками и, как следствие, высоким собственным кредитным качеством. Потенциальная помощь от государства является лишь дополнительным фактором поддержки кредитного профиля эмитента ».

На вопрос о том, не опасна ли столь серьезная закредитованность для российских госкомпаний, Турмышев ответил отрицательно. «Это неопасно, поскольку подавляющий объем кредитов госкомпаниям предоставлен банками — коммерческими и государственными, — разъяснил аналитик. — Основные принципы кредитования банками — платность и возвратность. Учитывая, что российские компании, в том числе и государственные, платят одни из самых высоких дивидендов на акцию, можно с уверенностью говорить, что долговая нагрузка для них не является насущной проблемой».

Какова угроза огромных долгов госкомпаний для бюджета России

Фонд национального благосостояния задумывался как фонд, который должен использоваться для развития российской экономики. ФНБ создавали для вложения в крупные инфраструктурные проекты, а не для погашения долгов.

«Изначально никакой связи между обременением долгами, обязательствами российских госкорпораций и Фондом национального благосостояния не закладывалось. На практике получается иначе», — констатировал управляющий партнер BMS Group Алексей Матюхов.

По словам Матюхова, расходование средств фонда на погашение долгов российских госкомпаний можно трактовать как целевое. Каждый раз это подкрепляется соответствующей законодательной базой, а принятое решение всегда обосновывается и утверждается компетентными органами, обратил внимание эксперт.

«Закредитованность российских госкомпаний и то, что совокупный долг этих компаний превышает объем Фонда национального благосостояния, — это вещи, не имеющие де-юре корреляции. Де-факто они, конечно, могут быть связаны, так как деньги тратятся в том числе на погашение кредитов госкомпаний. Это происходит в виде прямого погашения, дофинансирования, увеличения уставного капитала, предоставления каких-либо долгосрочных займов на условиях, более выгодных, чем рыночные», — указали в BMS Group.

«Экономические показатели и итоговые экономические оценки эффективности госкомпаний в России чаще всего опираются не только на фактическую и экономическую эффективность и перспективы, но и на политическую составляющую, что присутствует во многих мировых юрисдикциях. Даже если отдельная компания в целом экономически неэффективна, но при этом имеет большое политическое значение, она будет финансово поддержана», — добавил Алексей Матюхов.

По словам эксперта, все перечисленные госкомпании являются системообразующими. Это значит, что вероятность того, что государство даст им «упасть», даже если у них будет недостаточно средств на обслуживание долга, крайне низка. «Государство будет эти компании поддерживать, так как их падение приведет к цепочке дефолтов », — резюмировал представитель BMS Group.

При определении того, есть ли вероятность, что бюджетные деньги уйдут на погашение кредитов госкомпаний, общий размер долга не играет никакой роли, убежден аналитик. «Определяющими факторами в вопросах господдержки являются связи и политическое значение, — убежден Матюхов. — Текущие события показывают, что у «Роснефти» этот уровень связей на высшем уровне. Сечин, используя близость к власти, обеспечивает наиболее лояльные, эксклюзивные условия работы как в части налогообложения, так и в части дофинансирования. Не так далек от этой позиции «Газпром».

В конечном итоге аналитики не увидели рисков для держателей облигаций «Роснефти», «Газпрома», РЖД и других госкомпаний. Вопрос о том, насколько гигантские долги критичны для бюджета России и эффективности экономики в целом, остается открытым.