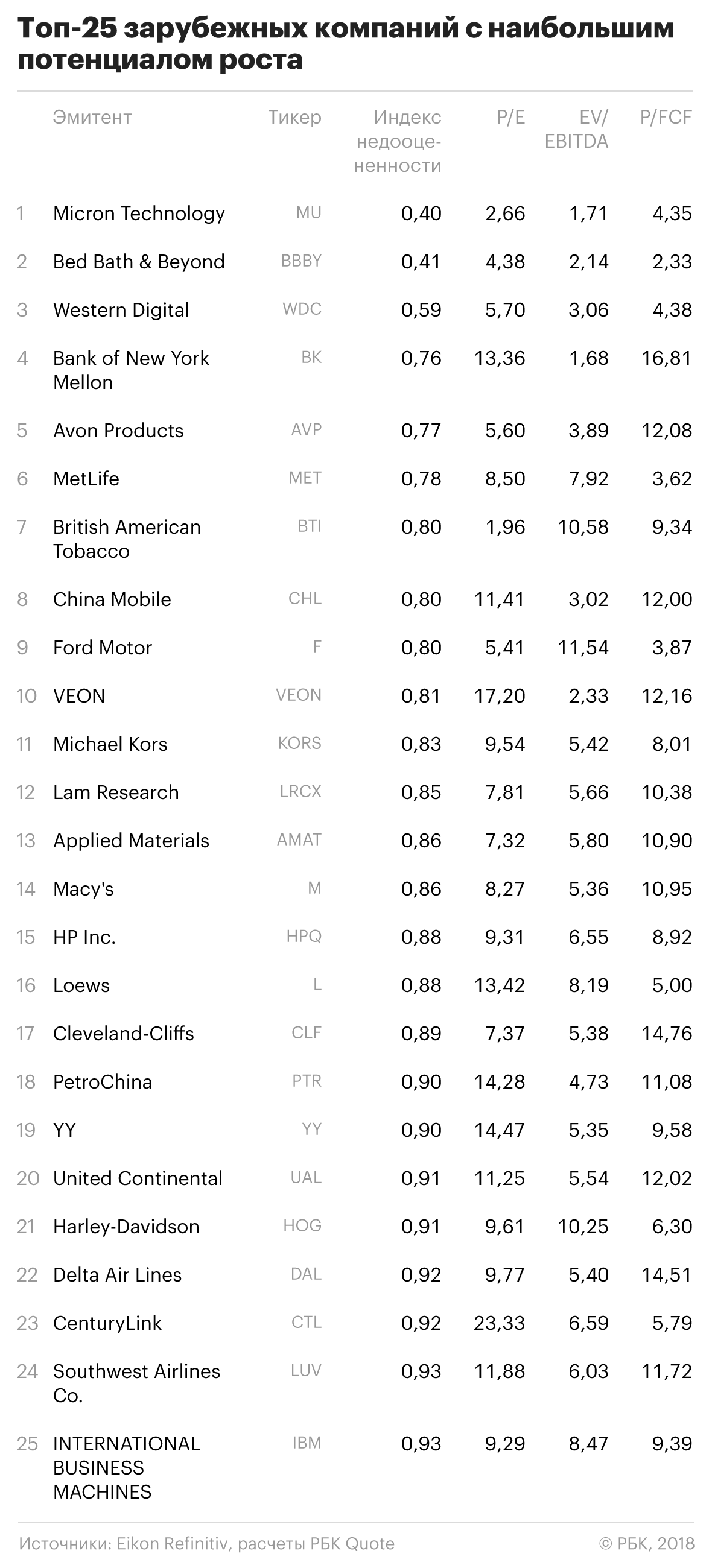

Открытые перспективы. Топ-25 компаний с наибольшим потенциалом роста

Перед наступлением 2019 года РБК Quote решила отобрать топ-25 российских и зарубежных компаний, которые имеют наибольший потенциал роста с учетом их финансовых показателей и текущей рыночной стоимости.

Наибольший потенциал роста прогнозируется у компаний с наименьшим значением индекса недооцененности, рассчитанным по специальной методике*

Методика основана на положении, что наибольший потенциал роста имеют акции компаний, у которых соотношение их рыночной стоимости с финансовыми показателями имеет наименьшее значение, т.е. компании являются недооцененными.

При расчете индекса недооцененности мы применяли итоговые финансовые показатели общего характера, чтобы по возможности избежать отраслевых особенностей при сравнении компаний для определения уровня недооцененности и инвестиционной привлекательности. Непосредственно расчет проводился с использованием оценочных коэффициентов (мультипликаторам) — P/E, EV/EBITDA и P/FCF

- P/E — отношение рыночной стоимости компании к прибыли. Прибыль — один из важнейших итоговых финансовых показателей, представляющий из себя разницу между доходами и расходами компании за период. На основе прибыли происходит расчет размера выплачиваемых дивидендов. Кроме того, именно прибыль то, что увеличивает капитал компании от года к году. Поэтому соотношение стоимости компании с прибылью — универсальный показатель, по которому в сравнении с другими копаниями можно оценить потенциал роста.

- EV/EBITDA — отношение суммы рыночной стоимости с общим долгом компании (EV — enterprise value) к EBITDA — прибыли без вычета процентов, амортизации и налогов. Достаточно фундаментальный показатель, содержащий в себе возможность определения недооцененности компании с учетом долговой нагрузки — способности компании к обслуживанию займов. При сделках слияния и поглощения покупатель, при приобретении компании должен исходить из того, что он покупает не только компанию, но и ее долговые обязательства. Поэтому низкие или высокие значения EV/EBITDA могут сигнализировать о возможности последующих сильных движений цены.

- Свободный денежный поток (FCF) — один из ключевых финансовых показателей. показывает разницу между суммой поступлений и суммой расходов компании от основной деятельности, с учетом расходов на капитальные вложения (получение и выплата кредитов в этом денежном потоке не учитываются). Собственно, — это та сумма денег ради получения которой и работает компания. Соотношение рыночной стоимости компании и свободного денежного потока — значимый показатель для оценки перспектив роста акций компании.

Потенциал роста, как и любой потенциал, может реализоваться, если сложатся условия для реализации, но может какое-то время оставаться и нереализованным потенциалом. Поэтому важно помнить одно из основных правил инвестирования: портфель лучше ставки на один актив. Поэтому мы публикуем топ-25, и говорим о необходимости вложения средств не в одну ценную бумагу, а в спектр бумаг с целью снижения риска вложения и реализации потенциала роста.

Тем не менее, в качестве примера мы предлагаем консенсус прогнозы и рекомендации аналитиков касательно лидеров наших списков согласно данным Eikon Refinitiv

Так, согласно консенсус-прогнозу, потенциал рост акций ВТБ составляет 47,7% относительно текущих уровней. Покупать или держать в портфеле акции ВТБ рекомендуют 67% аналитиков. Потенциал роста «Сургутнефтегаза» оценивается аналитиками 69,6%, а 7 из 10 аналитиков советуют иметь акции «Сургутнефтегаза» в портфеле.

Акции Micron Technology, согласно оценкам аналитиков, могут подорожать на 49,3%. При этом 34 из 35 аналитиков рекомендуют покупать или держать бумаги.

Единодушно советуют иметь в портфеле 28 аналитиков, которые дали прогнозы относительно акций Western Digital. При этом потенциал роста, согласно консенсус-прогнозу составляет сейчас 82,6%.

*Как мы считали

По данным с 2014 года мы рассчитали процент последующего роста компаний с самыми низкими показателями мультипликаторов. На основании соотношения полученных результатов мы определили коэффициенты веса каждого мультипликатора при оценке перспективы роста. Затем, мы устранили искажения, возникающие в расчетах из-за различия величин разных мультипликаторов. Для этого мы провели логарифмирование показателей мультипликаторов и осуществили пропорциональное приведение значений мультипликаторов по максимальному значению списка. Затем был подсчитан итоговый индекс недооцененности по каждой компании, как сумма взвешенных приведенных значений мультипликаторов. При этом вес применялся как поправочный уменьшающий коэффициент, исходя из того, что меньшее значение показателя демонстрирует большую недооцененность.