Акции «Мечела» год назад были на пике. Что с ними сейчас

Стоимость привилегированных акций 1 июля 2019 года: ₽127,4

Стоимость акций сейчас: ₽62,2

Динамика: -51,2%

Причина падения: огромная долговая нагрузка

Перспективы: экономический кризис, снижение цен на уголь, падение спроса на сталь и электричество ухудшит положение компании. Поддержать «Мечел» может восстановление деловой активности в Китае, ослабление рубля и господдержка

Горно-металлургическая компания «Мечел» образовалась в 2003 году и на сегодняшний день работает в нескольких направлениях:

- металлургическом — выплавляет сталь и делает из нее полуфабрикаты;

- горнодобывающем — производит коксующийся и энергетический уголь;

- энергетическом — вырабатывает энергетическую и тепловую энергию.

Производитель также владеет грузовыми морскими портами в России, на Японском и Азовском морях и грузовым речным портом на реке Кама. «Мечел» объединяет более 20 промышленных предприятий в России, Литве и на Украине.

Компанию контролирует российский бизнесмен Игорь Зюзин с семьей. Сейчас им в совокупности принадлежит 50,2% обыкновенных акций компании. Бумаги «Мечела» торгуются на Мосбирже и Нью-Йоркской фондовой бирже.

Почему подешевели акции?

Проблемы «Мечела» начались еще в 2013 году. До этого времени — в 2004–2012 годах — производитель агрессивно скупал различные компании. «Мечел» стремился построить вертикально-интегрированную компанию, чтобы создать полностью независимую производственную цепочку — от собственной сырьевой базы до собственной сбытовой сети.

Для этого «Мечел» активно занимал деньги. Большим ударом для «Мечела» стал кризис 2008–2009 годов, обваливший цены на уголь и стальной прокат. Это сказалось на возможности отвечать по обязательствам. В какой-то момент «Мечел» приостанавливал выплату основного долга и допустил дефолт по оферте облигаций. В 2013 году перед компанией замаячила перспектива банкротства. Она была вынуждена вести переговоры с банками-кредиторами — ВТБ, Сбербанком и Газпромбанком — о реструктуризации долга.

Чтобы остаться на плаву, производителю пришлось сократить объемы капвложений, заложить основные активы для обеспечения при реструктуризации задолженности и подумать о продаже некоторых активов. В июне 2016 года «Мечел» продал 49% перспективного Эльгинского месторождения Газпромбанку за ₽34,3 млрд — правда, с возможностью выкупить долю до 20 января 2019 года.

Эльгинское месторождение находится в Якутии и славится огромными запасами коксующегося угля. «Мечел» получил лицензию на добычу полезных ископаемых на месторождении в 2011 году. Эльга стала самым амбициозным проектом Игоря Зюзина. Но сейчас у компании нет достаточных средств на дальнейшее развитие Эльгинского проекта.

В настоящий момент банки-кредиторы активно ищут покупателя на оставшиеся 51% месторождения. Предполагается, что его продажа поможет существенно снизить долги «Мечела».

Долговая нагрузка

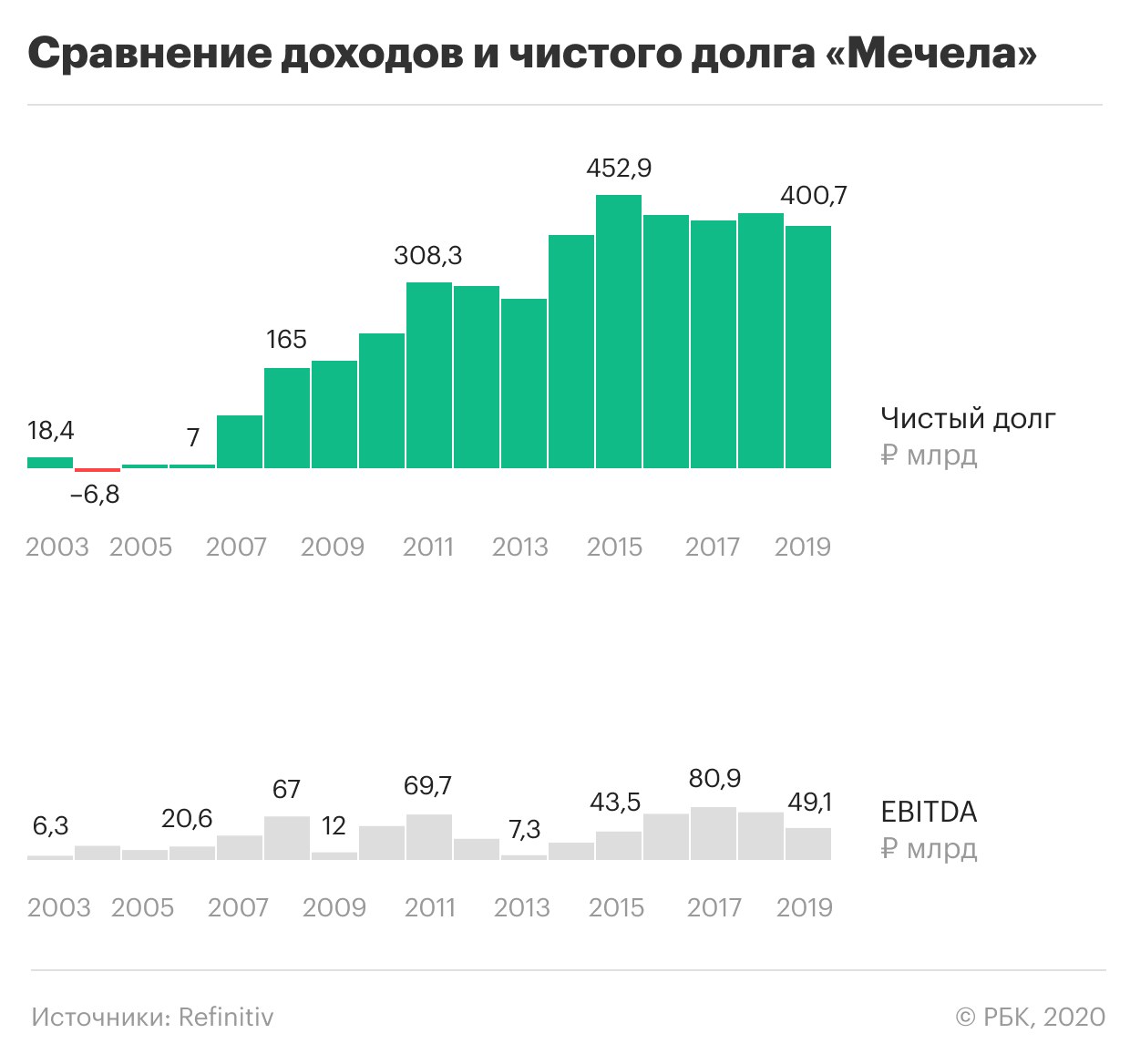

Сейчас «Мечел» — одна из наиболее обремененных долгами компаний на российском рынке. Чистый долг производителя на конец 2019 года равнялся ₽400,65 млрд. При этом способность компании погашать долги невелика и продолжает ухудшаться.

Об этом говорит соотношение чистого долга к EBITDA. По итогам прошлого года оно возросло до 7,5х (против 5,6х в 2018 году), несмотря на то что за этот период «Мечелу» удалось сократить чистый долг на ₽20 млрд. Причиной стало падение EBITDA . По данным компании, за год показатель обвалился на 29%, до ₽53,4 млрд.

Неутешительную динамику также показывает операционная прибыль. За год «Мечел» заработал от основной деятельности ₽31,5 млрд, в то время как в качестве процентов он выплатил ₽38,8 млрд. Это означает, что компания не сумела заработать даже на набежавшие проценты по кредитам.

Что дальше

Переживет ли «Мечел» с такими результатами текущий кризис? По мнению управляющего партнера инвестиционной компании Exante Алексея Кириенко, ответить на него сейчас точно не сможет никто.

«Параметры спада экономики в марте до сих пор не до конца ясны. Более того, в апреле экономический спад в России и в мире обещает усилиться, — объяснил эксперт. — Если ситуация отклонится от позитивной V-образной траектории восстановления активности, то компании, нагруженной долгами, будет непросто восстанавливать производство. У «Мечела» были трудности даже в стабильные времена. А уж в период кризиса найти финансирование ей будет сложнее вдвойне».

«Основные трудности у компании только впереди, поскольку, учитывая огромную долговую нагрузку, «Мечел» очень чувствителен к ухудшению макроэкономической конъюнктуры», — предупредили эксперты «Атона».

Что повредит компании

Дешевый уголь. Рынок затоварен коксующимся углем из-за агрессивного экспорта из Австралии. Пик заболеваемости коронавирусом в Австралии прошел, поэтому на приостановку поставок из страны надежды нет. Эксперты «Атона» полагают, что если в скором времени предложение на рынке не сократится, цены устремятся дальше вниз — до $120 за тонну. Текущая цена — $140 за тонну.

Падение спроса на сталь. По прогнозу «Атона», только в России потребление стали в 2020 году снизится на 5–7% — в особенности со стороны нефтегазового сектора и производителей автомобилей. В целом в мире из-за пандемии коронавируса спрос обвалится на 3–7%, ожидает международное рейтинговое агентство Moody's.

Снижение спроса на электроэнергию. Из-за коронавируса многие предприятия в России приостановили работу, что привело к сокращению спроса на электроэнергию. В «Мосэнерго» предположили, что при наиболее благоприятном развитии событий потребление электроэнергии в России в 2020 году упадет на 3,6%. Вследствие этого на 5% обвалится выручка электроэнергетиков.

Валютный курс. В сложившихся условиях большой минус для компании — долги в иностранной валюте. Их у «Мечела» примерно 35% от общего долга. Когда рубль слабеет к доллару и евро, курсовая переоценка отрицательна и Мечел фиксирует «бумажный» убыток. Скорее всего, в первом квартале 2020 года производитель потеряет значительную сумму на курсовых разницах.

За первый квартал курс рубля снизился против доллара на 17%. В паре с евро российская валюта потеряла 24,5%.

Что поможет компании

В пользу компании играют сейчас три фактора, рассказал Алексей Кириенко.

Во-первых, в Китае уверенно восстанавливается деловая активность, что может пойти на пользу спросу на продукцию «Мечела».

Второй фактор — ослабление рубля. После девальвации рубля в 2014 году многие российские экспортеры оказались в более выигрышном положении, хотя им и повредило снижение цен на энергию и металлы.

И наконец — обширная господдержка. Сейчас российское правительство уделяет повышенное внимание не только тому, чтобы снизить волну заболевших. Оно стремится предотвратить волну банкротств бизнеса.

«Однако не стоит полагаться на все три фактора в полной мере», — предупредил эксперт.

Дивиденды для привилегированных

«Мечел» с 2012 года не платит дивидендов по обыкновенным акциям. Но владельцы привилегированных бумаг продолжают получать выплаты. Несмотря на высокие долги, компания придерживается устава, по которому выделяет на дивиденды 20% чистой прибыли по МСФО.

По итогам 2019 года чистая прибыль производителя обвалилась более чем в пять раз — с ₽12,6 млрд до ₽2,4 млрд. В РБК Quote подсчитали, что на одну привилегированную акцию придется ₽3,47, то есть доходность составит 5,12%. В прошлом году владельцы привилегированных акций получили ₽18,21 на каждую бумагу.

Именно из-за того что у «Мечела» хорошие дивиденды по привилегированным акциям, динамика этих бумаг более волатильна. Перед выплатами дивидендов префы сильно вырастают, а после — падают. Обыкновенные акции не так сильно упали за последний год, не в последнюю очередь благодаря новостям о реструктуризации долгов и ожидаемой продаже Эльгинского месторождения.

Может ли «Мечел» отказаться выплачивать дивиденды?

Может, уверен Алексей Кириенко. Компания ранее заявляла о трудностях с обслуживанием кредитов и сложных переговорах с кредиторами. Также в «Мечеле» планировали снизить долговую нагрузку за счет продажи Эльгинского месторождения.

Если этот вопрос так и не решился, то компания рискует оказаться в более тяжелом положении, чувствуя себя «хуже рынка». В этих условиях менеджменту, вероятно, придется рассматривать более радикальные шаги, пояснил свое мнение эксперт.

А что с акциями

Динамика привилегированных акций выглядит весьма тревожно. Котировки бумаг падали быстрее рынка, потеряв за месяц по 23 марта 56%, до ₽50 за акцию, а в период отскока рынка поднялись к отметке ₽63 за бумагу, что также хуже рынка. «По всей видимости, «Мечел» не тот актив, который стоит покупать на спаде», — заключил Кириенко.

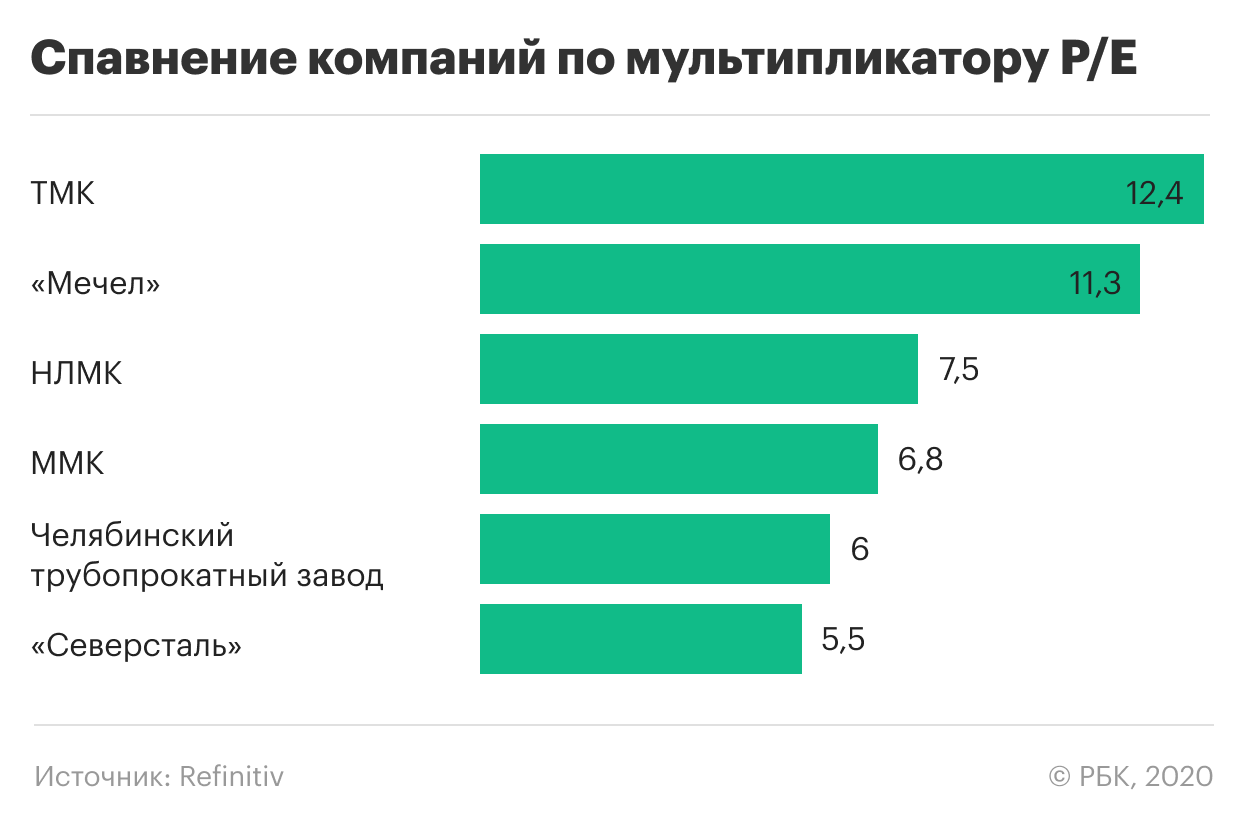

К тому же, несмотря на сильное падение, компания все еще не выглядит недооцененной. Более того, по мультипликатору P/E она переоценена в сравнении с другими компаниями сектора.

Судя по информации Refinitiv, абсолютное большинство аналитиков сейчас не дают прогнозных цен по акциям «Мечела». «У нас нет официального рейтинга по «Мечелу», — в частности, заявили в «Атоне».

Больше новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Макроэкономический термин, обозначающий значительное снижение экономической активности. Главный показатель рецессии – снижение ВВП два квартала подряд. Аналитический показатель, указывающий на объем прибыли до вычета расходов по выплате процентов, налогов, износа и амортизации. Несмотря на свою популярность, комиссия по ценным бумагам США (SEC) не считает его частью Общепринятых Принципов Бухгалтерского Учёта (GAAP). Дефолт (от французского de fault — по вине) — ситуация, возникшая при неисполнении заемщиком обязательств по уплате или обслуживанию долга. Дефолтом считается неуплата процентов по кредиту или по облигационному займу, а также непогашение займа. Стоит отдельно выделить технический дефолт — ситуацию, когда исполнение обязательств было только временной задержкой платежей, как правило, по независящим от заемщика обстоятельствам. Дефолт служит основанием для предъявления кредитором иска о банкротстве заемщика Расчетный показатель. Позволяет оценить уровень недооцененности или переоцененности активов рынком. Считается как отношение показателя, содержащего рыночную стоимость актива (капитализация, цена акции, стоимость бизнеса) с отчетным финансовым показателем (выручка, прибыль, EBITDA и др.). Недооцененность или переоцененность актива оценивается при сравнении значения мультипликатора с мультипликаторами конкурентов. Соотношение капитализации компании к ее чистой прибыли. Популярный показатель для оценки стоимости акций и поиска недооцененных и переоцененных компаний Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее