$21 млрд за непрофильный актив. Почему взлетели акции General Electric

Американский промышленный гигант General Electric (GE) продаст свой биотехнологический бизнес корпорации Danaher за $21,4 млрд, чтобы погасить долг. Ожидается, что сделка будет закрыта в четвертом квартале этого года.

Речь идет о продаже компании Life Sciences, что позволит холдингу ускорить сокращение долга, который сейчас превышает $100 млрд. Danaher заплатит деньгами, а также возьмет на себя часть пенсионных обязательств GE. На этих новостях котировки General Electric подскочили на 8,5%.

Сделка стала возможной после того, как GE возглавил Ларри Калп, прежде работавший в Danaher. Руководитель пытается спасти General Electric от банкротства, распродавая активы компании. Таким способом Калп пытается восстановить основной бизнес, которым GE занимается более 126 лет.

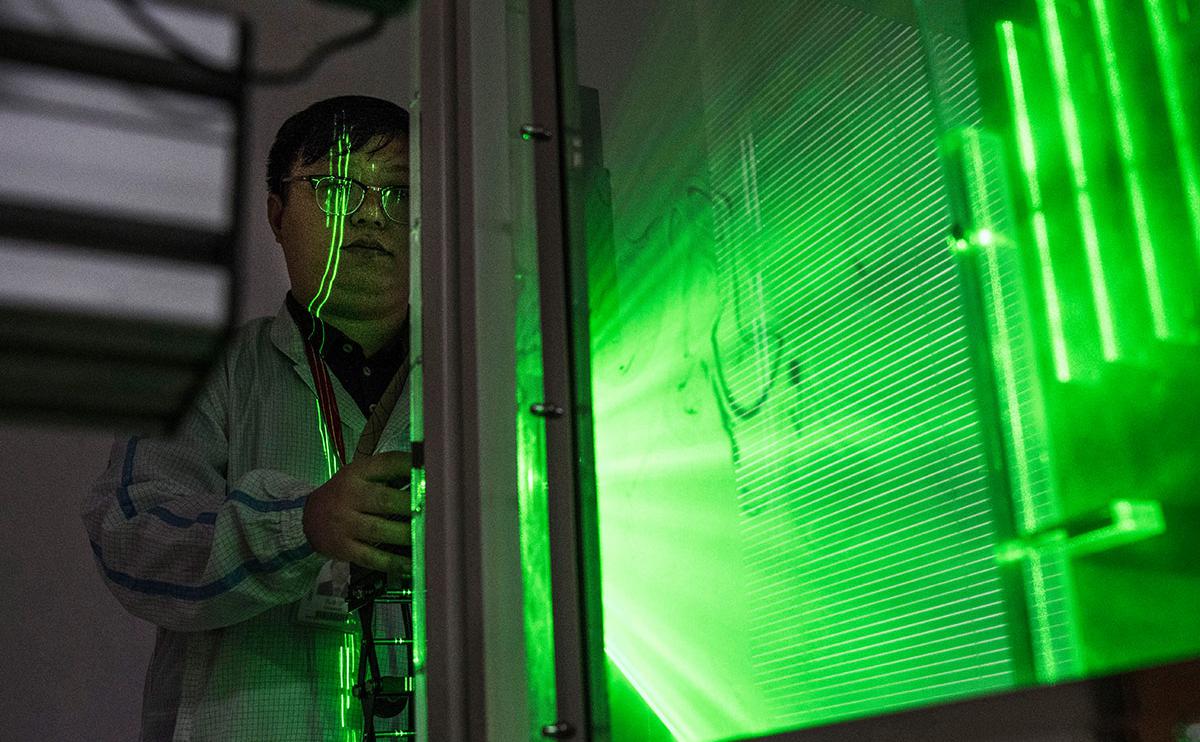

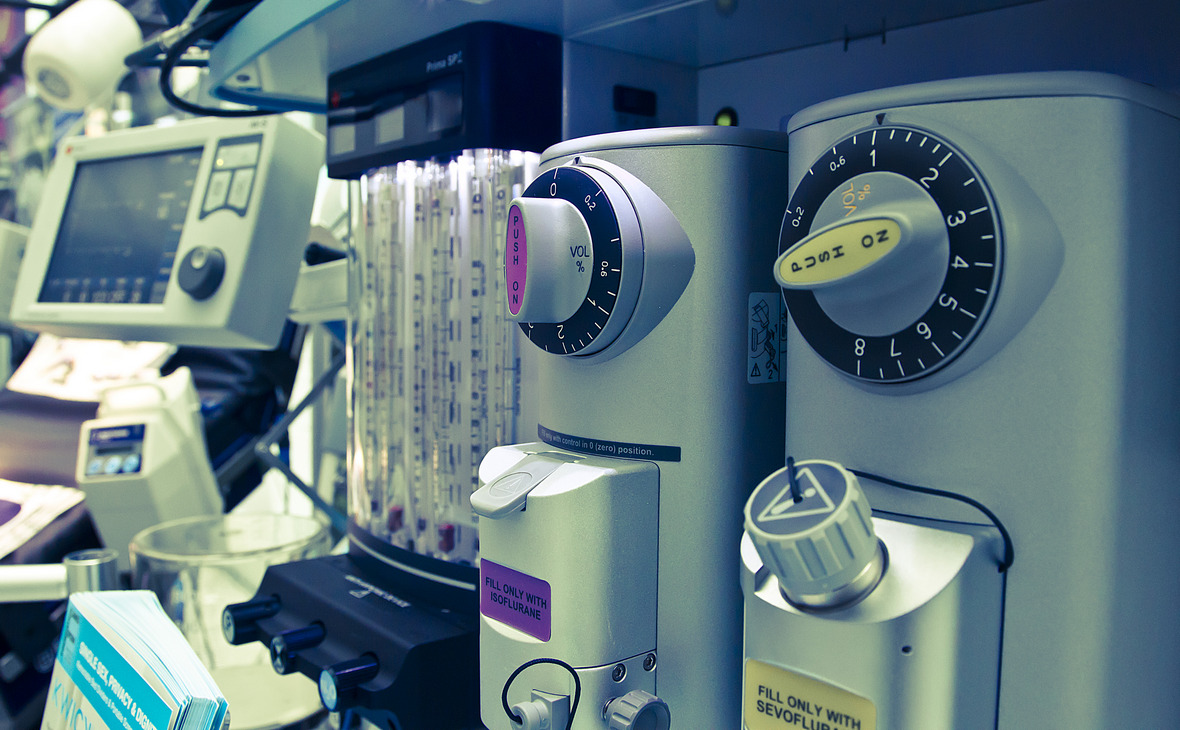

Life Sciences — одно из своих самых быстрорастущих предприятий в составе GE. Биофармацевтическая компания принесла холдингу $3 млрд выручки за 2018 год. Она производит оборудование и программное обеспечение для поддержки исследований и разработок лекарственных препаратов.

Ранее Калп собирался выделить весь медицинский бизнес General Electric в отдельную структуру в рамках первичного публичного предложения в конце этого года. Но сейчас согласился на продажу Life Sciences. Это сделка — важный шаг, приближающий производителя электростанций и авиационных двигателей General Electric к погашению многомиллиардных долгов и страховых обязательств.

Что думают аналитики

Агентство S&P Global Ratings заявило, что сделка не повлияет на кредитный рейтинг или прогноз по General Electric, а потери в энергетическом бизнесе в четвертом квартале были значительнее, чем ожидалось ранее.

«Соотношение долга к капиталу General Electric составляет более 230% по данным на третий квартал 2018 года. Приток денег [от продажи активов] поможет решить проблему с выплатами по долгу в 2020 году, когда компании придется заплатить более $18 млрд», — прокомментировал анонсированную сегодня сделку начальник аналитического управления «Фридом Финанс» Вадим Меркулов.

Danaher, купивший Life Sciences, пытался договорится о покупке этой компании еще в конце прошлого года, но тогда GE отказался. Теперь Danaher согласился выплатить GE сумму, эквивалентную восемнадцати EBITDA Life Sciences.

Что будет с акциями

Бумаги старейшего американского промышленного конгломерата за последние три месяца подорожали на 49,5%. Рост котировок GE продолжится, считают эксперты Уолл-Стрит. Согласно опросам Refinitiv, 10 из 20 аналитиков рекомендовали акции General Electric покупать, восемь — держать в портфеле. Двое экспертов рекомендовали бумаги продавать. Консенсус-прогноз Refinitiv подразумевает удорожание акций на 17% в течение года, до $12 за штуку.

Ждет продолжения роста бумаг и инвестиционный стратег «БКС Премьер» Александр Бахтин. Он полагает, что сделка с Danaher позволит сократить долговую нагрузку и сосредоточиться на других сегментах.

«Акции General Electric сейчас смотрятся очень привлекательно, особенно после квартального отчета и успешной продажи бизнеса, которая поможет восстановить финансовую стабильность компании. 14 марта ожидается прогноз от General Electric по стратегии на предстоящий год, но я ожидаю увидеть четкий план с понятными сроками, что должно вызвать позитивную реакцию среди инвесторов. Целевая цена по GE — $15 в течение двух лет в консервативном сценарии», — резюмировал Вадим Меркулов из «Фридом Финанс».

«Сделки такого рода вызывают краткосрочный приток наличности и поэтому не особенно хороши для среднесрочной торговли. Но в будущем сделка поможет выплатить долги, отчего воспринимается позитивно. Это может увеличить котировки на 4-5%», — считает директор аналитического департамента «Golden Hills — КапиталЪ АМ» Михаил Крылов.

Оценка кредитоспособности компании или государства. Выставляется независимыми рейтинговыми агентствами и производится на основании оценочных анкет, которые преобразуют финансовые и нефинансовые показатели компании в баллы. Кредитный рейтинг позволяет оценивать рискованность вложения в ценные бумаги эмитента (компании) – чем выше рейтинг, тем ниже риск. Аналитический показатель, указывающий на объем прибыли до вычета расходов по выплате процентов, налогов, износа и амортизации. Несмотря на свою популярность, комиссия по ценным бумагам США (SEC) не считает его частью Общепринятых Принципов Бухгалтерского Учёта (GAAP).